Carta do Gestor

Mês de recuperação

Abril terminou com as principais bolsas tendo resultados positivos, assim como as criptomoedas. Com isso, nossos fundos de ações tiveram um bom desempenho no mês.

No lado negativo, ficaram os produtos temáticos como Carbono e Canabidiol.

Esta é nossa Carta do Gestor. Nela você encontra um resumo dos mercados durante o mês e uma breve análise sobre o resultado de cada um dos nossos fundos. Os fundos estão divididos por grupos. No início de cada seção você encontrará uma tabela com os resultados de todos os fundos.

Por uma regra da CVM, só podemos falar sobre o resultado dos fundos que tenham mais de 6 meses de histórico.

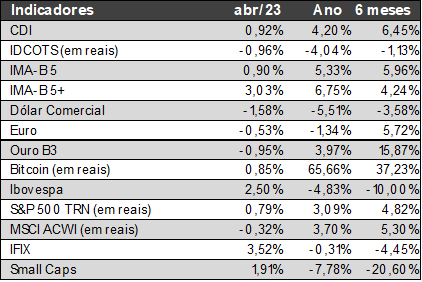

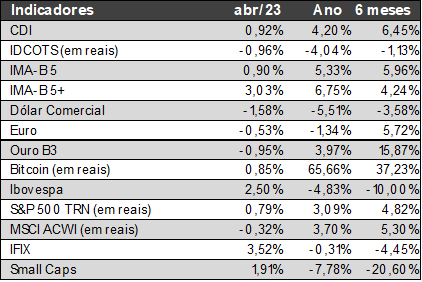

Como foram os mercados em abril

A bolsa brasileira fechou abril com alta de 2,5%, enquanto o índice de small caps subiu 1,91%, após mais um mês com volatilidade.

O dado da inflação de março mostrou uma desaceleração, o que impulsionou o índice acionário brasileiro. Contudo, a apresentação da proposta do novo arcabouço fiscal trouxe incertezas, principalmente, no lado da arrecadação do governo.

Um dos casos marcantes foi o caso da taxação de importadoras do exterior, como, por exemplo, a SheIn. Após a proposta inicial, o governo recuou dado a repercussão negativa.

Além disso, o presidente do Banco Central, Roberto Campos Neto, participou de audiência pública no Senado e manteve sua posição firme em relação aos juros, indicando que não sabe quando a Selic irá cair.

As bolsas globais também tiveram resultados positivos após um mês de março marcado pela crise dos bancos, com destaque para o Credit Suisse e o Silicon Valley Bank. Em suas moedas originais, S&P 500, Nasdaq 100 e MSCI World tiveram desempenho de 1,46%, 0,49% e 1,59%, respectivamente.

Já as criptomoedas mantiveram o forte desempenho. Em dólar, o Bitcoin subiu 3,03% e o Ethereum, 3,87%.

Nas proteções, o ouro se desvalorizou 0,95%, enquanto do dólar e o euro perderam força frente ao real, caindo, nesta sequência, 1,58% e 0,07%.

Como foram os nossos fundos

Você já deve saber, mas não custa lembrar. Só podemos comentar sobre a performance dos fundos que têm mais de 6 meses de histórico.

Fundos de Fundos Multigestores | Família SuperPrevidência

Quando achávamos que os principais eventos de liquidez de março estavam se dissipando, em abril o estresse voltou com a insolvência do First Republic Bank que mesmo com rápida resolução retomou as preocupações com as condições do crédito. No cenário global também vimos a curva de juros oscilar consideravelmente, mas sem impactar a estabilidade do dólar e do S&P 500 que se mostraram bastante resilientes em relação ao mês anterior.

No Brasil, observamos o fechamento da curva de juros e valorização da bolsa e da moeda. Com a recuperação da bolsa 55 ativos dentre os 88 que compõem o índice encerram abril em alta. Também recebemos a proposta oficial do Arcabouço Fiscal, que determina uma faixa para o crescimento real dos gatos públicos e abre um incentivo moderado para que o governo aumente as receitas, com isso o governo espera que a proposta reduza as incertezas.

O FoF SuperPrevidência e o FoF SuperPrevidência 2 encerram o mês com números positivos, o primeiro com +1,82% e o segundo com +1,81%. Com a trajetória positiva da bolsa no mês de abril, os fundos de ações que compõem a carteira obtiveram rentabilidade positiva, junto aos fundos de crédito privado que passam por um alívio do estresse sofrido com os eventos dos últimos meses. O Nova SuperPrevidência também fechou positivo (+1,39%) refletindo os resultados dos fundos de crédito privado e multimercados.

O Prev Conservador retornou +0,90% vendo todos os fundos de sua carteira, principalmente os de renda fixa, encerrarem o mês positivo. As maiores rentabilidades da carteira foram do Kad IMA-B Renda Fixa LP que obteve retorno de +1,53% e do M8 Credit Strategy Plus FICFIM CrPr (+1,48%).

O FoF SuperPrevidência Arrojado fechou positivo com +1,88% e o FoF SuperPrevidência Ações com +2,83%, essa diferença ainda sustentada pelos resultados de ativos de inflação longa. Seus números refletiram o resultado positivo da bolsa que se recupera vagarosamente.

* * *

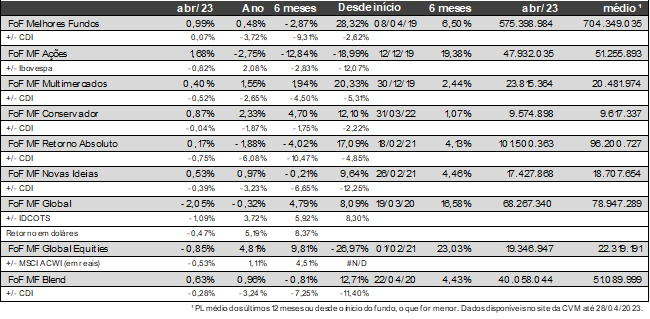

Fundos de Fundos Multigestores | Família Melhores Fundos

O FoF Melhores Fundos encerrou o mês com retorno de +0,99%. Além dos resultados positivos gerados pelos ativos de crédito privado e multimercado, o fundo foi impactado pelo “ensaio” de recuperação do Ibovespa, ao final de abril, elevando a rentabilidade dos fundos de renda variável. A maior rentabilidade da carteira veio do Pátria PIPE FEEDER Institucional FICFIA (+6,05%).

Com o FoF MF de Ações não foi diferente, ele rendeu +1,68% em abril, também impactado pela subida do Ibovespa que foi resultado, principalmente, da divulgação dos números do Índice de Preço ao Consumidor Amplo (IPCA) pelo IBGE. Na carteira, os fundos de maior rentabilidade foram o Pátria PIPE FEEDER Institucional FICFIA (+6,05%) e o Moat Capital FICFIA (+5,78%), em contrapartida o fundo de índice DEFI11 ficou com o menor retorno da carteira (-6,42%).

O FoF MF Multimercados fechou positivo em +0,40%, refletindo as posições em juros nominais e inflação. Um dos destaques da carteira foi o Ibiuna Hedge SH FICFIM que ficou +1,29% com posições em mercados emergentes e performance positiva no book de moedas.

Seguindo movimentos semelhantes ao de março, o FoF MF Conservador encerrou abril em 0,87% positivo. Neste mês a carteira do fundo deu boas-vindas ao Root Capital Crédito HG Plus FICFIM fundo da Root Capital, casa que atualmente conta com um AUM de R$1,9bilhão. E apesar do problema de insolvência do First Republic Bank, o mercado de crédito em abril performou melhor do que o de março, vide o resultado do M8 Credit Strategy Plus FICFIM CrPr (+1,48%).

O FoF MF Retorno Absoluto obteve retorno de +0,17%, refletindo ao resultado positivo do Ibovespa ao final de abril. A maior alta da carteira foi do SPX Hornet Equity Hedge FICFIM (+1,73%), seguida pelo Giant Zarathustra Vitreo FICFIM, que apesar do retorno negativo no 1T decorrente dos impactos das posições tomadas em juros offshore e aplicada em DI, viu sua rentabilidade subir para +1,41%. O VTR Miles Acer Acer Long Bias FICFIM ficou com a maior baixa (-1,27%), que mesmo resultado negativo, recuperou parte das perdas do mês passado.

O FoF MF Novas Ideias foi para o lado oposto do mês anterior, retornando +0,53%. Mais da metade da carteira registrou rentabilidade positiva, com o Encore Long Bias FICFIM carregando o maior resultado da carteira (+3,97%) por conta das posições em RRP3, essa teve sua exposição aumentada devido o anúncio de capitalização privada, PRIO3 e BPAC11, que teve sua posição zerada após a grande performance recente. Além disso, tivemos a saída do Grimper Blanc FICFIM da carteira devido mudanças na gestão, gerada pela incorporação da Grimper Capital pelo banco suíço Julius Baer.

O FoF MF Global Equities encerrou o mês com baixa de -0,85%, sentindo a persistência do estresse financeiro gerado pelos eventos de crédito e a resistência da atividade econômica e da inflação de serviços em relação ao aperto monetário. A maior rentabilidade da carteira foi do long only Man GLG Pan-European Equity Growth Class I C USD com +5,8% em dólar, seguido do Schroder ISF Japanese Opportunities (+2,58% em dólar).

O FoF MF Global também ficou com rentabilidade negativa (-2,05%) como reflexo da piora do ânimo dos investidores com a economia americana. Na carteira, as menores rentabilidades foram do Morgan Stanley Investment Funds – US Advantage Fund (-4,84%) e do Veritas Funds PLC – Asian Fund (-3,42%).

O FoF MF Blend encerrou o mês com alta de 0,63%.

* * *

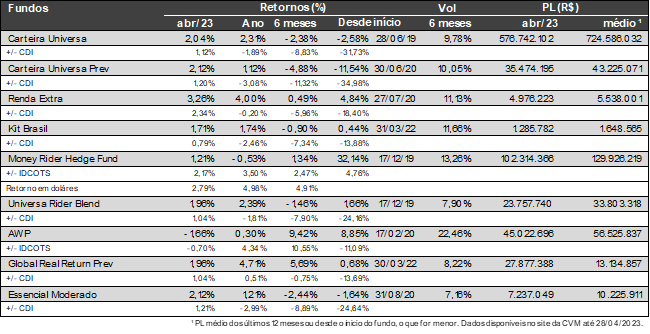

Multiestratégias

O Carteira Universa fechou o mês de abril com +2,04%, acumulando no ano +2,31%. A carteira do fundo, hoje, está composta por 57,5% em Renda Fixa, 21,5% em Ações Brasileiras com posições estratégicas, -17,25% pelo Book de “Ideias”, que é composto, em sua maior parte, por posições vendidas no S&P 500 e em Ações locais, de caráter mais tático, além de 20% em Moedas, 6,6% pelo Book de “Proventos”, composto por Fundos Imobiliários, 4,9% em Metais, 2,5% em ações no mercado internacional e 4,25% em um portfólio de Venda Coberta de Opções. A maior contribuição para o mês veio do Book de Ações Brasileiras, que subiu 6,7%, e, por compor 21,5% da posição total do fundo, impactou a cota em +1,44%. Os destaques positivos foram as ações de Banco BTG Pactual (BPAC11), que subiram +19,19% no período, além de Coelce (COCE5), com +12,81%, e Oncoclínicas (ONCO3), com +11,07%. Do lado negativo, tivemos a posição vendida em M Dias Branco (MDIA3), cuja ação subiu +13,40%, e Vale (VALE3), que caiu –9,83%. As únicas alterações da carteira foram a rolagem da posição de Venda Coberta de Opções em Weg (WEGEE442, call com preço de exercício 44,17), além das adições das opções de Equatorial (EQTLE290, call com preço de exercício 28,62), Itau Unibanco (ITUBE271, call com preço de exercício 26,80) e Localiza (RENTE610, call com preço de exercício 60,63) neste mesmo book.

O Carteira Universa Prev rendeu +2,72%, em abril. A performance superior em relação ao fundo principal se deu pela ausência, em sua carteira, das posições vendidas em ações que compõem o Book de Ideias. No fundo Prev não houve alterações na carteira, por não permitir posições vendidas.

O Renda Extra em abril subiu +3,26%. No ano o fundo sobe +4,00%. O resultado positivo do fundo no mês pode ser atribuído principalmente ao book de FIIs. Os destaques do mês foram RBR Properties (RBRP11) e HSI Logística (HSLG11), que subiram +12,59% e +10,85%, respectivamente.

O Kit Brasil rendeu +1,71%, em abril, com +1,74% no acumulado do ano. Atualmente a carteira do fundo é composta por 40% comprado em Ibovespa Futuro (INDF), 30% em RF atrelada à inflação (NTN-B 2030), 15% em RF Pré-fixado para 2.025 (NTN-F 25) e 15% em RF pós-fixado (LFT). Neste mês zeramos a posição vendida em Dólar Futuro (DOLF).

O Money Rider Hedge Fund subiu +1,21% este mês. No ano o fundo cai –0,53%. A performance positiva reflete o mês de recuperação mundo afora. Olhando os ativos individualmente, os maiores impactos foram Lumine Group (LMN) e o ETF AXS Short Inovation Daily (SARK), que subiram +22,19% e +10,30%, respectivamente.

O Universa Rider Blend teve uma alta de +1,96% em abril, no ano o fundo acumula uma alta de +2,39%.

O AWP apresentou baixa de -1,66% no mês.

O Global Real Return encerrou o mês com alta de +1,96%, ainda com forte contribuição do Vitreo Inflação Longa FIRF (+4,02%) e pouco impacto do WRLD11.

O FoF Essencial Moderado encerrou abril com alta de +2,12%. Os maiores impactos positivos na carteira foram do Empiricus Oportunidades de Uma Vida (+4,23%) e do Vitreo Inflação Longa FIRF (+4,02%).

* * *

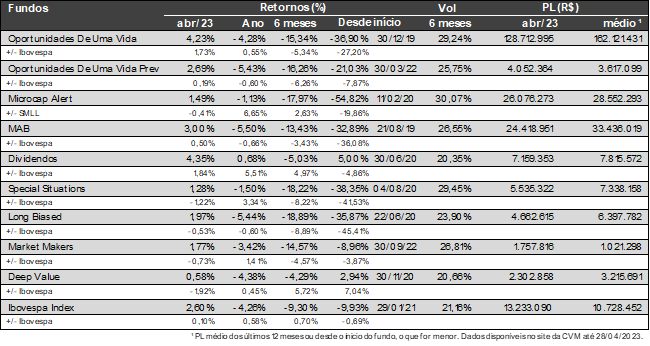

Renda Variável | Local

O Oportunidades de Uma Vida encerrou o mês de abril com alta de +4,23%, acumulando no ano –4,28%. Dentre os destaques positivos temos Banco BTG Pactual (BPAC11), que subiu +19,19% no período, 3R Petroleum (RRRP3), com +9,17%, e Localiza (RENT3), com +8,63%. Na outra ponta, Meliuz (CASH3), que caiu –14,85%, e Vale (VALE3), com –9,83%, lideraram as perdas. Não houve alteração na carteira no período.

O Oportunidades de Uma Vida Prev rendeu +2,70% em abril. No ano o fundo ainda acumula –5,43%. A performance diferente do fundo principal se deu pela ausência, em sua carteira, das posições vendidas, além da ausência das posições em Ações de empresas controladas e coligadas do grupo BTG, que são Eneva (ENEV3) e as próprias ações do Banco BTG Pactual (BPAC11). No fundo Prev também não houve alteração de carteira.

O Microcap Alert teve um mês positivo em abril, com alta de +1,49%, e –1,13% no ano. Num cenário de incerteza no âmbito fiscal e consequente impacto negativo no mercado de juros, as empresas deste segmento performam abaixo da média do mercado. Os destaques positivos ficaram por conta de 3R Petroleum (RRRP3), que subiu +9,17% e Dimed (PNVL3), com +7,68%. Do lado negativo, o único ativo que teve performance destacada foi Três Tentos Agro (TTEN3), que caiu –11,14%. Não houve alteração de carteira no período.

O Special Situations fechou o mês de abril com retorno positivo de +1,28%, com –1,5% no ano. Este fundo está em processo de incorporação pelo Microcap Alert, que segue o relatório de mesmo nome. Sendo assim, sua carteira foi adequada a este relatório e sofre as mesmas alterações.

O MAB fechou o mês de abril com performance positiva de +3%, acumulando no ano –5,5%. Os destaques positivos ficaram por conta de Banco BTG Pactual (BPAC11), que subiu 19,19%, Localiza (RENT3), +8,63%, e Porto Seguro (PSSA3), com +6,85%. Do outro lado, Sendas Distribuidora (ASAI3), com –20,59%, e Vale (VALE3), com –9,83%, foram os destaques negativos. Não houve alteração na carteira durante o mês.

O Dividendos teve uma performance positiva no mês de abril, com +4,35%, passando a ficar positivo no acumulado do ano, com +0,68%. Os destaques foram Cyrela (CYRE3), que subiu +9,73%, Banco do Brasil (BBAS3), +9,59%, e Eneva (ENEV3), com +8,4%, sendo que somente Vale (VALE3), que caiu –9,83%, se destacou pela performance negativa. Não houve alteração na carteira no período.

O Long Biased teve uma performance positiva em abril, com +1,97%, acumulando –5,44% no ano. A maior contribuição veio de Ecorodovias (ECOR3), que subiu +19,12% no mês, sendo esta uma das maiores posições do fundo, com 10% do PL. Outros destaques positivos foram Randon (RAPT4), +9,99%, e a posição vendida em Vale (VALE3), que caiu –9,82%. Do lado negativo, somente Odontoprev (ODPV3), que caiu -7,15%, foi destaque. Houve uma grande readequação da carteira no final do mês, com alocação nos papeis de maior participação do Índice Bovespa, para que a rentabilidade do fundo fique mais aderente a este.

O Market Makers, um fundo de ações inspirado nas recomendações dos nossos parceiros do Market Makers, fechou o mês de abril com +1,77%, acumulando –3,42% no ano. Os papeis que mais contribuíram positivamente para esta performance foram Vulcabras (VULC3), que subiu +10,97% no mês, Porto Seguro (PSSA3), +6,85%, e Itaú Unibanco (ITUB4), com +4,84%. Do lado negativo, Mills (MILS3), que caiu -4,77%, foi o maior destaque.

O Deep Value fechou o mês de abril com rentabilidade de +0,58%, acumulando no ano –4,38%. O fundo tem como objetivo de investimento as empresas de valor que negociam com múltiplos descontados, buscando forte retorno da economia tradicional. Os destaques positivos ficaram com as ações de Cyrela (CYRE3), que subiram +9,73% no mês, Iguatemi (IGTI11), com +7,05% e Banco Bradesco (BBDC4), com +5,32%. Do lado negativo, Natura (NTCO3), que caiu –16,21%, e Vale (VALE3), com –9,83%, foram os destaques.

O Vitreo Ibovespa Index fechou o mês de abril com uma rentabilidade positiva de +2,60%, acumulando no ano –4,26%. Em um mês de grandes incertezas para o cenário local, 67% das ações que compõem o índice tiveram performance positiva, com destaque para Petrobras (PETR4 e PETR3), B3 (B3SA3) e Itaú Unibanco (ITUB4). Do outro lado, dos papeis que performaram negativamente, Vale (VALE3), Sendas Distribuidora (ASAI3) e Natura (NTCO3) puxaram a fila.

* * *

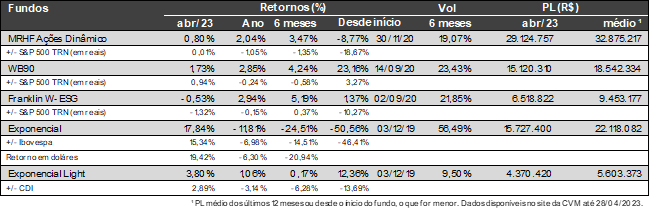

Renda Variável | Exterior

O MRHF Ações Dinâmico subiu +0,80%, em abril. No ano o fundo sobe +2,04%. Os ativos que mais impactaram o fundo, no mês, foram Lumine Group (LMN) e o ETF AXS Short Inovation Daily (SARK), que subiram +22,19% e +10,30%, respectivamente.

O WB90 fechou o mês com uma alta de +1,73%, em abril, acumulando no ano +2,85%. Nesse mês não tivemos alterações no portfólio. Os principais detratores da carteira no mês foram Activision Blizzard (ATVI34) e a American Express Company (AXPB34) com quedas de –10,53% e -2,98% respectivamente, em Reais. Nas contribuições positivas os destaques foram a Davita Inc (DVAI34), e Louisiana-Pacific Corporation (LPX US) com altas de +9,48%, e +8,32%, respectivamente em Reais.

O Franklin W-ESG em abril caiu –0,53%. No ano o fundo sobe +2,94%. A performance de lado reflete a queda no mercado asiático. Dentro da carteira do fundo as principais quedas foram de Alibaba (BABA34) e Valero Energy Corp (VLOE34), que caíram -18,99% e –18,81%, respectivamente.

O Exponencial teve um mês incrível. O fundo rendeu +17,84%, em abril, em 2023 o fundo cai – 11,81%. As ações da XP mostraram força em abril, recuperando boa parte do prejuízo que teve no começo do ano, mas ainda não foi o suficiente.

Exponencial Light (versão para público geral) teve uma queda + 3,80% em abril, no ano o fundo sobe +1,06%.

* * *

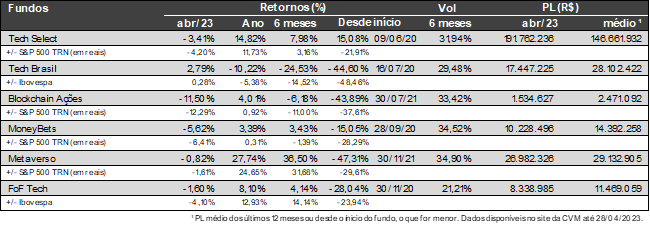

Temáticos | Tech

Para as techs abril foi um mês de menos notícias e o setor se movimentou junto com o resto da economia. Isso significa que nos Estados Unidos e Europa pudemos perceber uma recuperação das fortes quedas de março, decorrente da falência de alguns bancos regionais nos Estados Unidos. Contudo, ao falarmos de Asia (Ex-Japão), observamos fortes quedas, principalmente na China e nos países que dependem do País.

O Tech Select caiu, no mês, -3,41%. No ano o fundo sobe +14,82%. O resultado negativo do fundo reflete a desvalorização das empresas asiáticas do portfólio e a valorização do real frente ao dolar. Olhando para a carteira, os principais impactos vieram das ações de Advanced Micro Devices (AMD) e Nvidia (NVDA), que subiram +19,98% e +15,10%, respectivamente. Vale mencionar que neste mês o Tech Asia foi incorporado no Tech Select.

O Tech Brasil subiu +2,79% em abril, com –10,22% no acumulado do ano. As posições que mais contribuíram pra esta performance foram Multilaser (MLAS3), que subiu +45,26% no período, Neogrid (NGRD3), com +24,55%, e o ETF BTG Pactual Tech Brasil (TECB11), com +5,23%. Na ponta negativa, Infracommerce (IFCM3), que caiu –30,23% no mês, e Totvs (TOTS3), com –8,88%, foram os destaques.

O Blockchain Ações encerrou abril com rentabilidade de –11,50%. No ano, o fundo valorizou +4,01%. O grande destaque negativo do mês foi Siganture (SBNY34), que parou de ser negociado por conta de tudo que aconteceu no sistema bancário norte americano, mas também no sistema financeiro global como um todo. Outros destaques negativos no mês foram Tesla (TSLA34) e Coinbase (C2OI34) que desvalorizaram –17,13% e –16,24%, respectivamente.

O MoneyBets caiu –5,62% em abril. No ano o fundo sobe +3,39%. As empresas que mais impactaram a carteira, no mês, foram Everbridge (EVBG) e ChargePoint (CHPT), que cairam –25,18% e –18,27%, respectivamente.

O Metaverso caiu –0,82% em abril e acumula uma rentabilidade de +27,74% no ano. As ações que mais caíram foram Unity Technologies (U2ST34) e Autodesk Inc (A1UT34) que desvalorizaram -9,78% e –8,13%, respectivamente. Porém as ações de Meta Plat (M1TA34) subiram +10,61% e ajudaram a balancear a rentabilidade do fundo.

Ao final de abril o FoF Tech foi incorporado no Tech Select, e no seu último mês de vida ele teve rentabilidade negativa, ficando com -0,83%.

* * *

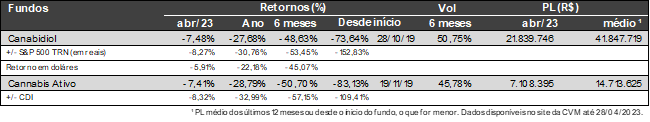

Temáticos | Cannabis

O Canabidiol caiu –7,48%, em abril. No ano o fundo cai –27,68%. O mês com menos notícias, marcou a continuidade na queda do mercado de Cannabis, apesar de vago não enxergamos outros grandes acontecimentos que justifiquem a queda acentuada, apenas a própria volatilidade inerente a esse mercado. As ações que mais caíram na carteira durante o mês foram as de Power Reit (PW) e Canoy Growth (CGC), que caíram –29,18% e –26,68%, respectivamente.

O Cannabis Ativo (versão para público geral) terminou abril com uma queda de –7,41%, no ano o fundo rende –28,79%.

* * *

Temáticos | Cripto

O mês de abril começou com os preços dos criptoativos se desvalorizando por conta de um rumor em que a Interpol estava procurando prender o fundador da Binance, o que posteriormente foi desmentido e contribuiu para a recuperação dos preços durante a maior parte do mês. Além disso, no dia 15 de abril aconteceu a conclusão de mais uma atualização do Ethereum, chamada de hard fork Shapella do Ethereum, ou Shangai Fork. Depois da atualização em setembro de 2022, este foi o evento mais importante no ecossistema dos criptoativos desde então.

O mês também foi marcado por muitas discussões no ambiente regulatório, onde o Departamento do Tesouro dos EUA escreveu um relatório afirmando que as transações de finanças descentralizadas (DeFi) precisarão cumprir as leis de lavagem de dinheiro.

O market cap do Bitcoin chegou a ser de aproximadamente 47,2% no mês de abril, mostrando uma dominância do ativo em relação aos outros criptoativos. Todos os indícios apontam para um ano promissor pela frente, porém não podemos descartar as possibilidades de novas quedas e surpresas negativas, uma vez que o ambiente macro continua e continuará tendo um papel relevante nos preços dos ativos de risco.

O Criptomoedas, nossa carteira principal, encerrou abril com +0,40%, e acumula alta de +40,61% no ano. Por sua vez, o Empiricus Coin Cripto (versão para público geral) fechou com rentabilidade de –1,62% e um acumulado de +39,26% no ano. O Bitcoin (BTC) chegou a valorizar aproximadamente +2,83 no mês, saindo da casa dos US$ 28.300 e chegando a percorrer a casa dos US$31.000, porém encerrando o mês na casa dos US$29.400. Por sua vez, o Ether (ETH) valorizou aproximadamente +2,29% saindo da casa dos US$1.830 e percorrendo a casa dos US$ 2.100, porém encerrando o mês por volta de US$1.870.

O Cripto Metals Blend encerrou o mês com desvalorização de -0,77% e acumula o ano com alta de +9,98%. A parcela em Criptoativos valorizou +1,18% e foi a responsável para balancear a rentabilidade do fundo, visto que o mês de abril não foi um mês tão bom para algumas Commodities em específico. A parcela em Urânio desvalorizou -1,53%, a parcela em Cobre desvalorizou –3,02%.

No começo de abril aconteceu a incorporações dos fundos Cripto NFT e Cripto Smart no Cripto DeFI, o qual uniu as estratégias em um único veículo e agora passa a se chamar Cripto High Beta. O fundo fechou abril com performance de –2,40% e um acumulado de +38,20%, no ano. O destaque negativo do mês foi Lido Finance (LDO) com rentabilidade de –17,5%. Vale lembrar que, no ano passado com a saída de liquidez do mercado, principalmente com as liquidações de institucionais, esse setor sofreu bastante, todavia os protocolos continuaram robustos e isso corroborava nossa tese de que os protocolos que sobrevivessem sairiam mais fortes do bear market vivido no ano passado e foi exatamente isso que vimos no mês de janeiro.

O nosso fundo de criptomoedas destinado à Previdência, o Cripto Prev 20, obteve rentabilidade mensal de +1,24% e um acumulado de +10,67% no ano. Abril foi um mês positivo para o mercado cripto, e também foi positivo para alguns setores do mercado brasileiro, especialmente para a Renda Fixa, que contribuiu com a parcela de criptoativos do fundo para aumentar a sua rentabilidade.

O Empiricus Teva Criptomoedas Top 20 rastreia o índice Teva Criptomoedas Top 20, administrado e elaborado pela Teva índices. Estar entre os 20 maiores protocolos com capitalização de mercado, não ser uma stablecoin, não ser um fork e não ser uma shitcoin determinam os critérios para um ativo entrar no índice, lembrando que o seu rebalanceamento é feito mensalmente. Ele é negociado na B3 através do ticker “CRPT11” e possui a menor taxa de administração do mercado (0,75%). O fundo encerrou o mês com rentabilidade de +2,89%, e acumula o ano com alta de +40,54%.

* * *

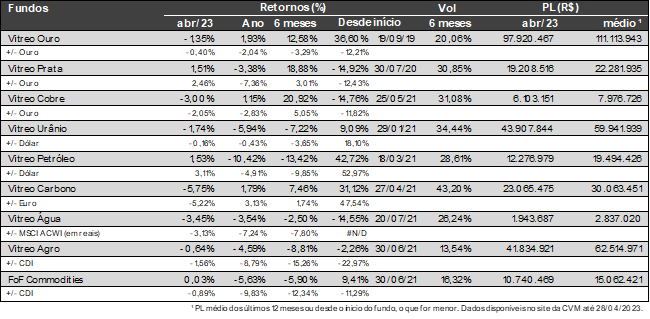

Temáticos | Commodities

Para as commodities o mês de abril trouxe bastante volatilidade. No campo das agrícolas vimos uma queda bem acentuada de quase todas commodities, com destaque para os futuros de Boi Gordo que caiu –9,52% no mês. Nos metais houve pouca variação, exceto na Prata em que vimos uma forte valorização. Por fim, nas energéticas o misto, com a valorização das tradicionais, carvão e petróleo, e desvalorização das limpas, principalmente do urânio.

O Vitreo Ouro fechou abril com uma baixa de – 1,35%, no ano o fundo acumula + 1,93% de alta. O teve uma recuada após um mês de março muito forte.

O Vitreo Prata teve um bom mês em abril, o fundo rendeu +1,51%. No ano o fundo rende – 3,38%. Em abril o fundo superou o ouro em +2,46%.

O Vitreo Cobre encerrou abril com baixa de –3,00% e acumula alta de +1,15% no ano. Como já citado anteriormente, o mês de abril não foi um bom mês para o setor de commodities, principalmente quando olhamos os metais industriais, visto que a demanda desses ativos vem caindo na China, principalmente do Cobre, o que resulta nessa desvalorização da commodity.

O Vitreo Urânio rendeu –1,74% em abril, em 2023 o fundo rende – 5,94%. A alta volatilidade do ativo ainda acaba impactando o resultado do fundo, mas cada vez mais o Urânio vai se consolidando como peça importante do futuro dos meios de energia.

O Vitreo Petróleo em abril, fechou com resultado positivo de +1,53%. No ano o fundo cai –10,42%. No início do mês o petróleo viu seus números caírem após o anúncio repentino de um corte de produção da Organização dos Países de Petróleo e aliados (Opep+), porém a divulgação de resultados de diversas empresas globais como a Exxon e Chevron ajudaram o investidor a ter um olhar mais carinhosa para a commodity. O mesmo aconteceu com as locais, 3R Petroleum (RRRP3) e PRIO (PRIO3), que após a divulgação de resultados viram seus números subirem encerrando abril com +9,16% e +11,41%, respectivamente.

O Vitreo Carbono terminou abril com uma queda de – 5,75%, no ano o fundo rende + 1,79%. A grande volatidade dos créditos de carbono acabou prejudicando a performance do fundo, somado a desvalorização do dólar acabou prejudicando mais ainda.

O Vitreo Água encerrou abril queda de -3,45%, no ano o fundo rende –3,54%. Os destaques negativos foram Tetra Tech Inc. (TTEK) que caiu -7,03% e a Watts Water Technologies (WTS) que caiu -5,69%.

O Vitreo Agro teve um mês ruim e fechou com uma rentabilidade de –0,64%. No ano o fundo rende -4,59%. Os destaques negativos ficaram para Minerva (BEEF3) que caiu -18,88% e Kepler Weber (KEPL3) que caiu –18,67% no mês.

O FoF Commodities se mostrou tímido na sua rentabilidade, encerrando abril com +0,03%. A queda da demanda chinesa pelo minério de ferro resultou na baixa do ativo e seus relacionados, dando mais espaço para os setores de óleo e gás ficarem positivos. Assim alguns dos desempenhos negativos da carteira ficaram com o Vitreo Cobre -3,00% e Vitreo Ouro -1,35% e os positivos com o Vitreo Petróleo +1,53% e o CMDB11 +1,31%.

* * *

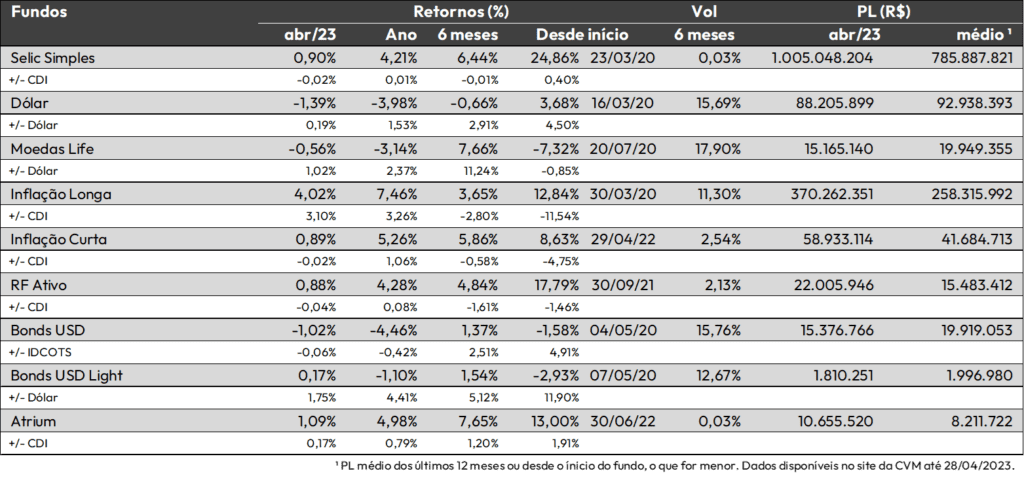

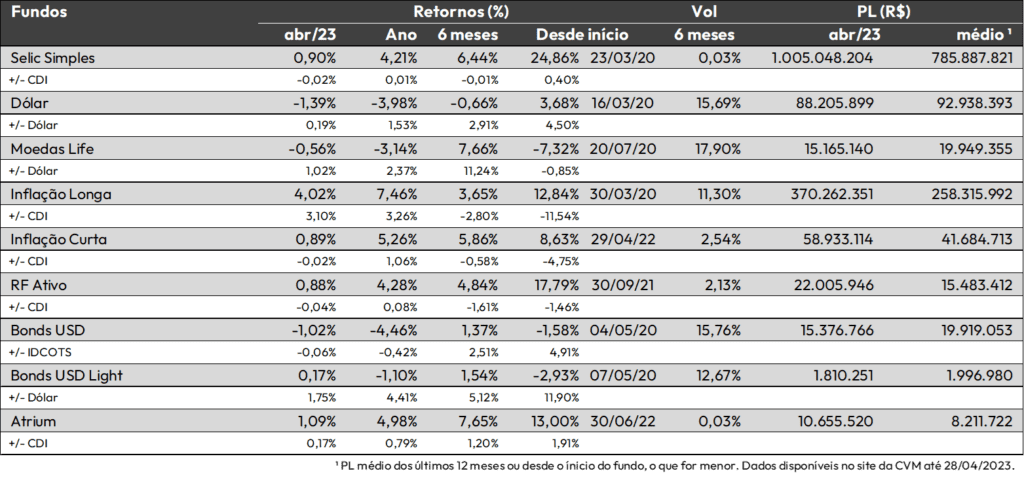

Renda Fixa e Cambiais

O mês de abril foi extremamente positivo para os juros e câmbio locais. Apesar de menos notícias, o mês trouxe um forte alívio na curva de juros, principalmente nos vértices mais longos, mas também nos curtos. A mesma coisa foi observada no câmbio, com o real tendo se valorizado fortemente.

O Vitreo Selic Simples teve um mês ruim em abril, o fundo rendeu +0,90% que corresponde a 97,55% do CDI, no ano o fundo rende +4,21%, que equivale a 100,31% do CDI.

O Vitreo Dólar voltou a ter um mês muito ruim em abril e fechou com uma queda de –1,39%, no ano o fundo cai –3,98%. O dólar voltou a se recuperar ao longo do mês, mas ainda fechou negativo em abril.

O Vitreo Moedas Life fechou abril com uma queda de – 0,56%. No ano o fundo rende –3,14%. Enquanto as moedas europeias se valorizaram frente ao real, o Iene acabou tendo uma grande desvalorização e prejudicou a performance do fundo. A Libra caiu +0,35%, o Franco +0,77% e o Euro +0,08% enquanto o Iene caiu –3,88% no mês.

O Vitreo Inflação Longa continuou sua ótima performance em abril e fechou com uma alta de +4,02%, no acumulado do ano, o fundo rende +7,46%.

O Empiricus Inflação Curta teve uma rentabilidade de +0,89% em abril. No ano o fundo rende +5,26%.

O Vitreo RF Ativo fechou abril com uma alta de +0,88% que equivale a 95,65% do CDI. No ano o fundo rende +4,28% que equivale a 101,84% do CDI. O fundo foi um pouco abaixo em relação aos meses anteriores, mas continua sendo uma ótima alternativa para renda fixa.

O Vitreo Bonds USD terminou abril com uma perda de -1,02%. No ano o fundo rende – 4,46%. A queda do dólar e a volatilidade dos bonds foram os principais detratores do fundo. O Bonds USD Light fechou o abril com uma alta de +0,17% e no ano cai –1,10%.

O fundo Atrium, que não experienciou rentabilidade negativa esse ano, fechou mais um mês positivo (+1,09%), seguindo com retorno praticamente inabalado. Suas posições não sentiram os eventos de crédito dos meses anteriores o que contribuiu ainda mais para sua rentabilidade.

* * *

Conteúdos Relacionados

9 abr 2024, 18:04

Nova SuperPrevidência: Mecanismo

Confira a Carta do Gestor de abril de 2023

Ler Conteúdo8 abr 2024, 17:03

Deep Value Brasil FIA: Turbulências e oportunidades à frente

Confira a Carta do Gestor de abril de 2023

Ler Conteúdo9 jan 2024, 17:49

Empiricus MicroCap Alert FIA: transferindo riqueza dos impacientes para os pacientes

Confira a Carta do Gestor de abril de 2023

Ler Conteúdo4 jan 2024, 10:59

Cinco previsões para 2024: o que esperar de Brasil e EUA e das commodities ao longo deste ano

Confira a Carta do Gestor de abril de 2023

Ler Conteúdo11 dez 2023, 16:38

Os avanços da energia nuclear e a oportunidade na tese do Urânio

Confira a Carta do Gestor de abril de 2023

Ler Conteúdo8 dez 2023, 15:33

Empiricus Deep Value Brasil FIA

Confira a Carta do Gestor de abril de 2023

Ler Conteúdo