Carta do Gestor

Ruídos no Brasil, alívio no exterior

Mesmo com ruídos locais e as expectativas para a decisão do Banco Central Americano, o FED, no começo de fevereiro, janeiro foi um mês positivo para os mercados em geral.

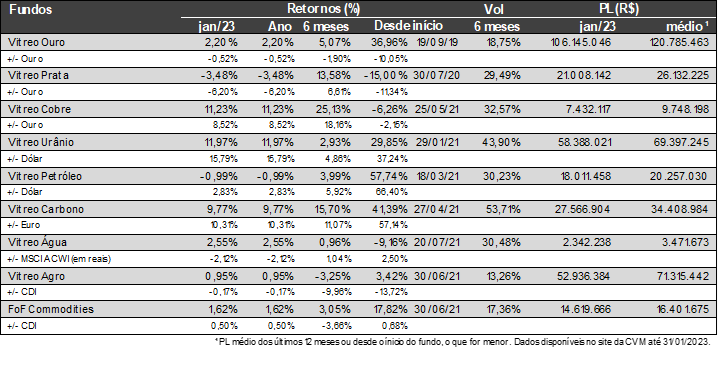

Nossos principais destaques foram os fundos de cripto, que surfaram a recuperação dos criptoativos. Os produtos de ações no exterior, Vitreo Cobre e o Vitreo Carbono também foram bem no primeiro mês do ano.

No lado negativo ficaram os fundos de moedas e de prata, além do de inflação longa, que se desvalorizou com a abertura dos juros reais em meio às declarações do governo.

Esta é nossa Carta do Gestor. Nela você encontra um resumo dos mercados durante o mês e uma breve análise sobre o resultado de cada um dos nossos fundos. Os fundos estão divididos por grupos. No início de cada seção você encontrará uma tabela com os resultados de todos os fundos.

Por uma regra da CVM, só podemos falar sobre o resultado dos fundos que tenham mais de 6 meses de histórico.

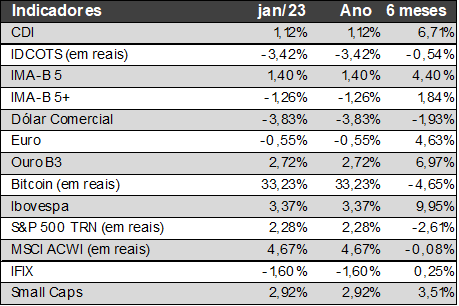

Como foram os mercados em Janeiro

Apesar dos ruídos no território brasileiro, o primeiro mês do ano terminou de forma positiva, com o Ibovespa subindo 3,37%, o índice de small caps tendo o desempenho de 2,92% e o dólar se desvalorizando frente ao real em 3,83%.

Nos pontos negativos do mês estiveram as declarações do governo contra a independência do Banco Central, a discussão sobre uma moeda em comum com a Argentina destinada apenas para fomentar o comércio e a depredação na Esplanada dos Ministérios.

Além disso, o rombo contábil da Americanas, que entrou em recuperação judicial, prejudicou o desempenho das ações dos bancos. Por outro lado, com a reabertura chinesa, janeiro voltou a ser um mês forte para as empresas que trabalham com commodities, o que impulsionou a rentabilidade do Ibovespa.

No exterior, a expectativa de que o Banco Central americano seria menos contracionista ajudou no desempenho dos índices americanos. O S&P 500 e o Nasdaq 100, ambos em dólar, subiram 6,18% e 10,62%, respectivamente. O MSCI World em sua moeda original se valorizou 7%.

Também vale comentar que as principais criptomoedas se recuperaram no mês após um desafiador 2022. Em dólar, o Bitcoin e o Ethereum tiveram desempenho de 39,37% e 32,3%, respectivamente.

Como foram os nossos fundos

Você já deve saber, mas não custa lembrar. Só podemos comentar sobre a performance dos fundos que têm mais de 6 meses de histórico.

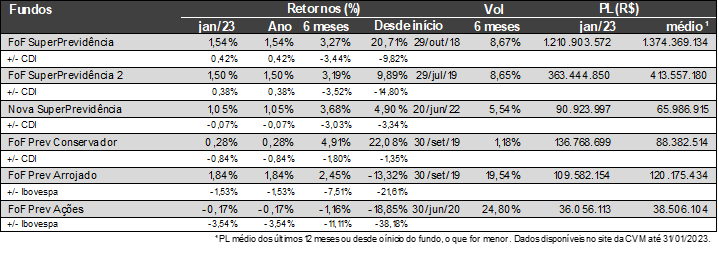

Fundos de Fundos Multigestores | Família SuperPrevidência

O cenário externo mais benigno contribuiu positivamente para o desempenho dos ativos globais, enquanto em âmbito local, o mercado foi bem reativo ao novo governo e ao fato relevante divulgado pela Americanas, mas ainda assim fechou em patamares positivos. A existência de inconsistências contábeis da companhia reverberou nos mercados de renda variável e renda fixa, impactando diversos fundos da indústria, alguns presentes no portfólio.

Em juros reais, os títulos de inflação mais longos impactaram negativamente o desempenho do portfólio, impactando a posição nestes ativos, realizado pelo fundo Vitreo Inflação Longa FIRF, que registrou queda de -2,14%. Ainda em juros reais, o Kad IMAB FIC FIRF LP, ficou atrás do índice de referência, com queda de -0,68% no período. Em crédito, o evento de Americanas reverberou nas ações da empresa e também nos títulos de dívida emitidos, o que impactou fundos como Augme Previdência FIFE FIM CrPr (+0,33%) e principalmente o Sparta Previdência FIFE D60 FIRF CrPr (-0,43%). No mês, o fundo da Augme que estava presente nos portfólios foi o único da classe a fechar em patamares positivos.

Os fundos multimercados de modo geral contribuíram positivamente para o portfólio, e a principal contribuição veio do Canvas Vector Icatu Qualificado F2 FICFIM Prev (+6,90%), fundo que captura prêmios de risco, e se beneficiou do ambiente global mais favorável. Em seguida o SPX Lancer Icatu Multiprevi FICFIM (+1,92%) também contribuiu positivamente.

Em renda variável, o Moat Icatu Prev II FICFIA (-1,29%) foi o único a apresentar desempenho negativo, principalmente por conta da desvalorização dos papeis de Americanas, AMER3, que chegaram a cair mais de 70% no dia após a divulgação do fato relevante. Os demais portfólios tiveram atribuições positivas, com destaque para a carteira mais concentrada do Pátria PIPE 10 previdência Qualificado FIE 2 FICFIM (+6,80%), com o maior ganho da posição em Localiza (+4,20%).

Em alternativos, as criptomoedas começaram o ano com fortes altas, o que beneficiou as moedas mais conhecidas, mas impulsionou projetos menores, principalmente ligados a inteligência artificial. Os ativos presentes na carteira apresentaram retornos de dois dígitos, com destaque para o WEB311, que rendeu 62,04%.

O FoF SuperPrevidência e o FoF SuperPrevidência 2 registraram altas de respectivamente 1,54% e 1,50% no mês de janeiro. A alocação em ativos internacionais foi impactada negativamente por um dólar mais fraco, que atuou como detrator, como visto no fundo Vitreo Dólar FI Cambial (-3,53%). A Nova SuperPrevidência apresentou alta de +1,05%, e diferente dos fundos anteriores, obteve rentabilidade positiva da alocação em ativos globais, realizada pelo FoF MF Global (+0,35%), mas não capturou a alta de alguns fundos multimercados e de renda variável. No final do mês, algumas mudanças foram anunciadas nestes três fundos supracitados, reduzindo a parcela de renda variável e zerando as alocações em ETFs temáticos de criptomoedas, como WEB311, META11 e DEFI11. No caso da Nova SuperPrevidência, há também a alteração de alguns gestores, devido a restrições operacionais e de custos, com a adição de nomes como Real Investor 100 Prev Master FIA e Itaú Flexprev Vértice II Macro Prev FICFIM.

O FoF SP Conservador obteve um retorno de +0,28% no mês de janeiro, principalmente pela parcela alocada em títulos de inflação de curto prazo, que compensou as perdas dos ativos de crédito.

O FoF SP Arrojado apresentou alta de +1,84%, enquanto o FoF SP Ações terminou o mês em queda de -0,17%.

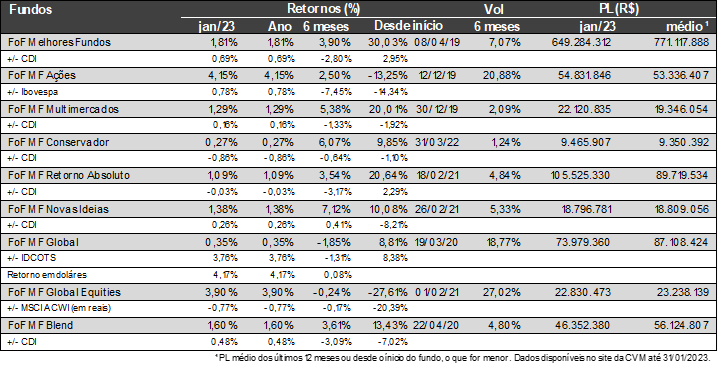

Fundos de Fundos Multigestores | Familia Melhores Fundos

Em juros reais, os títulos de inflação mais longos impactaram negativamente o desempenho do portfólio, impactando a posição nestes ativos, realizado pelo fundo Vitreo Inflação Longa FIRF, que registrou queda de -2,14%. Ainda em juros reais, o Kad IMAB FIC FIRF LP, ficou atrás do índice de referência, com queda de -0,68% no período. Em crédito, o evento de Americanas reverberou nas ações da empresa e nos títulos de dívida emitido. Em bonds, observou-se fechamento dos spreads. Já em crédito estruturado, o mercado tem acompanhado os desdobramentos das assembleias da Captalys, a respeito dos seus dois fundos, Orion e Panorama. Enquanto no primeiro foi aprovada em assembleia a manutenção do fechamento, o segundo foi reaberto para resgates e uma consulta formal aprovou as novas condições de pagamento das solicitações já realizadas.

Os fundos multimercados de modo geral contribuíram positivamente para o portfólio, e a principal contribuição veio do Canvas Vector FICFIM (+5,80%), fundo que captura prêmios de risco, e se beneficiou do ambiente global mais favorável. Em seguida o VTR Verde AM60 FICFIM (+2,69%) e o VTR SR IE FICFIM (+2,57%) também contribuíram positivamente.

Em renda variável, o Moat Capital FICFIA (-1,71%) foi o único a apresentar desempenho negativo, impactado pela desvalorização dos papeis de Americanas, AMER3, que chegaram a cair mais de 70% no dia após a divulgação do fato relevante. Os demais fundos Long Only tiveram atribuições positivas, com destaque para o fundo da Atmos, o VTR ATME FICFIA , que obteve aumento de +7,08%, Outro fundo que vale mencionar é o Pátria PIPE 10 previdência Qualificado FIE 2 FICFIM (+6,80%), com o maior ganho da posição em Localiza (+4,20%). Contribuições também das alocações em fundos Long Biased, com destaque para o VTR Miles Acer Long Biased FICFIM (+4,90%), fundo no qual a gestora tem atuado de forma tática, construindo posições Long e Short em papeis de varejo e óleo e gás.

Em alternativos, as criptomoedas começaram o ano com fortes altas, o que beneficiou as moedas mais conhecidas, mas impulsionou projetos menores, principalmente ligados a inteligência artificial. Os ativos presentes na carteira apresentaram retornos de dois dígitos, com destaque para o WEB311, que rendeu 62,04%.

O FoF Melhores Fundos obteve alta de 1,81% em janeiro, com contribuições positivas de grande parte das classes de ativos. A maior alta veio do book de ações, que obteve ganhos no ambiente local, beneficiado pelo ambiente externo. A mudança da carteira teórica publicada no final do mês revisou a alocação estratégica e tática de algumas classes de ativo, e as principais mudanças são: aumento percentual da alocação em juros reais, redução de renda variável e criptoativos e retirada da alocação em Ouro.

O FoF MF Ações fechou o mês em alta de 4,15% no mês de janeiro, impulsionado pelos bons desempenhos de fundos como Equitas Selection FICFIA (+11,51%) e Pátria PIPE Feeder Private FICFIA (+6,81%), que capturaram as altas de 12,15% da Orizon (ORVR3) e 11,30% da Localiza (RENT3), respectivamente. O único desempenho negativo foi do fundo Moat Capital FICFIA (-1,71%), devido a posição em Americanas (AMER3).

O FoF MF Multimercados apresentou um resultado de +1,29% no mês, e foi um dos portfólios alterados na última publicação da série. A grande mudança foi a redução de caixa para adição do fundo Gap Absoluto FICFIM, que terá peso de 6%. Além disso, houve alguns ajustes para adição de fundos como Kinea Zeus FICFIM e Kapitalo K10 FICFIM.

O FoF MF Conservador encerrou janeiro com tímida alta de 0,27%. Apesar das últimas declarações do FED sobre os juros norte-americanos, o destaque positivo ficou com o Quasar LATAM Bonds BRL IE FIM CrPr, que performou acima do CDI, obtendo retorno de +3,09% no mês, beneficiado pelo fechamento dos spreads dos bonds alocados. Já a maior queda foi o Augme 180 FIC FI Multimercado registrando -1,56% no mês, em consequência do evento da Americanas (AMER3). No mês de janeiro também houve a assembleia do fundo Captalys Orion FICFIM CrPr, deliberando a manutenção do fechamento do fundo.

O FoF MF Retorno Absoluto encerrou o mês abaixo do CDI, mas ainda em patamares positivos. O fundo ficou com alta de +1,09%. Grande parte dos fundos apresentaram bons desempenhos, principalmente entre os fundos Long Biased, com destaque para o Reach Total Return com um retorno de +5,43%. O fundo Vinland Macro Plus FICFIM, que atualmente é o de maior peso dentro do portfólio, foi o maior detrator, com queda de -1,19% no mês, e possuem como principais teses de investimento: petróleo, empresas do setor elétrico e bancos.

O FoF Novas Ideias encerrou o mês de janeiro com retorno positivo na maioria dos fundos que o compõe, marcando alta de +1,38%. Os retornos dos fundos Long Biased foram os que registraram maiores altas, como o Alpha Key FICFIA, que registrou +7,58% e o Encore Long Biased FICFIM com +7,25%. As maiores quedas ficaram com o Itaú Distribuidores Hunter Total Return FICFIM (-0,31%) e com o A1 Hedge FICFIM (-0,18%).

Apesar de um dólar mais fraco, os sinais positivos da China, preços de gás natural em queda na Europa, e indicadores econômicos nos EUA desacelerando fizeram com que as bolsas globais registrassem desempenhos positivos. Os destaques vão para os fundos de ações voltados para o mercado norte americano, Morgan Stanley US Advantage Fund e Edgewood L Select, com retornos de +13,82% e +12,40% em dólar. Outro destaque foi o Morgan Stanley Global Opportunity Fund, que obteve um retorno de +15,52% no mês.

O FoF MF Global Equities encerrou o mês em alta de +3,90%. Ainda no mês de janeiro, algumas mudanças foram feitas na carteira teórica, com adição de dois novos nomes: Nordea 1 Asia Ex-Japan e Veritas Asian Equity Fund, que agora compõem a parcela que cobre mercados emergentes.

O FoF MF Global ficou com alta de +0,35% no mês, beneficiado em grande parte pela alta das bolsas globais. De um modo geral os ativos tiveram desempenho positivo, mas a deterioração do dólar desfavoreceu o movimento de alta. Além dos ganhos provenientes da alocação em ações, a parcela de renda fixa se beneficiou do fechamento dos spreads, com ganhos em dólar vindo de todos os fundos de renda fixa. O maior destaque para esta classe foi o Pimco GIS Global High Yield Bond Fund, que obteve ganho de 4,36% em dólar. A alocação em ouro também contribuiu para o desempenho do fundo, com alta de 5,78% pela posição no ETF IAU US.

O FoF Melhores Fundos Blend encerrou o mês em alta de +1,60%.

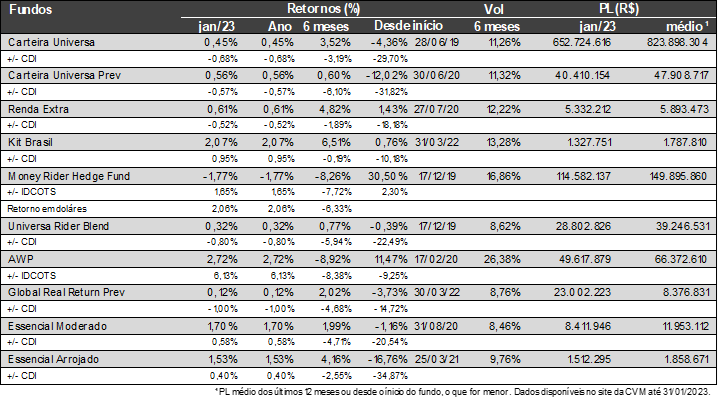

Multiestratégias

O Carteira Universa fechou o mês de janeiro com +0,45%. A carteira do fundo, hoje, está composta por 59% em Renda Fixa, 22,25% em Ações Brasileiras com posições estratégicas, -18,75% pelo Book de “Ideias”, que é composto, em sua maior parte, por posições vendidas no S&P 500 e em Ações locais, de caráter mais tático, além de 20% em Moedas, 6,6% pelo Book de “Proventos”, composto por Fundos Imobiliários, 4,9% em Metais, 2,5% em ações no mercado internacional e 3,5% em um portfólio de Venda Coberta de Opções. O destaque positivo para o mês foi o Book de Ações, que subiu +5,48%, e, por compor 22,25% da posição total do fundo, impactou a cota em +1,22%. As ações com maior impacto positivo foram Mitre (MTRE3), que subiu +34,71% no período, Oncoclinicas (ONCO3), +31,84%, e 3R Petroleum (RRRP3), com +18,75%. Por outro lado, a posição em Guararapes (GUAR3), que caiu –21,78% no mês, e Banco BTG Pactual, com –9,08%, foram os destaques negativos. Várias movimentações foram realizadas no início do ano para readequação da carteira deste fundo. Além das renovações das opções vendidas sobre as posições de Weg (WEGEB414, call com preço de exercício 41,41), Metalúrgica Gerdau (GOAUB155, call com preço de exercício 15,53) e Vale (VALEB101, call com preço de exercício 101,41), houve as zeragens das posições de Banco Pan (BPAN4), Grupo GPS (GGPS3), Guararapes (GUAR3), Lojas Quero Quero (LJQQ3), Petz (PETZ3), Randon (RAPT4), Grupo SBF (SBFG3) e do ETF Empiricus Teva Criptomedas (CRPT11), a montagem das posições em Equatorial (EQTL3), Localiza (RENT3) e da posição vendida em Ambev (ABEV3). Outra movimentação foi a zeragem da posição em juros pré-fixado com vencimento para 2025 (DI1F25).

O Carteira Universa Prev rendeu +0,56%, em janeiro. A performance levemente inferior ao fundo principal se deu pela ausência, em sua carteira, das posições vendidas em ações que compõem o Book de Ideias. No fundo Prev foram executadas as mesmas movimentações do fundo principal, salvo a venda das ações de Ambev (ABEV3), pois este fundo não permite posições vendidas em ações.

O Renda Extra em janeiro subiu +0,61%. O resultado positivo do fundo no mês pode ser atribuído principalmente ao book de ações. Os destaques do mês foram as ações de Banco do Brasil (BBAS3), que subiram +17,19%, e de Cyrela (CYRE3), que subiram +16,14%.

O Kit Brasil rendeu +2,07%, em janeiro. Atualmente a carteira do fundo é composta por 40% comprado em Ibovespa Futuro (INDF), 5% vendido em Dólar futuro (DOLF), 30% em RF atrelada à inflação (NTN-B 2030), 15% em RF Pré-fixado para 2.025 (NTN-F 25) e 10% em RF pós-fixado (LFT), e não teve nenhuma alteração no último mês.

O Money Rider Hedge Fund caiu –1,77% este mês. A performance negativa no mês é consequência de nossa alocação ainda bastante defensiva frente o mercado internacional, o que naturalmente afeta negativamente o fundo em meses de alta nos ativos. Olhando os ativos individualmente, os maiores impactos foram Nvidia (NVDA) e Booking (BKNG), que subiram +28,57% e +16,72%, respectivamente.

O Universa Rider Blend em janeiro subiu +0,32%.

O AWP se beneficiou do movimento positivo global e obteve alta de +2,72% no mês de janeiro, ainda que tenha obtido perdas pelas exposições dolarizada.

O Global Real Return fechou janeiro com leve alta de 0,12%. No cenário doméstico a alocação em títulos de inflação longas fecharam mais um mês em queda, com o Vitreo Inflação Longa FIRF se desvalorizando -2,14%. No cenário externo, o ETF WRLD11 foi a maior contribuição de performance, compensando as perdas, e registrando alta de +2,81%.

No caminho contrário ao de dezembro de 2022, o Essencial Moderado registrou no mês de janeiro alta de +1,70%. Esse desempenho se deu por meio das alocações em fundos de Renda Variável e de Criptoativos, como o Empiricus Oportunidades de uma Vida FIA (+4,21% no mês) e o Empiricus Criptomoedas Investimento no Exterior FICFIM (+22,28% o mês). O mesmo aconteceu com o Essencial Arrojado, que apresentou alta de +1,53% no mês também devido as alocações em Renda Variável e em Criptoativos.

O Essencial Arrojado será incorporado ao Essencial Moderado em 09/fev.

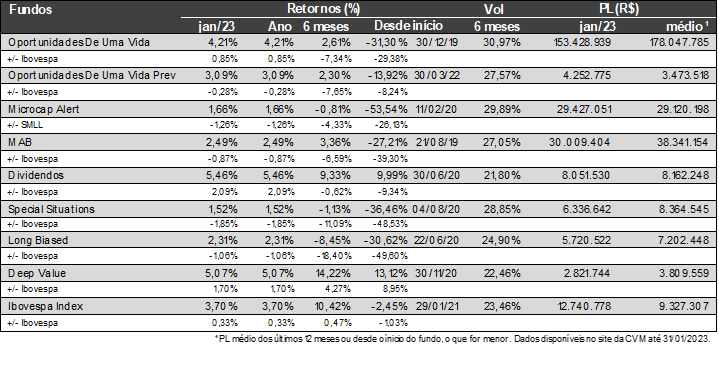

Renda Variável | Local

O Oportunidades de Uma Vida encerrou o mês de janeiro com alta de +4,21%. Dentre os destaques temos Mitre (MTRE3), que subiu +34,71% no período, 3R Petroleum (RRRP3), +18,75%, e Arezzo (ARZZ33), com +11,95%. Do lado negativo, Banco BTG Pactual (BPAC11), que caiu –9,08% no mês, e Cosan (CSAN3), com –2,45%. No início do mês houve uma grande reformulação na carteira do fundo. As alterações se deram pelas zeragens das posições de Lojas Marisa (AMAR3), Banco Pan (BPAN4), Grupo GPS (GGPS3), Guararapes (GUAR3), Lojas Quero Quero (LJQQ3), Livetech (LVTC3) e Grupo SBF (SBFG3), além das montagens das posições em Equatorial (EQTL3), Localiza (RENT3).

O Oportunidades de Uma Vida Prev rendeu +3,09% em janeiro. A performance diferente do fundo principal se deu pela ausência, em sua carteira, das posições vendidas, além da ausência das posições em Ações de empresas controladas e coligadas do grupo BTG, que são Eneva (ENEV3) e Banco Pan (BPAN4), além das próprias ações do Banco BTG Pactual (BPAC11). No fundo Prev houve as mesmas alterações realizadas no fundo principal.

O Microcap Alert teve um mês positivo, em janeiro, com alta de +1,66%. Num cenário de incerteza no âmbito fiscal do novo governo e consequente impacto negativo no mercado de juros, as empresas deste segmento performam abaixo da média do mercado. Os destaques positivos ficaram por conta de 3R Petroleum (RRRP3), que subiu 18,75%, Vivara (VIVA3), +9,23% e Três Tentos Agro (TTEN3), com +8,58%. Do lado negativo somente Loja Quero Quero (LJQQ3), que caiu -11,90% foi destaque. Houve uma troca de posição neste período, com a zeragem da posição de Multilaser (MLAS3) e a montagem da posição de Track & Field (TFCO4).

O Special Situations fechou o mês de janeiro com retorno positivo de +1,52%. Este fundo está em processo de incorporação pelo Microcap Alert, que segue o relatório de mesmo nome. Sendo assim, sua carteira foi adequada a este relatório e sofreu as mesmas alterações.

O MAB fechou o mês de janeiro com performance positiva de +2,49%. Os destaques ficaram por conta de Porto Seguro (PSSA3), que subiu +11,88%, Metalúrgica Gerdau (GOAU4), com +11,72% e Localiza (RENT3), com +11,30%. Já do lado negativo, Grupo SBF (SBFG3), com –13,30%, e Banco BTG Pactual (BPAC11), com –9,08%. No início do mês houve algumas movimentações na carteira, que foram a montagem da posição de Equatorial (EQTL3), assim como as zeragens das posições de Cyrela (CYRE3), Petrobras (PETR4) e Petz (PETZ3).

O Dividendos teve uma performance bastante positiva no mês de janeiro, com +5,46%, à frente do Índice Bovespa, que rendeu +3,37% no mesmo período. As maiores contribuições positivas vieram das ações de Banco do Brasil, que subiu +17,19% no mês, BB Seguridade (BBSE3), com +12,07%, e Cyrela (CYRE3), +16,14%. Somente duas ações tiverram permance positiva na carteira do fundo. São elas: Cosan (CSAN3), com –2,45%, e Eletrobras (ELET6), que caiu –1,76%. Nenhuma alteração foi feita na carteira, este mês.

O Long Biased teve uma performance positiva em janeiro, com +2,31%. Os destaques positivos foram Odontoprev, que subiu +26,02%, Lavvi Empreendimentos (LAVV3), com +14,88%, e Lojas Marisa (AMAR3), +10,40%. Na ponta negativa, Ambev (ABEV3), com –5,92%, e BRF (BRFS3), com –3,86%. Nenhuma alteração foi feita na carteira, este mês.

O Deep Value fechou o mês de janeiro com rentabilidade, de +5,07%, acima do Índice Bovespa, que rendeu +3,37% no mesmo período. O fundo tem como objetivo de investimento as empresas de valor que negociam com múltiplos descontados, buscando forte retorno da economia tradicional. Os destaques positivos ficaram com as ações de CSN, que subiu 27,15% no período, além de Natura (NTCO3), com +25,32%, e Usiminas (USIM5), com +19,13%. Na outra ponta, JBS (JBSS3), com –8,69%, e Banco Bradesco (BBDC4), com –3,60% foram os destaques negativos.

O Vitreo Ibovespa Index fechou o mês de janeiro com uma rentabilidade positiva de +3,70%. Em um mês de grandes incertezas para o cenário local, mas de recuperação para os principais mercados mundiais, 65% das ações que compõem o índice tiveram performance positiva. Os destaques positivos ficaram com, Vale (VALE3), Banco do Brasil (BBAS3), e Petrobras (PETR4 e PETR3). Do outro lado, os papeis que mais pesaram no índice foram Americanas (AMER3), Ambev (ABEV3) e Eletrobras (ELET3).

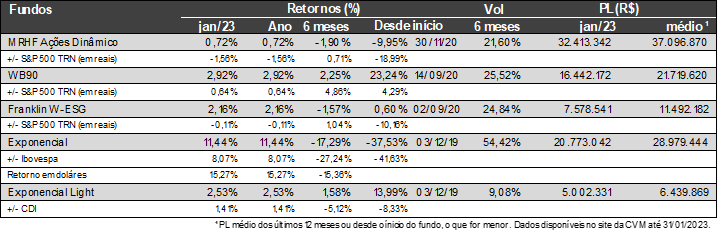

Renda Variável | Exterior

O MRHF Ações Dinâmico subiu +0,72%, em janeiro. A diferença de resultado para o Money Rider Hedge Fund é fruto da alocação bem mais pesada em ações do fundo, que neste mês trouxe um bom resultado. Os ativos que mais impactaram o fundo, no mês, foram Nvidia (NVDA) e Booking (BKNG), que subiram +28,57% e +16,72%, respectivamente.

O WB90 fechou o mês em alta de +2,92%, em janeiro. O desempenho ficou acima do índice S&P 500, que teve o desempenho de +2,31% em Reais, e acima ante a ação da Berkshire Hathaway (BRK/B), que caiu -2,92% em Reais. Os principais detratores da carteira no mês foram Coca-Cola Company (KO US) e Chevron (CHVX34) com quedas de –7,21% e –6,67%, respectivamente, em Reais. Nas contribuições positivas os destaques foram Paramount (PARA US), Ally Financial (ALLY US), Floor & Decor Holdings (FND US) e Taiwan Semiconductor (TSMC34) com altas de 32,07%, 29,14% e 25,48%, respectivamente em Reais.

O Franklin W-ESG no mês subiu +2,16%. A boa performance reflete a alta em quase todos os mercados, emergentes e desenvolvidos. Dentro da carteira do fundo as principais altas foram de Meta (M1TA34) e STMicroelectronics (STMN34), que subiram +37,32% e +33,99%, respectivamente.

O Exponencial em janeiro subiu +11,44%. As ações da XP também surfaram a forte recuperação no mercado, especialmente nos setores de tecnologia.

O Exponencial Light rendeu +2,53%, no mês de janeiro.

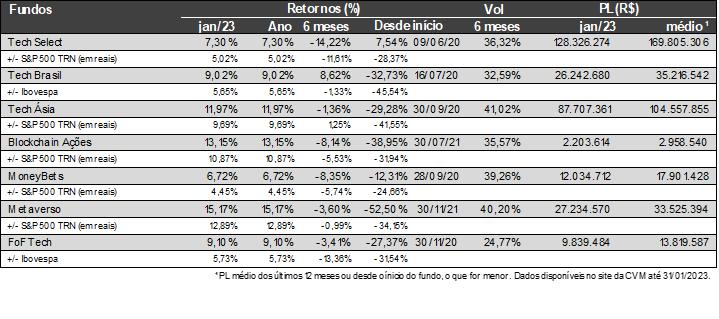

Temáticos | Tech

Janeiro para o setor de tecnologia foi bastante positivo nos retornos. O mês trouxe otimismo para o mercado que viu de forma extremamente positiva as notícias de reabertura da economia chinesa. Além disso, nos EUA, os dados de inflação positivos e o PIB acima do esperado, fizeram com que o mercado se recuperasse fortemente. Mas, nem tudo são boas notícias e as companhias de tecnologia anunciaram 102,943 demissões. O número mostra o quão pessimista estão os empresários em relação a desaceleração da economia americana nos próximos meses. Logo, apesar da melhora, ainda permanecemos bastante receosos com a economia global e principalmente com o setor de tecnologia.

O Tech Select subiu, no mês, +7,30%. Olhando para a carteira, os principais impactos vieram das ações de Tesla (TSLA) e Chargepoint (C2HP34), que subiram +35,47% e +31,80%, respectivamente.

O Tech Brasil, acompanhou a melhora do setor e teve forte recuperação no mês de janeiro, subindo +9,02%. As posições que mais contribuíram pra esta performance foram Magazine Luiza (MGLU3), que subiu +61,68% no período, Livetech (LVTC3), com +48,56%, e Mercado Livre (MELI US), com +34,42% em real. Na ponta negativa, somente Multilaser (MLAS3) teve destaque, caindo –16,87% no período.

O Tech Asia subiu +11,97% em janeiro. Esse fundo em especial se beneficiou diretamente da reabertura da economia chinesa. As principais altas nas carteiras foram de Alibaba (BABA34) e Taiwan Semiconductors (TSMC34), que subiram +19,86% e +17,80%, respectivamente.

O Blockchain Ações encerrou janeiro com rentabilidade de +13,15%. No ano, o fundo valorizou +13,15%. O grande destaque positivo do mês foi Micro Strategy (M2ST34), que subiu +65,07%, outros destaques positivos no mês foram a Coinbase (C2OI34) e Tesla (TSLA34), que subiram +56,34% e +36,95%, respectivamente, e foram os maiores responsáveis pela valorização do fundo.

O MoneyBets subiu +6,72% em janeiro. As empresas que mais impactaram a carteira, no mês, foram Chargepoint (C2HP34) que subiu +31,80%, e Tripadvisor (TRIP) que subiu +24,38%, respectivamente.

O Metaverso subiu +15,17% em janeiro. No ano, o fundo sobe +15,17%. As ações que mais subiram foram Nvidia (NVDC34), que subiu +28,25%, e Unity Technologies (U2ST34), que subiu +19,13%, respectivamente.

O FoF Tech registrou alta em todos os fundos que o compõe, e encerrou janeiro com retorno de +9,10%. O fundo foi beneficiado pelo movimento favorável dos ativos globais. Os maiores retornos foram do Vitreo Metaverso Ações FIA BDR Nível I (+15,17%) e do Vitreo Blockchain Ações BDR Nível I (+13,15%).

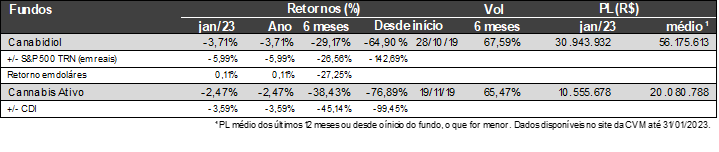

Temáticos | Cannabis

O Canabidiol caiu -3,71%, em janeiro. O mês com menos notícias que dezembro, marcou a continuidade na queda do mercado de Cannabis. As ações que mais caíram na carteira durante o mês foram as de Innovative Industrial Properties (IIPR) e o Trulieve Cannabis (TCNNF), que caíram –14,97% e –14,54%, respectivamente.

O Cannabis Ativo (versão para público geral) terminou janeiro com uma queda de -2,47%.

Temáticos | Cripto

Podemos dizer que encerramos o ano de 2022 com muita pressão sobre o mercado de criptoativos. No começo de novembro passamos pelo colapso de FTX, e em seguida tivemos uma série de rumores, especulações e incertezas que foram surgindo no mercado como um todo.

Todavia, 2023 começa com otimismo e com indícios de Bull Market. Não podemos ignorar as consequências dos pedidos de falência de vários players centralizados no ano passado, porém também não podemos ignorar os sinais de recuperação aparecendo. Ainda é muito cedo para dizer que o inverno cripto acabou, mas janeiro foi um mês muito positivo para o mercado cripto. O principal responsável por toda essa alta e otimismo no mês de janeiro foram as notícias macroeconômicas positivas, principalmente os dados econômicos dos Estados Unidos que vieram melhores do que o esperado. Todos os indícios apontam para um ano promissor pela frente, porém não podemos descartar as possibilidades de novas quedas e surpresas negativas, uma vez que o ambiente macro continua e continuará tendo um papel relevante nos preços dos ativos de risco.

O Criptomoedas, nossa carteira principal, encerrou janeiro com +22,28%, e acumula alta de +22,28% no ano. Por sua vez, o Empiricus Coin Cripto (versão para público geral) fechou com rentabilidade de +28,91% e um acumulado de +28,91% no ano. O Bitcoin (BTC) chegou a valorizar aproximadamente +38%, no mês, saindo da casa dos US$ 16.560 e chegando a percorrer a casa dos US$24.200, porém encerrando o mês na casa dos US$23.000. Por sua vez, o Ether (ETH) valorizou aproximadamente +36% saindo da casa dos US$1.196 e percorrendo a casa dos US$ 1.660, porém encerrando o mês por volta de US$1.624. O destaque positivo do mês foi Decentraland (MANA) com rentabilidade de aproximadamente 145% no mês, uma vez que ao longo do mês o ecossistema desse ativo contou com diversas novidades que foram muito bem recebidas pelos usuários do metaverso desse token.

O Cripto Metals Blend encerrou o mês com valorização de +6,78% e acumula o ano com alta de +6,78%. A parcela em Criptoativos foi a grande responsável por essa valorização, uma vez que a parcela valorizou +19%. Além disso, o mês de janeiro foi um mês positivo para o setor de Commodities. A parcela em Cobre valorizou +8,42%, e a parcela em Uranio valorizou +9,31%.

O Cripto DeFi fechou janeiro com performance de +43,62% e um acumulado de +43,62%, no ano. O destaque positivo no mês foram Optimism (OP) e Lido Finance (LDO), com rentabilidades de +130% e +128%, respectivamente. Vale lembrar que, no ano passado com a saída de liquidez do mercado, principalmente com as liquidações de institucionais, esse setor sofreu bastante, todavia os protocolos continuaram robustos e isso corroborava nossa tese de que os protocolos que sobrevivessem sairiam mais fortes do bear market vivido no ano passado e foi exatamente isso que vimos no mês de janeiro.

O Cripto NFT valorizou +43,02%, no mês e acumula o ano com alta de +43,02%. O grande destaque do mês já mencionado foi Decentraland (MANA) com rentabilidade de aproximadamente 145% no mês, porém outro grande destaque vai para The Sandbox (SAND) com rentabilidade de aproximadamente 90% no mês. Vale lembrar que o mercado de NFTs ainda está em desenvolvimento e é muito embrionário; e o volume da negociação de NFTs ainda está aquém do final de 2021, quando vimos uma adoção muito grande e mesmo assim estamos vendo evolução e adesão nesse mercado.

O Cripto Smart encerrou janeiro com alta de +42,18% e acumula alta +42,18%, no ano. Podemos destacar Avalanche (AAVE) com rentabilidade de +70%. Além do Ether (ETH) com rentabilidade de +36%, como já citado anteriormente.

O nosso fundo de criptomoedas destinado à Previdência, o Cripto Prev 20, obteve rentabilidade mensal de +3,86% e um acumulado de +3,86% no ano. Janeiro foi um ótimo mês para o mercado cripto, e também foi positivo para alguns setores do mercado brasileiro, especialmente para a Renda Fixa, que contribuiu com a parcela de criptoativos do fundo parain aumentar a sua rentabilidade.

O Empiricus Teva Criptomoedas Top 20 rastreia o índice Teva Criptomoedas Top 20, administrado e elaborado pela Teva índices. Estar entre os 20 maiores protocolos com capitalização de mercado, não ser uma stablecoin, não ser um fork e não ser uma shitcoin determinam os critérios para um ativo entrar no índice, lembrando que o seu rebalanceamento é feito mensalmente. Ele é negociado na B3 através do ticker “CRPT11” e possui a menor taxa de administração do mercado (0,75%). O fundo teve alta de +18,92%, no mês, e acumula o ano com alta de +18,92%.

Outro ponto importante a ser mencionado é a respeito das incorporações dos nossos fundos. No final de fevereiro será realizada uma assembleia geral para os cotistas dos fundos Cripto NFT e Cripto Smart para definir a incorporação dos fundos no Cripto DeFi e, com isso, unir as estratégias em um único veículo, que passará a se chamar Cripto High Beta.

Temáticos | Commodities

O Índice S&P GSCI, um dos principais índices do setor de commodities, apresentou um desempenho negativo em janeiro, terminando o mês com queda de –4,37% (em reais). Energia e pecuária foram os componentes do índice que pior se saíram, enquanto metais industriais e metais preciosos apresentaram fortes ganhos. Dentro da energia, o preço do gás natural caiu fortemente no mês. Dentro de metais industriais, o preço do chumbo caiu em janeiro, enquanto zinco, alumínio e cobre apresentaram ganhos robustos. Dentro da agricultura, os preços do trigo e do cacau caíram em janeiro, enquanto açúcar e café apresentaram crescimento significativo de preços. Dentro de metais preciosos, o preço do ouro aumentou significativamente em relação ao mês anterior, enquanto a prata recuou ligeiramente.

O Vitreo Ouro fechou janeiro com uma alta de +2,20%.

O Vitreo Prata teve um começo ruim em 2023 e rendeu –3,48%, essa queda se deu pelo de medo de uma possível recessão e consequentemente uma desaceleração industrial.

O Vitreo Cobre encerrou janeiro com uma alta de +11,23%. Muito puxado pela liberação das restrições na China, que aumenta a demanda pelo minério de cobre, uma vez que a demanda industrial volta a crescer.

O Vitreo Urânio rendeu +11,97 em janeiro. A alta se deve a um aumento de interesse na energia nuclear, diversos países como Japão, França e Coreia do Sul. anunciaram que vão aumentar os investimentos em energia nuclear.

O fundo Vitreo Petróleo apresentou queda de -0,99% no mês de janeiro, e as incertezas macroeconômicas continuam trazendo volatilidade para a commodity. Enquanto no início do ano a reabertura da China atuou positivamente na alta do ativo, o final do período foi marcado por um recuo de consumo nos EUA e por um momento de cautelas dos agentes sobre o posicionamento da OPEP+ na reunião agendada para primeiro dia de fevereiro. Papeis como PetroRio (PRIO3) beneficiaram positivamente a carteira, e obteve retorno de 13,14% no mês. Em contrapartida, a desvalorização do dólar e a queda de -17,88% de Equinor (E1QN34) impactaram o fundo.

O Vitreo Carbono fechou janeiro com uma alta de +9,77%, o ano aparenta ser muito promissor para os créditos de carbono, uma vez que eles estão cada vez mais em evidência.

O Vitreo Água encerrou janeiro com uma alta de +2,55%, andando em linha com o mercado americano. Os destaques foram Evoqua Water Technologies (AQUA) que subiu +17,58% e Aalberts NV (AALB) que subiu +16,27%.

O Vitreo Agro terminou o mês com uma rentabilidade de +0,95%, ficando abaixo do CDI no mês, o retorno foi puxado para baixo por conta de de alguns papéis que não foram bem, principalmente os produtores de pretoína animal. Os destaques ficaram para a Kepler Weber (KEPL3) que subiu 14,90% e para a Sociedad Química y Minera de Chile (SQM que subiu 17,26% no mês.

O FoF Commodities teve alta de 1,62% no mês de janeiro, impactado negativamente pela posição de maior exposição: Vitreo Petróleo (-0,99%). Em contrapartida, outras posições foram grandes contribuidoras de desempenho, como o Vitreo Cobre (+11,23%) e Vitreo Urânio (+11,97%).

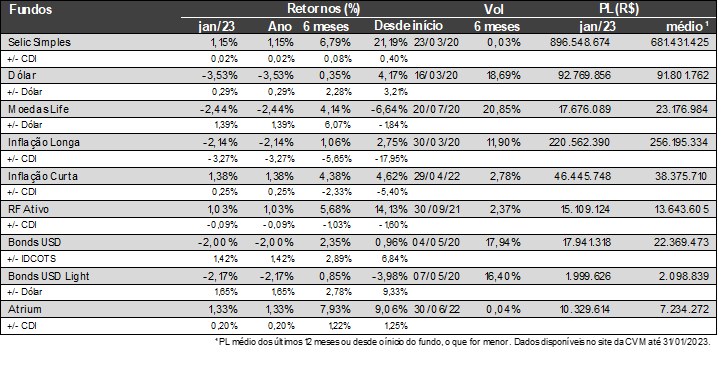

Renda Fixa e Cambiais

Para a renda fixa o mês foi bastante volátil e no fim tivemos um resultado misto, com performance positiva para os juros curtos e negativa para os longos. O resultado espelha a preocupação principalmente com o cenário fiscal de longo prazo no Brasil. Além disso, as constantes provocações do recém-empossado Presidente, contribuíram bastante para o aumento de volatilidade nesse mercado. O dólar em compensação caiu bastante frente ao real no mês, aqui vemos duas razões diferentes: A primeira é a perda de força da moeda norte americana contra a cesta de moedas. A segunda razão é a valorização do real com a perspectiva de manutenção da taxa de juros nos níveis atuais por mais tempo, fortalecendo a entrada de capital estrangeiro, que busca surfar os gordos rendimentos nos títulos nacionais.

O Vitreo Selic Simples, começou 2023 bem e apresentou uma rentabilidade de +1,15%, o equivalente a 100,02% do CDI

O Vitreo Dólar fechou janeiro com uma rentabilidade de – 3,53%.

O Vitreo Moedas Life encerrou janeiro com uma queda de –2,44%. O fundo foi prejudicado pela grande valorização do Real frente às moedas fortes. A Libra caiu -2,12%, o Iene -3,25%, o Franco -2,50% e o Euro -2,50%.

O Vitreo Inflação Longa terminou janeiro com uma queda de -2,14%.

O Empiricus Inflação Curta teve uma rentabilidade de +1,38% em janeiro, as tenções políticas acabaram sendo o principal influenciador do mercado e fez com que a curva de juros abrisse.

O Vitreo RF Ativo fechou janeiro com uma alta de +1,03%, o que equivale a 99,1% do CDI, a volatidade dos ativos atrelados a curva de juros foi o principal detrator do fundo no mês.

O Vitreo Bonds USD terminou janeiro com uma queda de –2,00%, o principal detrator do fundo foi a desvalorização do dólar no mês. O Bonds USD Light fechou o mês com uma rentabilidade de –2,17%.

O fundo Atrium superou o índice e fechou mais um mês em alta, com rentabilidade de +1,33% em janeiro, em um ambiente de extrema volatilidade para ativos de crédito, e com deterioração de perspectivas para alguns setores, principalmente varejo.

Conteúdos Relacionados

9 abr 2024, 18:04

Nova SuperPrevidência: Mecanismo

"Mesmo com ruídos locais e as expectativas para a decisão do Banco Central Americano, o FED, no começo de fevereiro, janeiro foi um mês positivo para os mercados em geral"

Ler Conteúdo8 abr 2024, 17:03

Deep Value Brasil FIA: Turbulências e oportunidades à frente

"Mesmo com ruídos locais e as expectativas para a decisão do Banco Central Americano, o FED, no começo de fevereiro, janeiro foi um mês positivo para os mercados em geral"

Ler Conteúdo9 jan 2024, 17:49

Empiricus MicroCap Alert FIA: transferindo riqueza dos impacientes para os pacientes

"Mesmo com ruídos locais e as expectativas para a decisão do Banco Central Americano, o FED, no começo de fevereiro, janeiro foi um mês positivo para os mercados em geral"

Ler Conteúdo4 jan 2024, 10:59

Cinco previsões para 2024: o que esperar de Brasil e EUA e das commodities ao longo deste ano

"Mesmo com ruídos locais e as expectativas para a decisão do Banco Central Americano, o FED, no começo de fevereiro, janeiro foi um mês positivo para os mercados em geral"

Ler Conteúdo11 dez 2023, 16:38

Os avanços da energia nuclear e a oportunidade na tese do Urânio

"Mesmo com ruídos locais e as expectativas para a decisão do Banco Central Americano, o FED, no começo de fevereiro, janeiro foi um mês positivo para os mercados em geral"

Ler Conteúdo8 dez 2023, 15:33

Empiricus Deep Value Brasil FIA

"Mesmo com ruídos locais e as expectativas para a decisão do Banco Central Americano, o FED, no começo de fevereiro, janeiro foi um mês positivo para os mercados em geral"

Ler Conteúdo