Carta do Gestor

Terror sem fim

Junho foi mais um mês desafiador. Com o mundo sendo pautado pela inflação e pelas decisões relacionadas à política monetária, as principais bolsas tiveram desempenho negativo.

Além disso, as moedas fortes se fortaleceram frente ao real e as criptomoedas seguem sofrendo e, agora, passaram a lidar com problemas de insolvência de plataformas.

Com esse cenário, os fundos cambiais tiveram bom desempenho no mês, assim como o ouro. Por causa desse contexto, alguns fundos internacionais também foram bem devido à exposição às moedas fortes. O Vitreo Carbono e o Tech Ásia foram outros destaques.

No lado negativo, ficaram os produtos de bolsa brasileira e criptoativos.

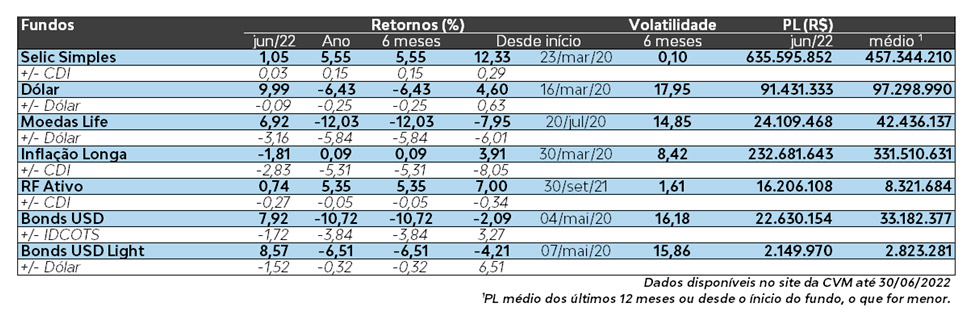

Essa é nossa Carta do Gestor. Nela, você encontra um resumo dos mercados durante o mês e uma breve análise sobre o resultado de cada um dos nossos fundos. No final da carta, você encontrará uma tabela com os resultados de todos os fundos.

Lembre-se que, por uma regra da CVM, só podemos falar sobre o resultado dos fundos que tenham mais de 6 meses de histórico.

Como foram os mercados em Junho

O principal tema no mundo de investimentos segue sendo a inflação global e junho foi marcado por mais um aumento na taxa de juros nos Estados Unidos e no Brasil, o que colaborou com o péssimo desempenho em geral dos ativos.

No cenário local, o Banco Central seguiu o ciclo de altas, elevando a Selic em 0,5% para 13,25%. Em seu comunicado, o Copom manteve o tom contracionista, antevendo, em sua próxima reunião, um novo ajuste de mesma ou menor magnitude.

Também, o presidente do BC, Roberto Campos Neto, comentou que “o Brasil está muito perto de ter feito o trabalho todo”. A dúvida é quando o ciclo irá se encerrar e por quanto tempo os juros ficarão neste patamar.

Já nos Estados Unidos, o FED realizou sua maior alta desde 1994 ao elevar a taxa de juros americana em 0,75% para o patamar entre 1,5% e 1,75%. Após a terceira alta consecutiva, a entidade antecipou que deve seguir com o ciclo de alta e Jerome Powel, presidente do FED, indicou que é “muito provável” um novo movimento da mesma magnitude.

Com o foco do FED em combater a inflação, a preocupação é se será possível evitar uma recessão na economia dos Estados Unidos ao mesmo tempo que arrefece a inflação.

O resultado foi o pior mês do Ibovespa desde março de 2020, início das quedas das bolsas por causa da Covid-19. O índice teve queda de 11,5%, ficando com desempenho de -5,99% no ano. Ao mesmo tempo, as Small Caps caíram 16,33% em junho.

As demais bolsas globais também tiveram péssimo resultado. S&P 500, Nasdaq 100 e MSCI World, todos em moeda original, fecharam o mês em resultado de -8,39%, -9% e – 8,77%, respectivamente. Inclusive, esse foi o pior primeiro semestre do S&P 500 em mais de 50 anos, com queda de 20,58% nos primeiros seis meses do ano.

Além disso, as moedas fortes se fortaleceram frente ao real (alta de 10,08% do dólar comercial e 8,05% do euro) e o ouro se valorizou 7,6%.

Os criptoativos também não performaram bem. Além da alta de juros, o mês foi marcado pela gestora de hedge funds de cripto Three Arrows Capital entrando com pedido de falência, causando um efeito bola de neve em diversas plataformas de crédito de criptomoedas, enfrentando problema de crédito, liquidez e interrompendo saques.

Assim, em dólar, o Bitcoin e o Ethereum derreteram 37,77% e 45,05%, respectivamente. No ano, essas moedas acumular queda de 57,27% e 71,02%.

O mercado ainda continua seguindo os passos da guerra entre Rússia e Ucrânia, as novas sanções à economia russa e a dinâmica de preços do petróleo.

Como foram os nossos fundos

Você já deve saber, mas não custa lembrar. Só podemos comentar sobre a performance dos fundos que têm mais de 6 meses de histórico.

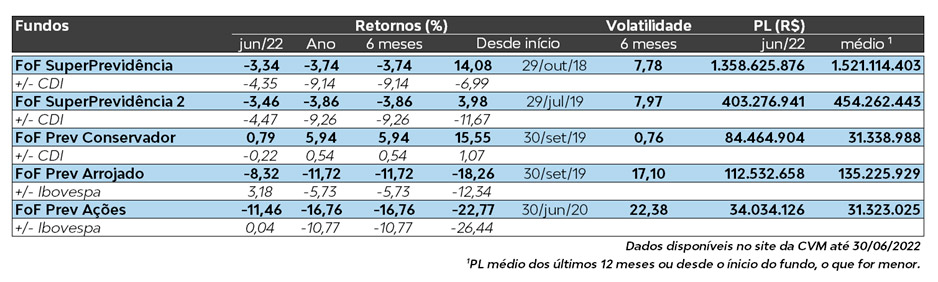

Fundos de Fundos Multigestores | Previdência

O FoF SuperPrevidência e o FoF SuperPrevidência 2 fecharam rentabilidades mensais de -3,34% e -3,46%, respectivamente, e no ano acumulam perdas de -3,73% e -3,85%. O mês foi marcado por um sell-off generalizado, com um aumento da percepção de risco de recessão global e preocupações sobre a trajetória fiscal do Brasil. Nesse sentido, o movimento acabou impactando ativos menos líquidos, reverberando na queda de -16,23% e -15,70% dos ETFs SMALL11 e TRIG11. Ainda no universo de ações, os fundos long biased conseguiram atenuar as perdas derivadas de posições direcionais, enquanto os classificados como long only foram os grandes detratores da carteira. Além das perdas em ativos menos líquidos, como comentado anteriormente, as alocações em fundos como Moat Icatu Prev II FICFIA (-14,07%) e Bogari Value Q FIFE FIA Prev (-12,94%) também afetaram o fundo. O mercado primário de crédito no Brasil continua aquecido, enquanto o secundário apresentou estabilidade de spreads. Destaque positivo para o Icatu Vanguarda Absoluto FIFE FIRF Prev CrPr (1,13%) e o Sparta Previdência FIFE D60 FIRF CP (1,14%). Ainda em renda fixa, as NTN-Bs de longo prazo foram detratoras de desempenho no mês. Na parte internacional do portfólio, a valorização do dólar foi essencial para contribuir positivamente para o portfólio, seja pela própria exposição a moeda realizada pelo Vitreo Dólar FI Cambial, que obteve uma rentabilidade de 9,98% no mês, ou pela exposição à renda fixa global realizada por meio do Pimco Income Dólar IE FIM (+6,38%). As alocações em fundos multimercados de modo geral ficaram abaixo do CDI no mês, com exceção do SPX Lancer Icatu Multiprev FICFIM que obteve retorno de +2,15%, resultado das contribuições dos livros de ações e moedas. Do lado negativo, quedas registradas pelos fundos Canvas Vector Icatu Qualificado F2 FICFIM (-5,38%), Verde AM Prev I FICFIM (-2,39%) e Adam Icatu Prev 1 FICFIM (-1,52%).

Passando para a parte de renda fixa, o FoF Prev Conservador teve uma rentabilidade de 0,79% em junho vs. 1,01% do CDI. No semestre o fundo já acumula alta de 5,93% frente ao CDI de 5,40%. A alocação em títulos de inflação de prazos mais curtos afetou o rendimento do fundo, em linha com o retorno de +0,33% do IMA-B 5. Dentre os fundos de crédito privado, apenas o Capitânia Credprevidência Máster FIRF CrPr rendeu abaixo do CDI (+0,80%), enquanto os demais conseguiram superar o índice, com destaque para o Sparta Previdência FIFE D60 FIRF CrPr (+1,14%). No fechamento do mês de junho foram anunciadas mudanças no portfólio, que agora conta com uma parcela de juros reais aplicada fundo Kad IMA-B Prev FIFE FIM, além de uma alocação em renda fixa ativa feita por meio do Itaú Legend FICIRF LP e de um fundo de venture debt que ainda não pode ser detalhado.

O FoF Prev Arrojado enfrentou queda de -8,32% no mês de junho, queda suavizada pela parcela de 30% alocada no Vitreo Inflação Longa FIRF, que desvalorizou -1,81%. Os demais fundos do portfólio registraram quedas significativas, principalmente dentre os fundos Long Only, o que justifica o retorno de -11,46% do FoF Prev Ações. Os maiores detratores vieram das posições em ativos considerados Small Caps, representados pelos ETF’s SMALL11 e TRIG11, com ambos acompanhando o cenário adverso para o mercado de ações e fecharam o terceiro mês consecutivo em patamares negativos. Ambos os portfólios também amargaram perdas decorrente dos fundos Pátria PIPE 100 Previdência Qualificado FIE 2 FICFIM (-14,38%), resultado da recorrente queda de papéis como Tenda (TEND3) e CVC (CVCB3). Os fundos Long Biased foram mais defensivos no período, com o Apex Long Biased Prev FIE FICFIM e o Oceana Long Biased Prev FIM rendendo respectivamente -4,39% e -6,39%.

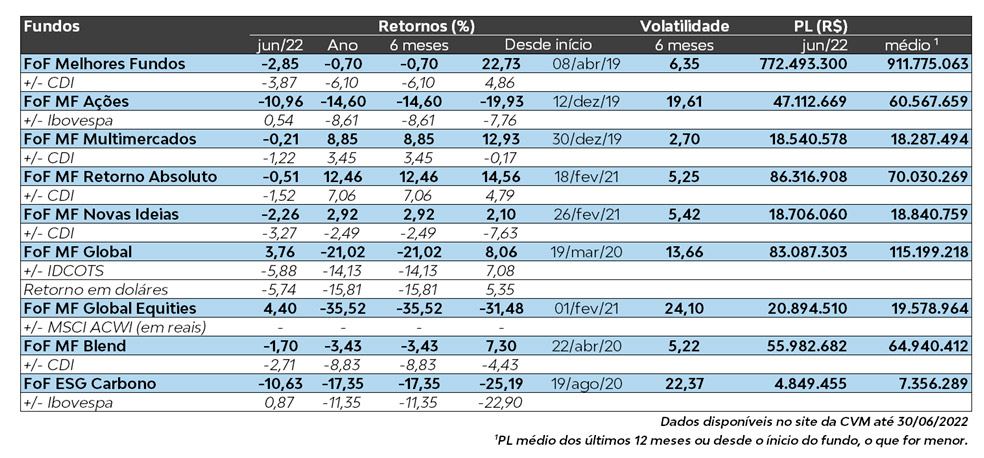

Fundos de Fundos Multigestores

O FoF Melhores Fundos, obteve retorno de -2,85% no mês de junho e acumula queda de -0,70% no semestre. O resultado foi bastante impactado pelos fundos de renda variável, com os fundos Long Only apresentando resultados equivalentes à queda do índice Ibovespa. Destaque negativo para o Trígono Flagship 60 FICFIA (-15,84%), impactado por papeis relevantes no portfólio como –16,19% de Ferbasa (FESA4) e -27,28% de São Martinho (SMTO3). Outro detrator foi o Pátria PIPE Feeder Institucional FIC FIA, que encolheu -15,07% em junho, decorrente de posições como Unidas (LCAM3), CVC (CVCB3) e Ultra (UGPA3). Em relação a renda fixa, as contribuições positivas dos fundos de crédito privado compensaram o impacto negativo que as NTN-Bs longas ocasionaram. Dentre os ativos de crédito, destaque para os fundos SPX Seahawk FICFIRF CrPr LP (+1,18%) e Capitânia Premium 45 FICFIRC CrPr LP (+1,10%). O grande destaque dentre as alocações em fundos multimercados veio do VTR SR FIC FIM CP IE, espelho do SPX Raptor, que além de ter rendido 3,69% no mês, já acumula 40,73% de performance positiva no ano. No mês, as maiores contribuições vieram de ações e moedas, com posições vendidas em bolsas americanas e europeias e comprados em dólar contra uma cesta de moedas. Nem todos os gestores multimercados conseguiram extrair retorno de renda variável, o que combinado com as quedas das commodities por um medo de recessão global, impactou fundos como Kapitalo VTR FICFIM (-1,16%) e VTR Verde AM 60 FICFIM (-1,87%). As proteções da carteira – Vitreo Dólar FI Cambial e Vitreo Ouro FIM – foram eficientes, rendendo 9,98% e 8,30% no mês, respectivamente. Por fim, a parcela alocada em criptoativos continua em patamares negativos de retorno, resultado de um cenário incerto e de aversão a risco, junto com casos de stablecoins apresentando perdas de paridade e suspensões de saques de empresas como a Celsius e Binance.

O FoF MF Ações, fechou o mês com um retorno de -10,96%. e -14,60% no semestre. O mês de junho foi um mês desafiador para os fundos de ações, com os fundos Forpus Ações FIC Ações e Equitas Selection FIC Ações atuando como os maiores detratores de performance desse mês com retornos de -19,01% e -17,08%, respectivamente. Quando olhamos individualmente para o fundo Forpus Ações FICFIA, os destaques negativos do mês de junho foram posições compradas nos setores agrícola, mineração, siderurgia e utilidade pública. Por outro lado, os destaques positivos foram em posições vendidas nos setores de Tecnologia e Índices Não Brasil. Já na carteira do fundo Equitas Selection, os destaques negativos para a carteira foram principalmente de varejo, construção e petróleo.

O FoF MF Multimercados apresentou uma queda de -0,21% no mês, e uma alta de 8,85% ao longo do semestre. As maiores altas foram observadas nos fundos Nimitz SPX FICFIM (+2,37%) e JGP Strategy FICFIM (+2,42%). Ambos os fundos carregavam posições vendidas em bolsa americana e europeia, o que contribuiu positivamente para suas respectivas altas no mês. Depois de bolsa, a segunda contribuição positiva no mês para o time da SPX também veio de uma posição comprada em dólar contra uma cesta de moedas. Em contrapartida, as posições nos fundos VTR Verde AM 60 FICFIM (-1,87%) e Canvas Vector FICFIM (-4,18%) atuaram como os maiores detratores de performance.

A carteira mais arrojada dentre os FoF’s multimercados da série, o FoF MF Retorno Absoluto fechou o mês em queda de -0,51%, mas acumula uma alta de 12,46% no primeiro semestre. Apesar do semestre refletir ganhos vindos das posições em commodities em diversos fundos, o mês de junho não foi impulsionado por esse movimento. Dito isso, os maiores detratores de junho foram Vista Multiestratégia FICIFM (-5,24%) e VTR Verde AM 60 FICIFM (-1,87%), fundos que carregam posições em commodities energéticas, com destaque para o petróleo. O fundo Verde também amargou perdas nas posições em renda variável, como Equatorial (EQTL3), Suzano (SUB3) e Assaí (ASAI3). Do lado positivo, o fundo Vinland Macro Plus FICFIM (+2,04%) se destacou nas posições tomadas em juros curtos nos EUA e comprados em uma cesta de ativos contra os índices Ibovespa e S&P.

O FoF MF Novas Ideias, que tem como objetivo investir em gestoras novas, teve um desempenho de -2,26% no mês de junho e um retorno acumulado no ano de 2022 de 2,92%. Entre os principais destaques positivos para a carteira está o Panamby Inno com um retorno de 2,64% e o fundo recém adicionado ao FoF, o Genoa Capital Radar com um retorno nesse mês de junho de 2,01%. Enquanto o Panamby Inno FICFIM obteve contribuições positivas das posições tomadas em juros na Alemanha e nos EUA e no dólar contra uma cesta de moedas, o fundo Genoa Capital Radar FICFIM ganhou dinheiro com posições compradas em real contra o peso chileno e dólar de Singapura e inclinação da curva mexicana, além das posições em renda variável. Já na ponta oposta, os principais detratores de performance foram os fundos de ações, como o Encore Long Bias FICFIA -10,59% e Alpha Key FICFIA -11,55%, que registraram quedas superiores ao do índice Ibovespa (-11,50%). Para o fundo da Alpha Key, os grandes detratores de performance do semestre vieram de posições como Sequoia (SEQL3), Hapvida (HAPV3), Natura (NTCO3).

O FoF MF Global teve rendimento de +3,76% em real no mês e queda de -21,02% no ano. A exposição a moeda americana compensou as perdas observadas em todas as classes presentes no portfólio, principalmente vindas dos fundos de renda variável e da alocação em commodities, realizada pelo ETF iShares Diversified Commodities (-10,73% em dólar), que apesar de ter um início de mês positivo, foi recuando a medida em que os receios de recessão global aumentaram. As menores quedas em dólar foram derivadas da posição em ETFs de ouro (-1,61% em dólar) e em fundos com exposição menos direcional, como no caso do AQR Sustainable Delphi Long-Short Equity (-1,21% em dólar).

O FoF MF Global Equities rendeu +4,40% no mês de junho e acumula queda de -35,52% no ano. Os fundos de ações voltados para o mercado americano seguiram em ritmo de deterioração, com destaque negativo para o fundo Morgan Stanley US Advantage, que teve queda em dólar de -10,31% no mês. Apesar de possuir um mandato mais amplo, o Morgan Stanley Global Opportunity Fund (-11,40% em dólar) também possuía posições no mercado americano e sofreu com as correções vistas por lá. Nos mercados asiáticos, o Morgan Stanley Asia Opportuniy Fund apresentou queda em dólar de -0,64%, mas se beneficiou da valorização desta moeda frente ao real.

O FoF MF Blend caiu -1,70% no mês, e acumula uma queda de -3,43% no semestre.

O FoF ESG Carbono Neutro apresentou a maior queda mensal desde seu início, resultando em uma desvalorização de -10,63% em sua cota. No ano acumula queda de –17,35%. A alta do dólar contribuiu positivamente para o resultado positivo do Schroder Sustentabilidade Ações Globais IE FICFIA (+0,33%), que foi o único com desempenho positivo da carteira. Os demais fundos da carteira tiveram quedas equivalentes ao do índice ibovespa, ainda que os fundos com métricas ESG penalizem papeis de commodities. O principal detrator foi derivado do fundo Indie II FICFIA (-13,64%), que apresentava nomes como Sequoia (SEQL3), Melliuz (CASH3) e Tenda (TEND3).

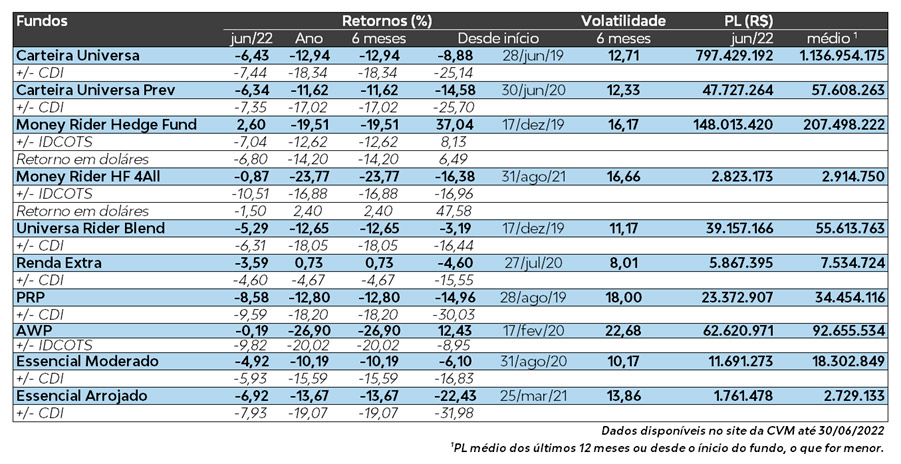

Multiestratégias

O Carteira Universa teve rentabilidade de –6,43% no mês de junho, acumulando –12,94% no ano. A grande contribuição negativa veio do book de “Renda Variável”, com destaque para Lojas Quero Quero (LJQQ3), Cosan (CSAN3) e 3R Petroleum (RRRP3). As alterações da carteira se deram nos books de “Renda Variável”, com a zeragem das posições de Locamérica (LCAM3) e Sequoia Logística (SEQL3), e adição da posição de Weg (WEGE3), “Idéias”, com a abertura das posições vendidas em Alpargatas (ALPA4) e M Dias Branco (MDIA3), e “Metais”, com a zeragem da posição de prata (SI) e aumento da posição alocada em ouro (Fundo Vitreo Ouro).

O Carteira Universa Prev rendeu –6,34% em junho, e no acumulado do ano apresenta –11,62%. No fundo previdenciário, foram feitas as mesmas alterações do Carteira Universa, com exceção das posições vendidas em Alpargatas (ALPA4) e M Dias Branco (MDIA3).

O PRP fechou o mês de junho com resultado negativo de –8,58%. No ano o fundo acumula queda de –12,80%. No início do mês foi comunicada a descontinuação do relatório do PRP e migração deste para a Carteira Empiricus. Em consequência disso, este fundo, que segue as recomendações do relatório, será incorporado pelo Fundo Carteira Universa, que é inspirado nas recomendações da Carteira Empiricus. Neste sentido as alterações se deram para adequar o portfólio ao fundo que o vai incorporar.

O Renda Extra, por sua vez, teve uma rentabilidade de –3,59% em junho. O fundo sofreu junto com a bolsa brasileira ao longo do mês. Entre os principais impactos na carteira no período destacamos Gerdau (GGBR4) e Sanepar (SAPR11) que caíram -23,38% e –15,785, respectivamente. Neste mês fizemos uma troca em nossa carteira de FIIs, vendendo BTG Patual Corporate Office (BRCR11) e aumentando a posição no Kinea Rendimentos imobiliários (KNCR11). No ano o fundo rende 0,73%.

O Money Rider Hedge Fund, teve um mês positivo, rendendo 2,60%. O fundo foi ajudado principalmente pela alta do dólar em junho, mas além disso alguns de nossos trades táticos foram importantes para proteger a carteira da crise no exterior, entre essas operações podemos destacar a posição vendida do índice Russel 2000 (NYSE ARCA: RWM) e o short do índice da bolsa alemã (NYSE: EWG), com ganhos de 11,95% e 11,40%, respectivamente. No ano o fundo rende –19,51%.

O Universa Rider Blend que aplica 80% no Carteira Universa e 20% no Money Rider teve um retorno de -5,29% no mês de junho e no acumulado de 2022 está em -12,65%.

O AWP, veículo constituído em parceria com Itajubá e Gama Investimentos e que investe em cotas do fundo AllWeather Portfolio, encerrou em queda de -0,19% mesmo com a valorização do dólar no mês. No ano, o AWP cai -26,90%.

O Essencial Moderado, fechou o mês em queda de -4,92%. Do lado negativo, destaque para as posições em ativos de maior risco, como Vitreo Criptomoedas (-22,85%) e Vitreo Canabidiol (-18,49%). Do lado positivo, as alocações em renda fixa, representadas pelo Vitreo RF Ativo FIRF CrPr LP e Empiricus Inflação Curta FIRF, contribuíram positivamente. No ano, o Essencial Moderado cai –10,19%.

O Essencial Arrojado encerrou junho em queda de -6,92%, com os mesmos ativos de risco do Essencial Moderado atuando como detratores. Assim como seu irmão de menor volatilidade, os ativos de renda variável sofreram mais que seus respectivos benchmarks, como o Special Situations (-16,12%) e Vitreo MAB Plus FIA (-12,13%). No ano, o Essencial Arrojado cai –13,67%.

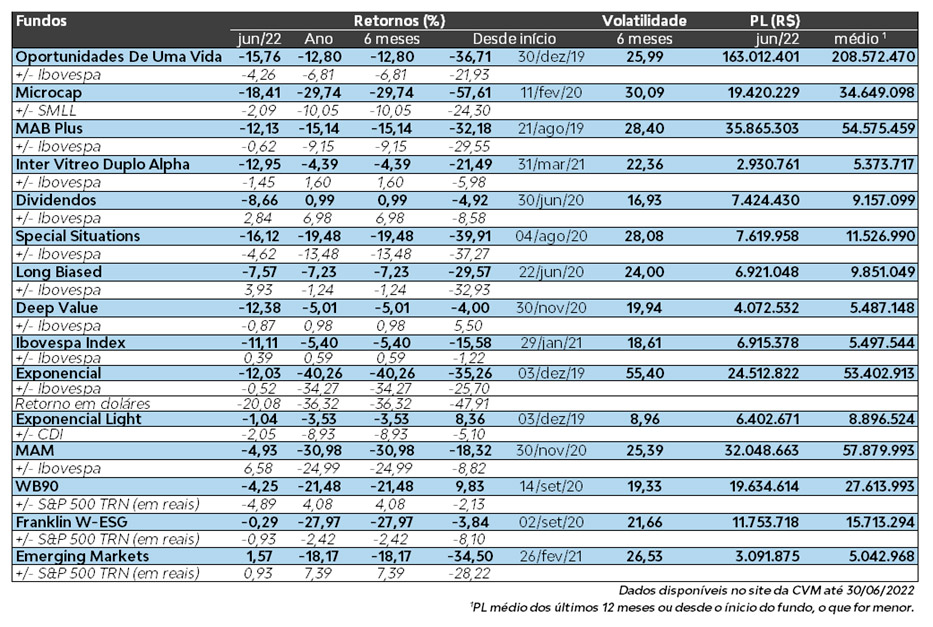

Renda Variável

O fundo Oportunidades de Uma Vida encerrou o mês de junho negativo em –15,76%. No ano acumula –12,80%. . As posições que mais oneraram o fundo foram nas ações de Lojas Quero Quero (LJQQ3), Cosan (CSAN3) e 3R Petroleum (RRRP3). No período não houve alteração no portfólio.

O Microcap Alert teve um mês negativo em junho, com –18,41%, enquanto seu índice de referência, o Índice de Small Caps brasileiro, rendeu –16,33%. No acumulado do ano o fundo está com –29,74%. Neste período de contínua aversão ao risco nos mercados e processo de alta nas taxas de juros pelos bancos centrais ao redor do mundo, as empresas, sobretudo deste segmento, acabam sofrendo com revisões negativas de valuation e expectativas mais pessimistas em relação ao crescimento. Os destaques negativos de rentabilidade foram Lojas Quero Quero (LJQQ3), 3R Petroleum (RRRP3) e Ambipar (AMBP3). É importante ressaltar que no início do mês houve uma alteração na condução da Carteira Microcap Alert, na qual o Fundo Microcap Alert se inspira, que incluiu a troca da equipe de análise e uma massiva alteração do portfólio. O fundo passou por uma redução no número de ações que o compõe, para dez ações, que agora têm o mesmo peso na carteira, de 10%. Os ativos que agora fazem parte do portfólio são: RRRP3, AMBP3, ABCB4, BRBI11, RANI3, JHSF3, TTEN3, PNVL3, LJQQ3 e MLSA3. Ademais o fundo Special Situation, que segue as recomendações do relatório “Ações Exponenciais” será incorporado pelo Microcap Alert.

O Fundo Special Situations fechou o mês de junho com retorno negativo de –16,12%, enquanto seu índice de referência, o Índice Bovespa, ficou com –11,50%. No ano o fundo está negativo em –19,48%. Conforme citado acima, este fundo será incorporado pelo Microcap Alert, que segue o relatório de mesmo nome. Sendo assim, durante o período, passamos a adequar a sua exposição às recomendações do relatório que ele vai passar a seguir.

O MAB Plus, fechou o mês de maio com performance negativa de –12,13%, enquanto o Índice Bovespa teve rentabilidade de –11,50%. No ano o fundo acumula –15,14% de rentabilidade. A performance se deu por alocação em empresas do setor de mineração e siderurgia, como Metalúrgica Gerdau (GOAU4) e Vale (VALE3), e também Cosan (CSAN3), que é uma das maiores posições do fundo, com 12% do PL.

O Dividendos teve uma performance negativa no mês de junho, com –8,66%, ainda se mantendo positivo no ano, com +0,99%, enquanto o Índice Bovespa teve rentabilidade de –11,50% e –5,99% nestes períodos. As posições que mais oneraram o fundo no período foram em Cosan (CSAN3), Cyrela (CYRE3) e Vale (VALE3). Quanto às alterações, houve a zeragem da posição de Kepler Weber (KEPL3) e adição das ações de Gerdau (GGBR4).

O Long Biased teve uma performance negativa em junho, com –7,57%, enquanto no ano está com –7,23%. A maior contribuição negativa para o fundo veio de Lojas Marisa (AMAR3) e Ecorodovias (ECOR3), cujos setores sofrem influência do movimento de alta nas taxas de juros. As alterações do período foram, além de uma operação tática de venda de Índice Bovespa (via BOVA11), já zerada, as montagens das posições de long and short de Alupar (ALUP11) com Taesa (TAEE11) e Vibra Energia (VBBR3) com Ultrapar (UGPA3).

O Deep Value fechou o mês de junho com queda de –12,38%. No ano a rentabilidade é de –5,01%. O fundo tem como objetivo de investimento as empresas de valor que negociam com múltiplos descontados, buscando forte retorno da economia tradicional. As posições que mais oneraram o fundo foram no setor de mineração e siderurgia, sendo destaques Gerdau (GGBR4), Bradespar (BRAP4) e Vale (VALE3). Não houve alteração no portfólio no período.

O Vitreo Ibovespa Index fechou o mês de junho com uma rentabilidade negativa de –11,11% e no ano –5,40%. Em um mês que apenas cinco ações que compõem o Índice Bovespa tiveram performance positiva, destaque para as ações de Eletrobras (ELET3 e ELET6), que passaram por um processo de desestatização, e tiveram a maior contribuição positiva para o índice. Do lado negativo, as ações que mais contribuíram, ao contrário do mês de maio, foram dos setores de commodities e financeiro, com Vale (VALE3), Itaú (ITUB4), Bradesco (BBDC4), B3 (B3SA3) e Petrobras (PETR4), nesta ordem, refletindo o recuo nos preços das commodities e a maior pressão na curva de juros. Vale ressaltar que houve o evento da deslistagem das ações do Banco Inter (BIDI4 e BIDI11) da bolsa brasileira, que passaram a ser negociados na bolsa americana NASDAQ, e apenas via BRD (INBR31) aqui na bolsa brasileira. Desta forma estas ações deixaram o Índice Bovespa.

O Exponencial, fechou o mês de junho com uma queda de -12,03%, a desvalorização das ações da XP Inc. acompanhou a piora no cenário para empresas de crescimento no mundo com a alta generalizada das taxas de juros e o aumento dos temores de uma possível recessão. No ano o fundo rende – 40,26%. A versão para investidor geral, o Exponencial Light, rendeu –1,04% em maio e –3,53% no ano.

Mais um mês difícil para o fundo MAM, que rendeu –4,93%. O resultado foi resultado do cenário de incertezas global que está sendo cruel para empresas de growth. Com isso em mente neste mês de junho passamos a seguir a carteira do relatório MRHF Ações Dinâmico, que é gerido pelo João Piccioni e é atualizado dentro da assinatura Investidor Internacional. A nova carteira do fundo está preparada para mais incertezas, mas sem deixar de fazer algumas apostas que podem trazer retornos positivos para os cotistas, como AppLovin (Nasdaq: APP), Marathon Digital (Nasdaq: MARA) e diversas outras.

O WB90, teve mais um mês negativo, dessa vez caindo –4,25% com resultado pior do que o índice americano S&P, em reais, 0,64%. Importante ressaltar que o WB90 teve um mês positivo frente a ação da BERKSHIRE (BRK/B), que no mês caiu –5,18%, em reais. Nesse mês não fizemos alterações no portfólio, mas os destaques de queda foram PARAMOUNT (C1BS34), RH (RH US) e AMEX (AXPB34), caindo respectivamente, -19,76%, -19,70% e -9,74%. Os destaques de alta foram SNOWFLAKE (S2NW34),KRAFT HEINZ (KHCB34) e COCA COLA (COCA34), subindo respectivamente, 19,74%, 11,84% e 10,11%.

O Franklin W-ESG em junho teve uma rentabilidade de -0,29%, a carteira foi duramente impactada pelas, já citadas, complexidades no cenário mundial. Apesar disso, vimos algumas altas no portfólio como as ações da Microsoft (MSFT34) que subiram 3,28% em junho. No ano o fundo está com performance acumulada de -27,97%.

O Emerging Markets fechou o mês positivo em 1,57%. A diminuição das restrições de Covid foi excelente para a economia chinesa e para a performance do portfólio, porém o cenário ainda incerto na geopolítica europeia acabou pesando para boa parte dos ativos que compõem a carteira do fundo. Os destaques de rentabilidade vão para Alibaba (BABA34) que subiu 29,90% e para Baidu (BIDU34) que subiu 13,79%. No ano o fundo acumula uma queda de –18,17%.

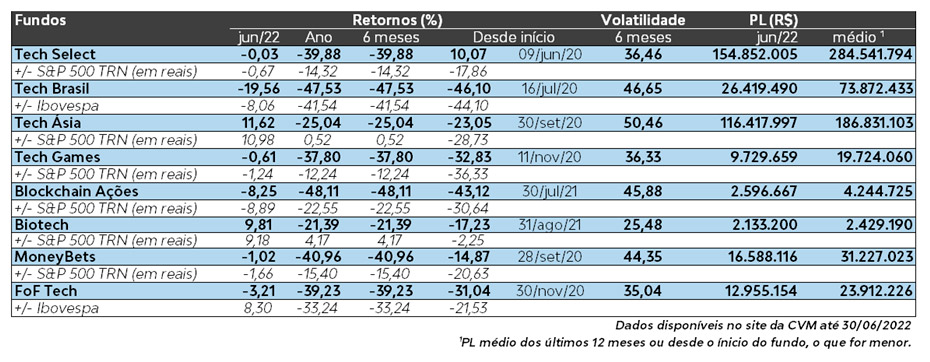

Temáticos | Tech

No mês de junho o Tech Select teve uma rentabilidade de –0,03% e um acumula no ano -39,88%. O destaque negativo do fundo foram as ações da Coinbase (C2OI34) que tiveram uma performance de –26% com o bear market que o mercado de criptomoedas enfrenta, muito por conta dos problemas de liquidez e crédito enfrentado pelas grandes corretoras do mercado, o que obviamente impactou a gigante americana. Do lado positivo, destacamos as ações da CrowdStrike Holding (C2RW34) que encerraram o mês com performance de 12,35%.

O Tech Brasil, caiu –19,56% no mês de junho, enquanto seu índice de referência, o Ibovespa, caiu –11,50%. No ano o fundo está com –47,53%. O impacto negativo nas ações de tecnologia brasileira continua sendo o ciclo de aumento das taxas de juros locais, pela desaceleração da economia chinesa e consequente limitações à cadeia de suprimento. Os principais destaques negativos ficam por conta das ações de Banco Inter (BIDI11, INBR31), que passaram a ser listadas no mercado americano, e Totvs (TOTS3), que é uma das maiores posições, com 7,50% do PL. A única alteração no portfólio foi a zeragem da posição em XP (XP US).

O Tech Asia teve um mês muito bom com o alívio das restrições na China e a melhora gradativa da Economia do país fez com que o mercado de ações disparasse. O fundo fechou junho com alta de 11,62%. No ano o fundo acumula uma queda de –25,04%. O destaque positivo vai para Alibaba (BABA34) que subiu 29,90% e para Baidu (BIDU34) que subiu 13,79%.

O Tech Games continua sofrendo com o cenário destrutivo para techs em geral, mas agora está sendo impactado também pela queda na demanda por componentes de computação atrelados ao mercado de criptomoedas. O cenário negativo fez com que o fundo fechasse junho com queda de -0,61%. Olhando para a carteira do fundo destacasse negativamente as ações de AMD (A1MD34) que caíram – 18,69% e positivamente as de Activision Blizzard que subiram 8,92%.

O Blockchain Ações teve mais um mês ruim, fechando o período com rentabilidade de – 8,25%. As ações de tecnologia, das quais o fundo é composto, continuam apanhando com o aumento das taxas de juros mundo afora para conter a alta da inflação, refletindo diretamente na performance. Em junho, o destaque positivo foi para a IBM (IBMB34) que subiu 11,27% e o negativo foi a Nvidia (NVDC34) que caiu -10,42%. No ano o fundo acumula queda de –48,11%.

O Biotecnologia em junho teve um retorno positivo de 9,81%, o resultado foi essencialmente cambial, mas é interessante mencionar a resistência alta da carteira mesmo com as fortes quedas internacionais. Entre os destaques da carteira no mês temos as ações da Rocket Pharmaceuticals (RCKT) e Argenx (A1RG34) que subiram 31,44% e 27,35%, respectivamente. No ano o fundo rende –21,39%.

O MoneyBets, teve uma rentabilidade de –1,02% no mês de junho, acumulando no ano –40,96%. A carteira é mais uma vítima do cenário internacional. E as ações que mais pressionaram a rentabilidade do fundo foram TripAdvisor (TRIP) e Advanced Micro Devices (AMD) que caíram -23,19% e –17,42%, respectivamente.

O FoF Tech, composto apenas de fundos Vitreo, apresentou retorno de -3,21% em Junho, muito influenciado pelo Vitreo Tech Brasil, Vitreo Metaverso e Vitreo Blockchain. Contribuições positivas dos fundos Vitreo Tech Ásia FIA BDR Nível I e Vitreo Biotech Ações FIA BDR Nível I. No ano, o FoF Tech cai –39,23%.

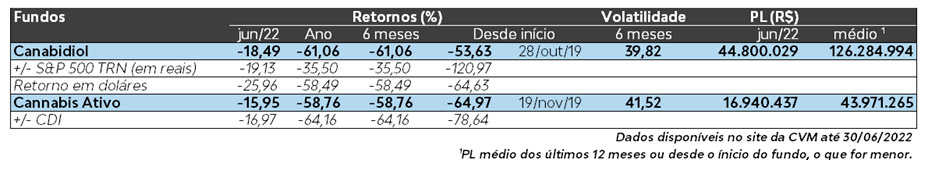

Temáticos | Cannabis

O Canabidiol, teve um mês de junho muito difícil, sofrendo um movimento de correção que parece não ter fim. Mais uma vez teve rentabilidade negativa rendendo –18,49%. Contudo, apesar do cenário muito difícil no exterior, o setor parece ser, em termos práticos, menos dependente das políticas mundiais de juros e sim mais impactado pela legalização dos componentes nos EUA e em outros países e nessa linha pode vir a se tornar um refúgio para os tempos difíceis que estamos passando. Olhando para os principais impactos na carteira ao longo do mês podemos destacar a queda de –39,93% de Power Reit (PW) e Canopy Growth (CGC) que caiu –35,51%.

O Cannabis Ativo encerrou o mês de junho com rentabilidade –15,95% e acumula –58,76% no ano. Atualmente o fundo está alocado 80% em dois ETFs do setor e 20% investidos no fundo Canabidiol.

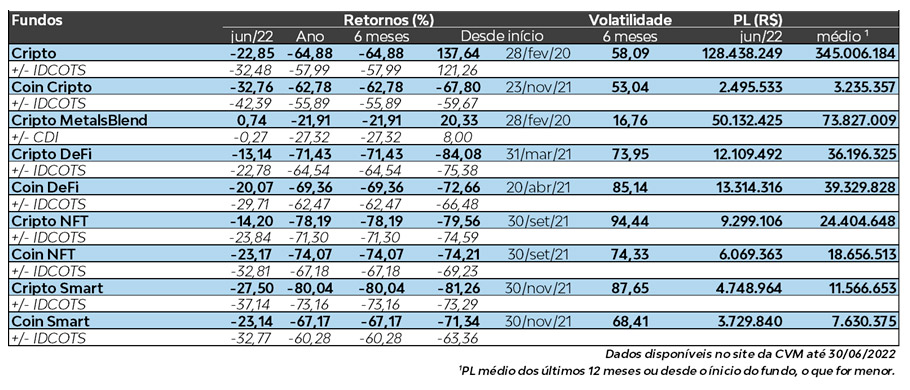

Temáticos | Cripto

Junho foi um mês marcado por muitos problemas de crédito e liquidez enfrentados pelo mercado cripto como um todo. O grande marco foi o ocorrido com a gestora de hedge funds de cripto Three Arrows Capital entrando com pedido de falência, e causando um efeito bola de neve em diversas plataformas de crédito de criptomoedas. Consequentemente, essas gigantes credoras, como por exemplo, Celsius e BlockFi, declararam insolvência e paralisaram transações e resgates em suas plataformas. O mercado logicamente não reagiu bem a esses acontecimentos, o que aumentou ainda mais a incerteza e o medo. Essa conjuntura agravou ainda mais tudo o que o mercado já vem passando desde o início do ano: guerra na Rússia e política monetária mundial, principalmente nos EUA, uma vez que passamos por um momento de inflação aumentando no mundo e necessidade de aperto monetário, que ainda perdurará por algum tempo.

Ao longo do mês de junho o Criptomoedas, nossa carteira principal encerrou o mês com performance de -22,85 % e um acumulado ao longo do ano de -64,88%. Por sua vez, o Coin Cripto fechou o mês de junho com rentabilidade de -32,76% e um acumulado de -62,78% no ano. O mês foi completamente conturbado para o cenário de criptomoedas como um todo, o Bitcoin chegou a desvalorizar aproximadamente 35% além de ter percorrido a casa dos 17.750 dólares. Por sua vez, o Ether desvalorizou aproximadamente 43% e percorreu a casa dos 898 dólares muito por conta do problema de liquidez enfrentado do Ethereum plataforma DeFi de empréstimos descentralizados, a Curve Finance. Olhando para o curto prazo, acreditamos que pode ter mais downside pela frente, resta a questão de quanto o mercado já precificou o que vem pela frente e quanto os ativos de risco já estão descontados.

O Cripto Metals Blend encerrou o mês com performance de 0,74% e um acumulado de -21,91% no ano. A rentabilidade do fundo pode ser creditada principalmente ao impacto cambial, que além de afetar as criptomoedas, impactou todos os preços de commodities que pertencem a carteira do fundo. O destaque do mês foi para a commodity ouro que teve uma performance de 7,60% no mês, corroborando a ideia alternativa de diversificação e descorrelação do ativo.

O Cripto DeFi fechou junho com performance de -13,14% e um acumulado de -71,43% no ano. Em relação ao Coin DeFi (antigo Bitcoin Defi), o fundo encerrou o mês com performance de -20,07% e um acumulado de –69,36% no ano. Não é novidade para ninguém que o universo DeFi como um todo ainda é muito novo, porém tem potenciais verdadeiramente disruptivos que acreditamos que ainda terão uma evolução grande no setor e principalmente nos projetos que nossos fundos investem. O TVL (total value locked) do setor sofreu uma redução de aproximadamente 35% resultando em um TVL de aproximadamente 65,7 bilhões de dólares. O mês foi marcado por problemas de liquidez em diversas plataformas DeFi, além de ataques hackers sofridos, como por exemplo, o Crema Finance que perdeu aproximadamente 8,7 milhões de dólares que corresponde a 90% do seu patrimônio líquido. Podemos destacar o projeto Aave (AAVE) como o destaque negativo do mês com rentabilidade de aproximadamente -48%.

O Cripto NFT encerrou junho com performance de -14,20% e um acumulado de -78,19% no ano. Quando analisamos o Coin NFT podemos perceber uma rentabilidade de -23,17% e um acumulado de -74,07% no ano. Mais uma vez não foi um mês fácil para o setor de jogos e NFTs, o destaque negativo do mês foi o projeto FLOW que apresentou rentabilidade de aproximadamente -38%. Como falamos a meses, o setor de jogos e NFTs ainda está muito cru e em desenvolvimento, em momentos de bear market como esse em que estamos vivendo, não é novidade que os tokens oscilem de maneira mais agressiva, porém isso não significa que deixamos de ficar de olho no setor.

Por fim, mas não menos importante, o Cripto Smart encerrou o mês com performance de –27,50% e um acumulado de –80,04% no ano. Por sua vez, o Coin Smart teve rentabilidade no mês de junho de -23,14% e um acumulado de -67,17% no ano. Sem dúvida alguma todo o segmento ainda tem resquícios do ocorrido em LUNA no mês de maio. Porém o maior impacto foi causado pelo problema de liquidez do Ethereum que derramou sangue no setor. Além do ethereum que teve performance de aproximadamente -43%, como falamos anteriormente, o destaque negativo desse mês também foi para Polkadot (DOT) com rentabilidade de aproximadamente -17,66%.

Em resumo, o mês de junho foi o mês em que tivemos uma grande queda no mercado de cripto como um todo, os fatores macroeconômicos são muito fortes e pressionam os mercados de risco como um todo. e tudo indica que em 2022 seguiremos com a mesma fórmula.

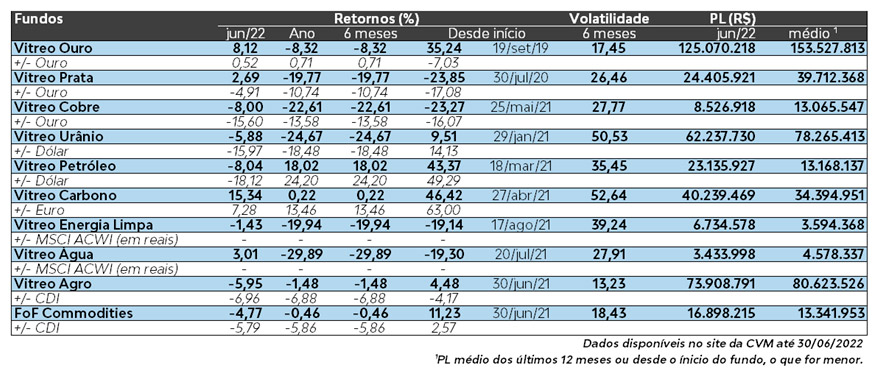

Temáticos | Commodities

O Vitreo Ouro fechou junho positivo em 8,12%, o movimento de alta foi puxado principalmente pela alta dólar. O metal, que é visto como uma proteção, apresentou alta resiliência frente as quedas no mercado e reiterou seu papel em qualquer portfólio. O OZ1D (Contrato de Ouro Disponível da B3) teve alta de 7,60% no mês de junho. No acumulado do ano o Vitreo Ouro apresenta uma rentabilidade de -8,32%.

O Vitreo Prata teve uma performance de 2,69% em junho. A prata teve o preço mais estável no mês em razão da redução das restrições na China pela Covid e a retomada da produção industrial no país, a volta do setor trouxe o inevitável aumento da demanda pelo metal, o que evitou um maior impacto no preço da comodity. Além disso a carteira se beneficiou da alta do dólar no período. No ano o Vitreo Prata acumula uma rentabilidade de -19,77%.

O Vitreo Cobre, por sua vez, teve uma performance negativa de –8,00% em junho, com acumulado no ano de –22,61%. A continuidade da crise geopolítica no leste europeu ainda tem trazido muita volatilidade para os preços das commodities de uma forma geral, mas o cobre vem sendo um dos mais afetados pelo fato da Rússia ser um dos maiores produtores do metal no mundo. Olhando para a composição da carteira, o ETF COPX (COPX US), composto por empresas produtoras de cobre, caiu –21,44% e o contrato de Cobre Futuro (HG) teve uma queda de -5,42%, ambos em dólar.

O Vitreo Urânio no mês de junho respondeu da mesma forma que nossos outros fundos de investimento em ativos exóticos e apresentou queda de –5,88%. A performance da carteira foi extremamente afetada pela tendência de diminuição de risco global (Risk-Off) que penaliza duramente esse tipo de investimento. Olhando o portfólio do fundo, o ETF URA (Composto pelas maiores empresas de urânio do mundo) teve uma queda de -14,69% em dólar no período e foi o principal impacto na rentabilidade. No ano o fundo entrega – 24,67%.

O fundo Vitreo Petróleo apresentou uma queda de -8,04% em junho e alta de 18,02% no ano. O mês foi marcado pelo medo de recessão e o anúncio da OPEP de aumento de produção de petróleo, após União Europeia encaminhar o banimento do petróleo russo.

O mercado de petróleo continua especialmente apertado decorrente do processo de reabertura na China, da redução das tensões entre Rússia e Ucrânia e da normalização dos voos. Esses fatores contribuem para acentuar a crise energética que vem afetando diversos países.

Apenas para comparação, o ETF XLE, composto por empresas de energia com um foco maior em petróleo, apresentou uma queda de -19,31% em dólar no mês.

O Vitreo Carbono fechou junho com uma alta de 15,34%. O futuro de crédito de carbono subiu 7,43% no mês, que somado a alta do Euro fez com que o fundo entregasse a excelente performance. Seguimos confiantes que a tese deve ganhar ainda mais força com a retomada da discussão da necessidade de empresas terem suas emissões neutralizadas, o que não deve demorar a acontecer após a melhora do cenário internacional.

O Vitreo Energia Limpa teve um mês ruim após a alta de maio e fechou junho com queda de -1,43%. A queda do portfólio seguiu as preocupações com o inverno se aproximando no hemisfério norte e a guerra entre Rússia e Ucrânia longe de acabar, diminuindo a atenção dos países em relação a temas como a sustentabilidade na cadeia energética. O Destaque positivo no mês foi para Enphase Energy (E2NP34) subindo 14,85% e o negativo para Albemarle Corp (A1LB34) que caiu – 10,82%. No ano o fundo acumula –19,94%.

O Vitreo Água se recuperou após um mês ruim de maio e fechou em alta de 3,01%. Das ações que o fundo investe o destaque vai para Tetra Tech (TTEK) que subiu 1,17%, e American States Water Co (AWR) subindo 2,67% em junho. O desempenho positivo do fundo reforça nossa visão para o investimento, que com o crescimento populacional e a crescente escassez de água no mundo somente tende a se valorizar. No ano o fundo rende –29,89%.

O Vitreo Agro teve um mês mais difícil, fechando junho com –5,95% de queda. A dificuldade no período foi vista em quase todo o setor agro, tanto local como internacional. A nossa visão neste momento foi de aproveitar o caixa tático que tínhamos para aumentar a exposição em equities Brasil que se mostram especialmente descontados no atual cenário, também reduzimos em junho a nossa posição em commodities diretas via o ETF Invesco DB Multi-Sector Commodity Trust (DBA). Os principais impactos na carteira no mês vieram de São Martinho (SMTO3), BrasilAgro (AGRO3) e Kepler Weber (KEPL3) que caíram -25,36%, -25,10% e -28,95%, respectivamente.

O FoF Commodities teve um mês mais volátil quando comprado com o último mês, fechando com uma queda de -4,77% e alta de –0,46% no ano. As duas maiores posições do fundo, o Vitreo Petróleo e o Vitreo Agro, que juntos correspondem a cerca de 60% do portfólio, atuaram como detratores, com rentabilidades de -8,04% e –5,95% respectivamente. Os desempenhos positivos ficaram com as commodities metálicas como ouro e prata, com rentabilidades de +8,12% e +2,69%, respectivamente.

Renda Fixa, Imobiliário & Câmbio

Vitreo Selic Simples, o melhor fundo do mercado para sua reserva de emergência, teve um mês de junho bom. E conseguiu, mesmo com o aumento da Selic em 0,50% para 13,25 pelo COPOM, performar em 103,36% do CDI. No ano o fundo acumula rentabilidade de 102,67% do CDI.

Em junho, o Vitreo Dólar teve uma alta significativa. O câmbio apreciou fortemente no período frente os temores de uma possível recessão global e as incertezas fiscais no Brasil. No mês o fundo rendeu 9,99% e no ano acumula queda de -6,43%.

O Vitreo Moedas Life, como o Vitreo Dólar, foi impactado pela valorização das moedas fortes: Libra, Iene, Franco Suíço e Euro frente ao real. A moeda brasileira foi impactada principalmente pelas incertezas fiscais no Brasil. Entre as moedas destacamos o Franco Suíço que subiu 11,60% no mês e o Euro que subiu 8,51%, apesar do último ter se desvalorizado frente ao dólar visto a expectativa ruim do mercado sobre as ações do Banco Central Europeu em relação a crescente inflação na Europa. Neste cenário o fundo rendeu 6,92% em junho e totaliza –12,03% no ano.

O Vitreo Inflação Longa fechou o mês de junho com uma queda de -1,81%, a desvalorização do fundo se dá pela forte alta na curva de juros que fez com que os títulos se desvalorizassem significativamente. No ano o fundo acumula alta de 0,09%.

O Vitreo RF Ativo fechou junho com alta de 0,74%, um resultado que temos como bem positivo visto o estresse altíssimo na curva de juros ao longo do mês, atribuímos ao retorno principalmente o desempenho de nossas alocações táticas em futuros DI. A carteira em 2022 apresenta um resultado sólido para um ano especialmente difícil como vem sendo esse, no período o fundo acumula alta de 5,35%.

O Bonds USD fechou o mês de junho com uma valorização de 7,92%, puxado principalmente pelo aumento do dólar de mais de 10% no mês, no ano o acumulado é -10,72%. Já a versão para investidor geral, o Bonds USD Light fechou junho em 8,57% e no ano o acumulado é de -6,51%.

As informações apresentadas são de caráter meramente informativo, não constituindo e nem devendo ser interpretadas como análise, oferta ou recomendação de qualquer investimento ou sugestão por parte da Vitreo. Os ativos apresentados podem não ser adequados para todos os investidores. Os investidores devem obter orientação financeira independente, com base nas suas característica e objetivos pessoais, antes de tomar uma decisão de investimento. Recomendamos que você conheça as características e riscos dos ativos e mercados antes de investir. Lembrando que retornos passados não garantem retornos futuros e não há nenhuma garantia de retorno. As rentabilidades apresentadas não são líquidas de impostos. A aplicação em fundos de investimento não conta com a garantia do FGC, de qualquer mecanismo de seguros ou dos prestadores de serviço do fundo. Para consultar informações e riscos do seu investimento, acesse www.empiricusinvestimentos.com.br.

Um abraço,

Conteúdos Relacionados

9 abr 2024, 18:04

Nova SuperPrevidência: Mecanismo

O principal tema no mundo de investimentos segue sendo a inflação global e junho foi marcado por mais um aumento na taxa de juros nos Estados Unidos e no Brasil, o que colaborou com o péssimo desempenho em geral dos ativos

Ler Conteúdo8 abr 2024, 17:03

Deep Value Brasil FIA: Turbulências e oportunidades à frente

O principal tema no mundo de investimentos segue sendo a inflação global e junho foi marcado por mais um aumento na taxa de juros nos Estados Unidos e no Brasil, o que colaborou com o péssimo desempenho em geral dos ativos

Ler Conteúdo9 jan 2024, 17:49

Empiricus MicroCap Alert FIA: transferindo riqueza dos impacientes para os pacientes

O principal tema no mundo de investimentos segue sendo a inflação global e junho foi marcado por mais um aumento na taxa de juros nos Estados Unidos e no Brasil, o que colaborou com o péssimo desempenho em geral dos ativos

Ler Conteúdo4 jan 2024, 10:59

Cinco previsões para 2024: o que esperar de Brasil e EUA e das commodities ao longo deste ano

O principal tema no mundo de investimentos segue sendo a inflação global e junho foi marcado por mais um aumento na taxa de juros nos Estados Unidos e no Brasil, o que colaborou com o péssimo desempenho em geral dos ativos

Ler Conteúdo11 dez 2023, 16:38

Os avanços da energia nuclear e a oportunidade na tese do Urânio

O principal tema no mundo de investimentos segue sendo a inflação global e junho foi marcado por mais um aumento na taxa de juros nos Estados Unidos e no Brasil, o que colaborou com o péssimo desempenho em geral dos ativos

Ler Conteúdo8 dez 2023, 15:33

Empiricus Deep Value Brasil FIA

O principal tema no mundo de investimentos segue sendo a inflação global e junho foi marcado por mais um aumento na taxa de juros nos Estados Unidos e no Brasil, o que colaborou com o péssimo desempenho em geral dos ativos

Ler Conteúdo