Diário de Bordo

Talvez a próxima grande alta estrutural esteja neste setor

Na semana passada escrevi sobre um experimento que fiz com a inteligência artificial “Chat GPT”. Essa semana resolvi me manter na temática de novas tecnologias e tendências. Nessa linha, falarei nos próximos parágrafos sobre metais ligados à novas matrizes e formas energéticas.

O mercado de metais de transição energética começou o ano de 2023 com um desempenho positivo e com perspectivas favoráveis de demanda e oferta. No fim de 2022, os principais riscos para os Estados Unidos, a União Europeia e a China desapareceram repentinamente. O medo de descontrole inflacionário nos EUA, a possibilidade de um inverno rigoroso na Europa (com a consequente falta de gás natural) e a persistência da política Zero-Covid chinesa. Todas essas preocupações foram amenizadas e, se não solucionadas, parecem bem encaminhadas.

Esse cenário mais tranquilo preparou o mercado para uma perspectiva mais pró-cíclica este ano. A revisão para cima do crescimento global, o efeito de impulso de crédito da China e a volta do expansionismo por lá forneceram um vento positivo para o mercado de metais.

A invasão russa na Ucrânia, o squeeze do níquel na bolsa de Londres (LME) e demais fatores macroeconômicos negativos, afetaram metais de transição energética de maneira notável ao longo de 2022. Mas, janeiro e fevereiro foram um bom começo para 2023 e, junto com o desenrolar positivo das crises do ano passado, dão sinais de que estamos nos estágios iniciais de um mercado de alta secular para esses materiais, com dinâmica favorável de oferta-demanda no futuro.

Uma revisão da história recente

Os anos 90 foram ruins para o setor de metais e mineração, principalmente se comparado ao resultado de outros setores que compõem o índice S&P. Neste período, o boom do crescimento da tecnologia impulsionou a alta dos principais índices relacionados a economia e bolsa americana.

Os anos 2000 representaram o ciclo de commodities mais recente, impulsionado pela abertura da China e sua demanda quase insaciável por commodities. Por outro lado, após o estouro da bolha da internet em 2001, os ativos ligados à tecnologia passaram a década perdendo valor.

Os anos 2010 viram o pico da taxa de crescimento do produto interno bruto (PIB) da China e sua demanda por commodities moderar. No entanto, ao contrário de ciclos passados, os gastos de capital para manter a capacidade produtiva foram significativamente reduzidos, e o capital foi redirecionado para recompras de ações e pagamento de dividendos. Neste cenário, o setor de tecnologia iniciou seu próximo boom de crescimento, e os valuations explodiram ainda mais à medida que o mundo, pós crise econômica de 2008, com capital farto e baixa volatilidade, impulsionou a ascensão surpreendente das empresas techs.

Nos encontramos nos “anos 2020”. Uma década ainda muito indefinida, principalmente em decorrência da pandemia de Covid e a volta dos juros altos nas principais economias. Nessa nova década, acredito que o ciclo de alta tem grande chance de ser nos metais de transição energética. A necessidade de matrizes energéticas limpas e ao mesmo tempo mais estáveis apontam para uma evolução clara da utilização desses materiais. Enquanto as tensões geopolíticas e a desglobalização continuam a acelerar a transição para uma economia de baixo carbono, os investimentos em tecnologias verdes e energias renováveis estão ganhando mais atenção e apoiando a tendência de alta dos preços dos metais relacionados à essas fontes energéticas.

Explorando as teses

Urânio: Novo mercado de alta em desenvolvimento

Conforme mostrado na imagem acima, a alta do urânio continua sua progressão, principalmente se desconsiderarmos a volatilidade induzida pela guerra Rússia-Ucrânia. A alta tem sido definida pelo reconhecimento dos governos globais do papel duplo do urânio, tanto na transição quanto na segurança energética. As fontes de energia renovável receberam consideráveis investimentos na última década, mas somente recentemente o sentimento em relação à energia nuclear e, portanto, ao urânio, melhorou.

A energia nuclear tem uma pegada de carbono muito baixa em todo o ciclo e é a fonte de energia de base mais confiável. As energias renováveis “tradicionais” têm fatores de capacidade muito mais baixos do que a nuclear e, portanto, a energia nuclear começou a receber maior atenção dos governos devido à sua capacidade de compensar essa intermitência. Em 2022 houve um número sem precedentes de anúncios de reinício de usinas nucleares, extensões de vida útil e novas construções, que provavelmente criarão demanda adicional por urânio. Mas os níveis de oferta permanecem restritos dado que as concessionárias ocidentais não estão mais trabalhando com fornecedores russos, os níveis de inventário estão reduzidos e o preço atual do urânio permanece abaixo dos níveis de incentivo para aumentar a produção.

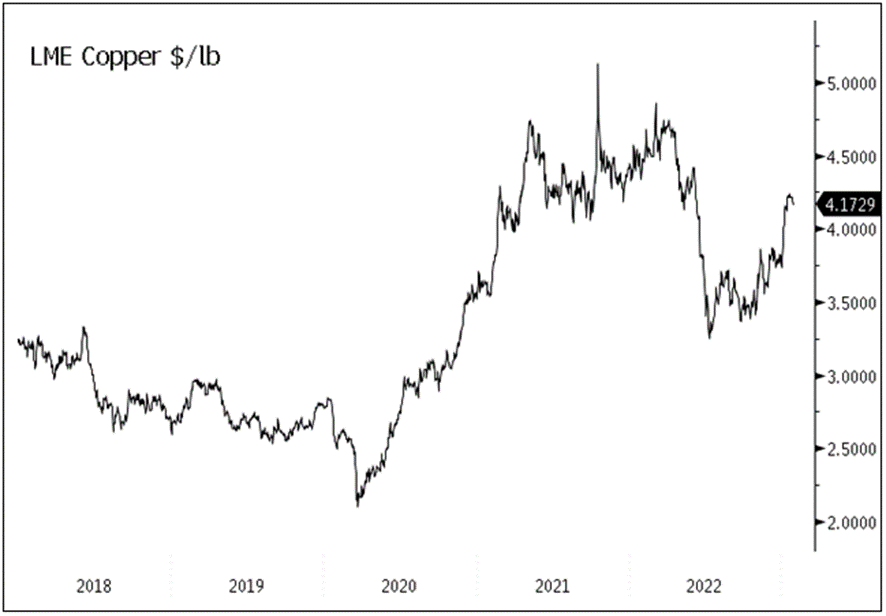

Cobre: Demanda Macro e Estrutural Positiva

O cobre tem muitos usos na economia global e está mais intimamente ligado às tendências macroeconômicas do que os outros metais de transição energética. O cobre é cíclico e tem se beneficiado da forte reversão do dólar e da previsão de desaceleração nos aumentos das taxas de juros pelo Fed. A China é de longe o maior consumidor de cobre, e a mudança de sua política Zero-Covid para a reabertura atuou como um voto favorável para o metal.

Olhando para o futuro, espera-se que a demanda por cobre seja impulsionada pela transição global de energia. O cobre é fundamental para a condução de eletricidade em fontes renováveis de energia, incluindo energia eólica e solar, mas especialmente para veículos elétricos e infraestruturas de rede elétrica. Além disso, do lado da oferta temos uma cadeia de suprimentos interrompível, baixos estoques de cobre e o declínio das concentrações do minério no mundo, que podem levar a um déficit no futuro.

Crédito de Carbono: O grande aliado da indústria no século 21

Em poucas palavras, o mercado de carbono são sistemas de negociação nos quais créditos de carbono são comprados e vendidos. Um crédito de carbono equivale a uma tonelada de dióxido de carbono ou a quantidade equivalente de outro gás de efeito estufa reduzido, sequestrado ou evitado.

Recentemente, o Painel Intergovernamental sobre Mudanças Climáticas (IPCC) divulgou um novo relatório sobre o progresso mundial na desaceleração da mudança climática. A má notícia: as emissões de gases de efeito estufa (GEE) ainda estão aumentando globalmente, embora em ritmo mais lento. Entre as boas notícias: as energias renováveis agora são baratas – frequentemente mais baratas do que o carvão, petróleo e gás.

Nesse cenário os créditos de carbono tornam-se indispensáveis para permitir a prosperidade de setores que não conseguem ser neutros em emissão de gases poluentes (como são boa parte das indústrias). Os créditos possibilitam que esses setores “comprem o direito” de emitir gases poluente de outros setores que tenham pegada de carbono negativa. Com a pressão global cada vez maior por economias verdes, a demanda pelos créditos tende a crescer ainda mais nos próximos anos.

Se interessou pelas teses que mostrei hoje? Aqui na Empiricus nós temos um fundo para cada uma delas: Vitreo Urânio, Vitreo Cobre e Vitreo Carbono.

Já é bull market na Austrália — mas o Brasil está fora da festa

O Market Makers entrevistou Fabiano Rios, fundador e gestor da Absolute Investimentos, uma das gestoras que mais cresceu no Brasil nos últimos anos. Apesar do jeito discreto do Fabiano (que raríssimas vezes aparece em público), a Absolute possui atualmente R$ 29 bilhões em ativos sob gestão. Durante o papo, o gestor explicou por que está começando a ficar otimista com bolsas internacionais – e também por que o Brasil não está dentro dessa festa: “O Brasil é país para carry trade” (operação que consiste em ganhar com o diferencial de juros entre duas economias). A entrevista completa você confere nas plataformas de podcast, ou no Youtube do Market Makers, clicando no botão abaixo:

Ranking de Fundos

Mensalmente, nós divulgamos o Ranking de Fundos com a lista de fundos que mais se destacaram no mês anterior. Você já conferiu? Se não, segue abaixo. Mas antes, vamos te dar um panorama do que foi o mês de fevereiro nos mercados. Confira:

O mês de carnaval começou agitado com os juros subindo tanto nos Estados Unidos como na Europa. Em seu anúncio, o banco central americano destacou a necessidade de seguir aumentando os juros e que o mesmo deve permanecer em patamares restritivos por mais tempo.

Já no Brasil, o noticiário político foi bastante conturbado com o atual governo colocando em xeque a independência do Banco Central, que manteve a Selic em 13,75%, e tomando decisões que não agradaram o mercado.

O resultado foi a bolsa brasileira caindo 7,49%, enquanto o índice de small caps teve desempenho de -10,52%. No exterior, o S&P 500, o Nasdaq 100 e o MSCI World caíram 2,61%, 0,49% e 2,53%, respectivamente, todos em suas moedas originais.

As Hot Picks desse mês são três fundos multimercados, que podem aproveitar do seu mandato para mudar rapidamente de posicionamento. Todos são recomendados pelo nosso Research. Para conferir o Ranking completo, com os fundos separados por classes, basta clicar no botão abaixo:

Análise quantitativa pode fazer parte do seu portfólio

A Empiricus Research abriu nesta semana uma nova turma do Gamma Quant, um treinamento intuitivo que mostra como você pode usar uma simples ferramenta em busca de ganhos diários com um robô de análise quant.

As vagas já estão se esgotando, por isso é importante você se inscrever logo, caso tenha vontade de participar e ter possibilidade real de buscar ganhos médios de R$ 1.000 por dia e até mais com apenas três cliques.

Se você quer conhecer mais sobre a estratégia, basta clicar no botão abaixo:

Caso você tenha alguma dúvida ou sugestão, basta enviar para a gente pelo

atendimento@empiricusinvestimentos.com.br.

Até a próxima semana!

Um abraço,

Jojo Wachsmann

Conteúdos Relacionados

23 abr 2024, 19:45

Sobre “Drawdown” e “Buy the dip”

Confira a edição do dia 09/03/2023 do Diário de Bordo

Ler Conteúdo17 abr 2024, 8:34

Riscos geopolíticos, juros altos e uma nova revisão do cenário base

Confira a edição do dia 09/03/2023 do Diário de Bordo

Ler Conteúdo9 abr 2024, 16:55

O anúncio de Elon Musk que realmente importa

Confira a edição do dia 09/03/2023 do Diário de Bordo

Ler Conteúdo2 abr 2024, 16:33

Boas surpresas no primeiro trimestre de 2024

Confira a edição do dia 09/03/2023 do Diário de Bordo

Ler Conteúdo26 mar 2024, 18:07

The man who sold the world

Confira a edição do dia 09/03/2023 do Diário de Bordo

Ler Conteúdo19 mar 2024, 18:46

Quando o todo vale mais do que a soma das partes

Confira a edição do dia 09/03/2023 do Diário de Bordo

Ler Conteúdo