Imagem: iStock.com/cagkansayin

Nesta manhã, os dados de inflação movimentaram os mercados globais.

Nos EUA, o Índice Custos do Trabalho para o quarto trimestre de 2025 ficou abaixo das estimativas (0,7% versus 0,8%) e no menor ritmo de alta desde 2021. Na comparação anual, a taxa desacelerou de 3,6% para 3,4%. O crescimento dos salários voltou a rodar nos patamares pré-pandêmicos.

Na mesma linha, o resultado das vendas do varejo de dezembro também surpreendeu para baixo. Notadamente, o grupo de controle recuou -0,1% versus uma expectativa de alta 0,4% no período, com revisão para baixo dos meses anteriores.

Embora os números apontem para um viés de baixa dos preços, o resultado não deve alterar significantemente as expectativas para a política monetária do país. O mercado continua precificando dois cortes de 25 pontos-base (pbs) no Fed Funds neste ano.

- [Onde investir com a Selic no patamar atual?] Analista libera os títulos de renda fixa mais atrativos para o momento em relatório gratuito; clique aqui para acessar.

IPCA de janeiro aponta para alta

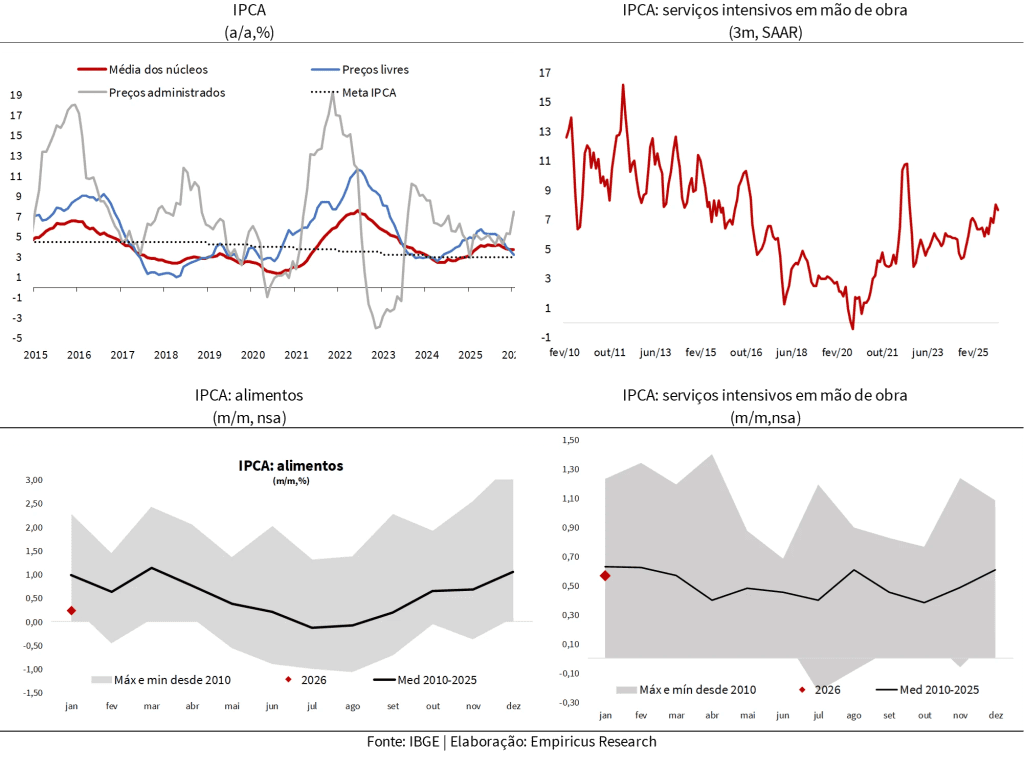

No Brasil, o IPCA de janeiro foi divulgado nesta manhã. O indicador de preços subiu 0,33% m/m, marginalmente em linha da mediana das expectativas de 0,32%.

Entre os detalhes, a contribuição dos preços de alimentos recuou com deflação de leite e carne de frango. No grupo de semiduráveis, a queda dos preços foi concentrada na forte queda de vestuários, virtualmente em linha com a sazonalidade do período. Já nos bens duráveis, os automóveis novos tiveram a maior contribuição positiva, seguida de aparelho telefônico.

Vale ainda mencionar os bens administrados que tiveram forte alta devido à contribuição da gasolina. O último corte de preço anunciado pela Petrobrás que passou a valer no dia 27 de janeiro coloca um viés de baixa para essa linha em fevereiro.

Ainda mais relevante, os serviços intensivos em mão de obra continuam pressionados, porém recuaram em relação à última leitura. A aceleração das contribuições de médicos e psicólogos foi compensada com menores contribuições de cabeleireiro, manicure, costureira e fisioterapeuta.

Embora a média móvel dessazonalizada e anualizada do subgrupo continue rodando acima de 7,5%, um patamar ainda bastante distante do centro da meta do Banco Central, mantemos nosso viés de convergência da inflação no ano.

Expectativas para a inflação

Esperamos que o IPCA de dezembro aponte para uma variação anual de 4%, com viés para baixo devido nosso cenário de atividade mais fraca do que a média do mercado e da dinâmica benigna da moeda brasileira até agora.

Em relação aos juros, o Banco Central parece estar conduzindo para um corte de 25 pontos-base na reunião de março. O mercado, contudo, continua atribuindo uma maior probabilidade para um corte de 50 bps.

Até lá, serão divulgados mais uma leva de dados de inflação e o PIB do quarto trimestre. Os indicadores antecedentes de atividade nos sugerem que a atividade deve ter flertado com a estabilidade no final de 2025. Embora a inflação corrente ainda esteja acima da meta, a continuação da melhora qualitativa do indicador de preços em fevereiro deve adicionar um viés dovish ao Comitê de Política Monetária. Por isso, continuamos vendo um corte de 50 bps em 18 de março.

Dado o cenário de queda iminente das taxas nominais, continuamos construtivos em relação aos títulos indexados ao IPCA. Entendemos que a curva de juros reais embute um prêmio bastante atrativo e entregam uma relação de risco e retorno melhor inclusive do que os prefixados.

Por isso, trazemos hoje em nosso cardápio a indicação do ETF de títulos indexados à inflação de longuíssimo prazo, o PACB11. Como um fundo listado, o ETF traz eficiência de rebalanceamento e liquidez de um ativo listado.

- LEIA TAMBÉM: Analista recomenda 3 títulos de renda fixa que podem proteger a carteira e “surfar” o cenário atual; confira neste relatório gratuito.

Cardápio da semana

| PACB11 – BTG Pactual ITBR IPCA Ultra Longo CE | |

| Público-alvo | Investidores em geral |

| Onde encontrar | Home Broker |

| Aplicação mínima | R$ 10,55 (valor em 10/02/26) – 1 cota |

| Negociação diária média | R$ 1,18 MM |

| Taxa de administração | 0,19% |

| Liquidação | D+1 |

| Duration | Mínima 13 anos |

| Formador de mercado (Market Maker) | Sim |

| Rentabilidade (últimos 12 meses) | IPCA+ 12,4% |

| Tributação | 15% |

| Pagamento de juros | Não há |

| Resgate | D+1 |

| Horário limite de aplicação | 17h55 |

| Características do CDB IPCA+ do Agibank | |

| Classificação de risco da instituição | Fitch: AA- (bra) |

| Público-alvo | Investidores em geral |

| Onde encontrar | BTG |

| Aplicação mínima | R$ 1 mil |

| Aplicação máxima | – |

| Liquidação | D+0 |

| Vencimento (prazo) | 11/02/2030 (1827 dias corridos) |

| Rentabilidade anual | IPCA+ 8,25% a.a. |

| Tributação | 15% |

| Pagamento de juros | No vencimento |

| Resgate | No vencimento |

| Garantias | Fundo Garantidor de Créditos (FGC) |

| Horário limite de aplicação | 17h45 |

| Características da LIG Itau | |

| Classificação de risco da instituição | AAA |

| Público-alvo | Investidores em geral |

| Onde encontrar | Itaú/Íon |

| Aplicação mínima | R$ 25 mil |

| Aplicação máxima | – |

| Liquidação | D+0 |

| Vencimento (prazo) | 15/05/2031 (1920 dias corridos) |

| Rentabilidade anual | IPCA+ 6,11% a.a. |

| Tributação | ISENTO |

| Pagamento de juros | No vencimento |

| Resgate | No vencimento ou liquidez após 30 dias no secundário |

| Garantias | Fundo Garantidor de Créditos (FGC) |

| Horário limite de aplicação | 15h30 |

As taxas e vencimentos dos títulos indicados nas tabelas acima são referentes ao dia 10 de fevereiro de 2026 e, portanto, são válidos apenas para o dia de hoje (10) e podem mudar devido as oscilações de mercado.

Para a sua reserva de emergência, aquele dinheiro que você pode precisar no curtíssimo prazo, recomendamos apenas o Tesouro Selic, disponível na plataforma do Tesouro Direto, ou fundos DI taxa zero.