Imagem: iStock.com/alexsl

A semana começou com alta da volatilidade nos mercados globais. O índice que mede a força do dólar em relação às moedas desenvolvidas (DXY) caiu, as taxas de juros americanas de 10 anos ultrapassaram 4,2% e o ouro bateu novo recorde histórico.

Por detrás desse movimento de aversão ao risco, o Departamento de Justiça intimou o Banco Central americano na última sexta-feira (9), no âmbito de uma investigação criminal, sobre o projeto de renovação de prédios do Fed. A investigação tem como objetivo examinar a veracidade do depoimento do Presidente Powell ao comitê do Senado em junho do ano passado sobre a dimensão do projeto.

Em resposta, o Presidente Powell publicou um vídeo no último domingo afirmando que a investida do governo americano contra ele é algo “sem precedentes” e que a investigação indica uma disputa mais ampla sobre a independência do banco central. “A ameaça de acusações criminais é uma consequência de o Federal Reserve definir as taxas de juros com base em nossa melhor avaliação do que atende ao interesse público, em vez de seguir as preferências do presidente”, destacou Powell.

Neste contexto de aumento da temperatura entre as instituições americanas é esperada uma continuação do movimento de diversificação do excesso de alocação nos ativos para as demais geografias. A diversificação do dólar também deve permanecer como um pilar importante para a performance positiva do ouro.

Dados do mercado nos EUA

Na agenda macroeconômica, os destaques da última semana foram os dados de mercado de trabalho.

A leitura do ADP divulgado na quarta-feira (7) mostrou a criação de 41 mil vagas em dezembro, ligeiramente abaixo da expectativa de mercado (50 mil) e com revisão para cima no dado de novembro de -32 mil para -29 mil vagas. Ao contrário dos meses anteriores, em dezembro as pequenas empresas tiveram uma contribuição maior nas contratações que os grandes negócios.

Na sexta-feira (9), o payroll de dezembro também sinalizou uma criação de vagas aquém do esperado (50 mil versus 70 mil). Houve ainda revisões para baixo nas leituras anteriores. Em outubro, a variação de empregos foi ajustada de -105 mil para -173 mil vagas. Em novembro, o número passou de 64 mil para 56 mil.

É importante destacar que o dado de dezembro foi influenciado por fatores pontuais como o maior shutdown da história recente dos EUA, além de efeitos sazonais típicos do inverno, que tendem a distorcer contratações e desligamentos no fim do ano. Ainda assim, a composição do dado foi marginalmente melhor do que o mercado temia, ajudando a afastar o receio de um enfraquecimento excessivo do mercado de trabalho americano.

Nessa linha, o maior destaque foi a queda da taxa de desemprego de 4,536% para 4,375%, revertendo a dinâmica de alta dos últimos dois meses. A maior parte dessa redução na taxa se deveu a queda de pessoal retornando ao mercado de trabalho.

De maneira geral, o conjunto dos números confirma a tendência de um equilíbrio mais baixo de criação de novas vagas em meio a uma oferta também menor de mão de obra devido à política imigratório mais restritiva.

Ainda muito relevante, nesta manhã (13), o dado de inflação (CPI) de dezembro foi divulgado. A medida de núcleo – que exclui os itens mais voláteis – ficou abaixo das expectativas (0,239% m/m versus 0,3% esperado) no período, mostrando um efeito rebote limitado do fim da paralização (shutdown) do governo americano.

Do lado mais pressionado, os grupos de alojamento (Shelter) e aluguel equivalente ao inquilino (OER) subiram 0,4% e 0,3% respectivamente. Destacaram-se também passagens aéreas (5,2%) e alimentos (0,7%). Por outro lado, carros usados e o grupo de educação e comunicação tiveram deflação de cerca de 1% no mês.

O mercado reagiu positivamente à divulgação do dado com um forte movimento de queda da curva de juros e do dólar (DXY). Em relação à política monetária, o mercado continua precificando um corte de 25 pontos-base na reunião de junho e uma nova redução de mesma magnitude (provavelmente) na última reunião deste ano.

- LEIA TAMBÉM: Analista recomenda 3 títulos de renda fixa que podem proteger a carteira e “surfar” o cenário atual; confira neste relatório gratuito.

Projeção de IPCA para 2026

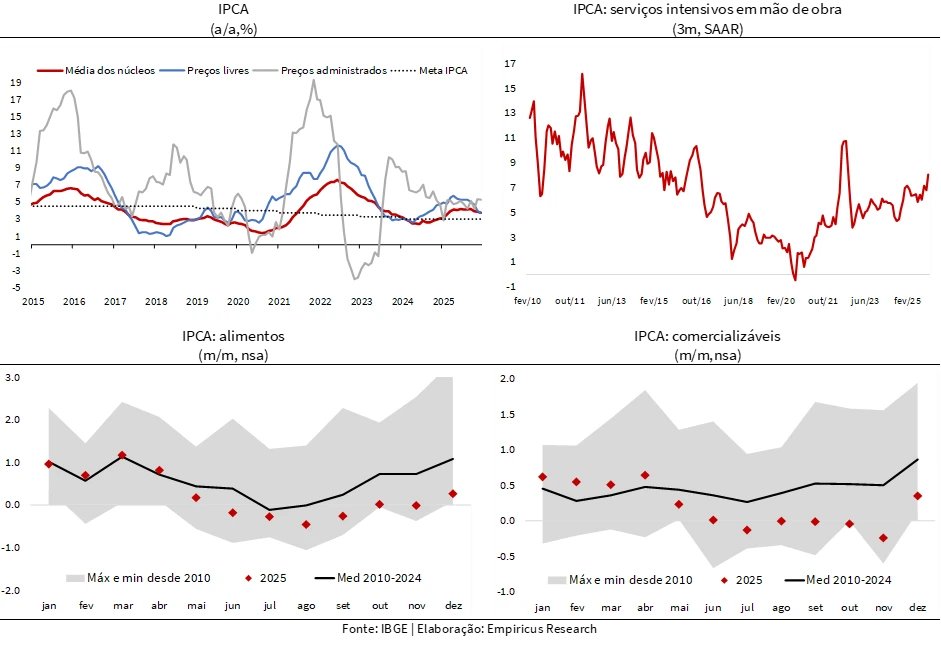

No Brasil, o IPCA de dezembro divulgado na sexta-feira (10) mostrou uma alta de 0,33% na comparação mensal, levemente acima do esperado (0,32%). Na comparação anual, o índice desacelerou de 4,46% para 4,26%, terminando o ano dentro do intervalo de tolerância do Banco Central e significantemente abaixo do 4,99% indicado no primeiro relatório Focus divulgado de 2025.

De modo geral, o resultado foi historicamente baixo para o mês (0,33% ante mediana de 0,62% desde 2008 para dezembro), com o grupo de alimentos bastante abaixo da sazonalidade histórica. Os preços administrados tiveram deflação com queda de energia elétrica devido a mudança de bandeira tarifária e gratuidade de passagem de ônibus em algumas capitais. O grupo de bens duráveis mostrou reaceleração forte com alta de aparelho telefônico e televisor devido a um efeito base desfavorável da Black Friday.

O ponto de preocupação continua sendo a dinâmica pressionada dos serviços intensivos em mão-de-obra. A média móvel de três meses dessazonalizada e anualizada voltou a subir, atingindo o maior patamar desde setembro de 2022. Cinco de nove componentes deste subgrupo mostraram inflação acima de 1% ao mês.

Embora o nível de inflação corrente hoje seja bastante comportado para os padrões históricos brasileiros, grande parte da queda dos preços é justificada pela forte performance do real em 2025, por isso, o qualitativo do indicador deve manter o tom conservador do Banco Central.

Olhando para frente, projetamos o IPCA de 4,0% em 2026 com um viés baixista condicionado a continuação de uma dinâmica benigna do grupo de alimentos e à estabilidade da moeda brasileira em torno de R$ 5,40.

Revisão do cenário para os cortes da Selic

Com o mercado de trabalho ainda muito aquecido e a atividade em um processo parcimonioso de desaceleração, revisamos o nosso cenário base de juros para este ano, com início dos cortes na Selic na reunião de março, com uma redução de 50 pontos-base (pbs).

Em relação à estratégia de renda fixa, continuamos preferindo os títulos indexados à inflação de médio e longo prazo, em detrimento dos prefixados.

Cardápio da semana

| Características do CDB IPCA+ do Agibank | |

| Classificação de risco da instituição | Fitch: AA- (bra) |

| Público-alvo | Investidores em geral |

| Onde encontrar | BTG Pactual |

| Aplicação mínima | R$ 1 mil |

| Aplicação máxima | – |

| Liquidação | D+0 |

| Vencimento (prazo) | 13/01/2028 (730 dias corridos) |

| Rentabilidade anual | IPCA+ 8,80% a.a. |

| Tributação | 15% |

| Pagamento de juros | No vencimento |

| Resgate | No vencimento |

| Garantias | Fundo Garantidor de Créditos (FGC) |

| Horário limite de aplicação | 15h |

| Características do CDB IPCA+ do Sofisa | |

| Classificação de risco da instituição | Fitch: AA- (bra) |

| Público-alvo | Investidores em geral |

| Onde encontrar | Banco Sofisa |

| Aplicação mínima | R$ 1,00 |

| Aplicação máxima | – |

| Liquidação | D+0 |

| Vencimento (prazo) | 09/01/2028 (726 dias corridos) |

| Rentabilidade anual | IPCA+ 8,10% a.a. |

| Tributação | 15% |

| Pagamento de juros | No vencimento |

| Resgate | No vencimento |

| Garantias | Fundo Garantidor de Créditos (FGC) |

| Horário limite de aplicação | 22h |

As taxas e vencimentos do títulos indicados nas tabelas acima são referentes ao dia 13 de janeiro de 2026 e, portanto, são válidos apenas para o dia de hoje (13) e podem mudar devido as oscilações de mercado.

Vale destacar que a série Super Renda Fixa tem como foco principal recomendar títulos de crédito privado com uma relação de risco e retorno atrativa, atendendo à demanda de assinantes que buscam retornos acima dos títulos públicos.

Para a sua reserva de emergência, aquele dinheiro que você pode precisar no curtíssimo prazo, recomendamos apenas o Tesouro Selic, disponível na plataforma do Tesouro Direto, ou fundos DI taxa zero.