Imagem: iStock.com/Marvin Samuel Tolentino Pineda

Depois do fechamento dos mercados na quarta- feira (22), a Tesla (Nasdaq: TSLA | B3: TSLA34) reportou seus resultados do terceiro trimestre de 2025.

Apesar da companhia fundada por Elon Musk ter voltado a apresentar crescimento na receita após dois trimestres consecutivos de queda, os lucros da Tesla ficaram abaixo das expectativas de mercado, fazendo com que a ação caísse mais de 3% no pregão estendido.

Os números do 3T25 da Tesla por segmento

Nos três meses encerrados em setembro as vendas da Tesla foram de US$28,095 bilhões, crescimento de 11,6% em relação ao mesmo período do ano anterior.

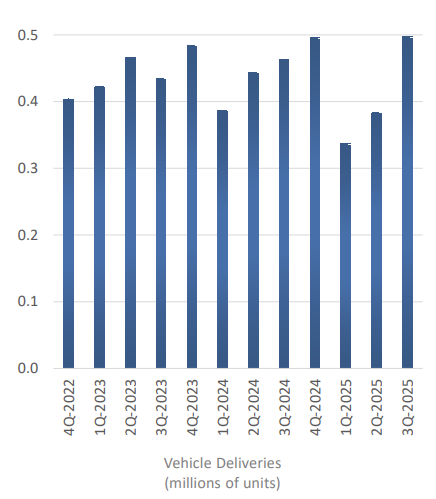

Analisando por linha de negócio, a parte da receita proveniente da venda de veículos somou US$20,359 (+6% vs. 3T24). A companhia reportou entregas recordes de automóveis no trimestre (totalizando 497 mil), em quase sua totalidade dos modelos 3 e Y (96% do total de entregas), que possuem preços mais acessíveis.

Por outro lado, a categoria de “outros modelos” — que inclui Model S, Model X e Cybertruck — seguiu apresentando queda de 30% nas entregas, totalizando 15,9 mil unidades. A desaceleração reflete a maturidade desses produtos, além de gargalos operacionais e uma demanda mais restrita em segmentos premium, pressionados por alternativas mais recentes e competitivas de montadoras tradicionais.

Entretanto, o principal destaque de crescimento no faturamento veio da divisão de Geração e Armazenamento de Energia, com receita de US$3,42 bilhões (+44% vs. 3T24) e que passou a representar um quarto das vendas totais.

Mesmo com bons números, Tesla apresenta dificuldades

O lucro bruto totalizou US$5,054 bilhões, o equivalente a uma margem operacional de 18%, representando queda de quase 2 pontos percentuais na comparação anual. Um fator importante para essa queda de margem seguem sendo os maiores custos para fabricação dos veículos, ocasionado pela menor absorção de custos fixos em determinados modelos, além de mudança no mix de vendas e aumento de tarifas que englobam matérias-primas chave do setor automobilístico.

Já o lucro operacional totalizou US$1,624 bilhão (-40% vs. 3T24), ou uma margem de 5,7%, 5 pontos percentuais abaixo do reportado um ano atrás. Além do menor lucro bruto, essa retração significativa também é reflexo do aumento de 50% nas despesas de Pesquisa & Desenvolvimento, onde a companhia traz como prioridade melhorar o software de autonomia de seus veículos e expandir a frente de energia.

Na linha final do resultado, o lucro líquido foi de US$1,373 bilhão (margem de 4,8%, -3,8 p.p. vs. 3T24), ou US$0,39 por ação, 37% menor quando comparado com o mesmo trimestre de 2024.

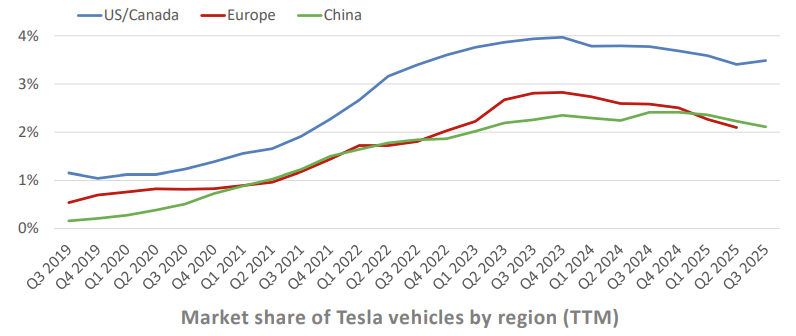

Apesar de a Tesla ter retomado crescimento, o desempenho na Europa continuou pressionado por uma retração nas vendas, influenciada tanto pela reação negativa de parte dos consumidores à postura pública e política de Elon Musk quanto pela intensificação da concorrência de players como Volkswagen e BYD.

Outro ponto importante a ser analisado neste resultado foi o encerramento do programa de créditos fiscais federais para aquisição de veículos elétricos, assinado pelo presidente Donald Trump. Dessa forma, muitos consumidores podem ter tomado a decisão de antecipar a compra de um novo veículo, o que acabou beneficiando a Tesla no trimestre.

- LEIA TAMBÉM: A temporada de resultados do 3T25 já começou; veja como receber análises gratuitas da Empiricus Research e saiba o que fazer com cada ação

Perspectivas futuras para empresa de Elon Musk

Na teleconferência com os analistas, Musk manteve o foco em perspectivas de longo prazo e temas futuristas, enquanto o mercado segue atento ao avanço limitado do sistema de direção totalmente autônoma (FSD). Segundo o CFO Vaibhav Taneja, apenas cerca de 12% da frota atual utiliza o FSD Supervised, versão parcialmente automatizada da tecnologia.

A companhia não divulgou guidance formal de volume, mas reiterou o plano de iniciar a produção em larga escala do Cybercab, do caminhão elétrico Semi e da nova geração do sistema de armazenamento de energia Megapack 3 em 2026. Musk indicou que o início da produção do Cybercab deve ocorrer no segundo trimestre.

Paralelamente, a Tesla informou estar desenvolvendo as primeiras linhas de produção do robô humanoide Optimus, cuja versão V3 deve ser apresentada no primeiro trimestre de 2026.

No entanto, essas previsões podem acabar não se concretizando e seguirem a mesma linha de tendência do sistema de direção totalmente autônoma, que desde seu anúncio ainda não teve seu desenvolvimento 100% otimizado. O Semi, apresentado originalmente em 2017, também continua com suas linhas de produção “em construção”, embora alguns modelos já tenham sido entregues a clientes iniciais.

A companhia também destacou avanços no projeto Robotaxi, ampliando sua frota e área de operação em Austin — atualmente com motoristas de segurança — e lançando um serviço de transporte por aplicativo na Bay Area. A intenção de Musk é conseguir remover os motoristas de segurança em Austin ainda este ano e expandir o serviço para até dez regiões metropolitanas até o final de 2025.

Empresa de inteligência artifical de Musk movimenta vertical da Tesla

Outro fator importante para ressaltar é que o crescimento observado na vertical de Geração e Armazenamento de Energia (segmento que teve o maior crescimento de receita) esteve fortemente concentrado na demanda da xAI, empresa de inteligência artificial de Elon Musk.

Até fevereiro de 2025, a xAI contabilizou aproximadamente US$36,9 milhões em despesas com aquisição de sistemas de baterias da Tesla, principalmente Megapacks. Essa dependência de um único cliente levanta preocupações quanto à sustentabilidade do ritmo de expansão dessa divisão no médio prazo.

As ações da companhia, que haviam sofrido forte correção no início do ano, se recuperaram e acumulam alta de aproximadamente 9% em 2025 — ainda abaixo do desempenho dos principais índices e de seus pares dentre as Big Techs.

Comprar ou vender as ações TSLA34

Contudo, mantemos uma visão cautelosa em relação ao ativo. Mesmo considerando o resultado do trimestre e anualizando, estaríamos falando de uma empresa negociando acima das 100 vezes lucros – com a sua principal linha de receita ainda enfrentando dificuldades com a maior competição no setor.

Isso é um ponto de atenção importante uma vez que, na expectativa de migração do negócio para outras frentes além do automotivo, a capacidade de geração da companhia pode ficar comprometida, atrasando ou até mesmo impossibilitando o desenvolvimento dessas novas áreas de negócio.

No campo operacional, observa-se um portfólio considerado defasado em relação aos concorrentes, cenário que tem restringido volumes e impactado margens. Esses fatores se somam a riscos idiossincráticos ligados à imagem corporativa e à governança de Musk, além do ritmo mais lento de avanço no desenvolvimento do sistema de direção autônoma, que segue sob intenso escrutínio regulatório.

Ainda que reconheça a veia empreendedora do seu fundador e sua capacidade ímpar de apostar em setores ou segmentos que poucos teriam disposição, acima dos US$400 seguimos com perspectiva negativa (ou, pelo menos, não-positiva) para as ações da Tesla, preferindo ficar de fora dessa história no momento.

- Como investir em ações internacionais? Analista recomenda os 10 melhores ativos gringos para investir agora; confira o relatório gratuito aqui.