Imagem: iStock.com/William_Potter

Os indicadores antecedentes de atividade de agosto da zona do euro começaram a apontar algum sinal de recuperação.

Na zona do euro, o PMI Composto subiu para 51,1 pontos, acima tanto da expectativa (50,8) quanto do patamar anterior (50,9), marcando o ritmo de crescimento mais forte em 15 meses. O desempenho foi sustentado principalmente pelo setor manufatura, cujo índice avançou para 50,5 e surpreendeu ao retornar ao campo de expansão, contrariando as expectativas de desaceleração. O PMI serviços mostrou leve desaceleração, recuando de 51,0 para 50,7, abaixo da estimativa de 50,8, mas ainda em território expansionista.

Os resultados apontam para uma atividade com crescimento de cerca de 1,1% anualizado no terceiro trimestre de 2025, ligeiramente acima da média de mercado. O quadro atual tende a apoiar a posição de parte das autoridades do Banco Central Europeu (BCE), que defendem não haver urgência em reduzir ainda mais os juros, especialmente com a inflação se mantendo estável em 2%.

Por isso, a expectativa do mercado hoje em relação à política monetária é de que haja uma pausa nos cortes de juros nas duas próximas reuniões e de apenas um corte adicional neste ano na reunião de dezembro.

EUA: Dados indicam atividade ainda sólida para este trimestre

Na mesma toada, o PMI preliminar de agosto nos EUA sugere uma atividade ainda sólida no terceiro trimestre deste ano. O destaque veio da indústria, com o índice saltando de 49,8 para 53,3 pontos, maior nível em 39 meses.

Nos serviços, o PMI cedeu de 55,7 para 55,4 pontos, mas permaneceu acima das expectativas e em ritmo sólido, apoiado por exportações mais firmes e maior confiança dos clientes.

Com isso, o PMI composto avançou de 55,1 para 55,4 pontos, maior patamar em oito meses, sustentado por novas contratações e pelo acúmulo de pedidos não concluídos.

Apesar do dinamismo, as tarifas voltaram a ser amplamente citadas no relatório do S&P Global, responsável pelas divulgações dos PMIs, como fator de pressão, impulsionando os custos de insumos e levando ao maior aumento de preços médios de venda em três anos.

Discurso de Powell em Jackson Hole anima mercado para corte de juros nos EUA

Ainda se tratando do cenário norte americano, o evento mais esperado da última semana foi a fala do presidente do Fed, Jerome Powell, durante o simpósio econômico anual de Jackson Hole.

Em seu discurso, Powell reconheceu o dilema desafiador de política monetária hoje devido aos riscos de alta da inflação e os riscos de queda para o emprego.

Apesar de admitir pressões inflacionárias, Powell pontuou que é razoável concluir que os efeitos das tarifas devem se provar temporários e ressaltou que o atual nível de juros já é restritivo, o que abre espaço para cortes graduais de taxas.

Por isso, o discurso foi lido pelo mercado como dovish (brando), levando a uma forte reação dos ativos de risco em todo o mundo e impulsionando as expectativas de início do ciclo de afrouxamento monetário em setembro com um corte de 25 pontos-base no Fed Funds.

- [Onde investir com a Selic no patamar atual?] Analista libera os títulos de renda fixa mais atrativos para o momento em relatório gratuito; clique aqui para acessar.

IPCA-15 de agosto

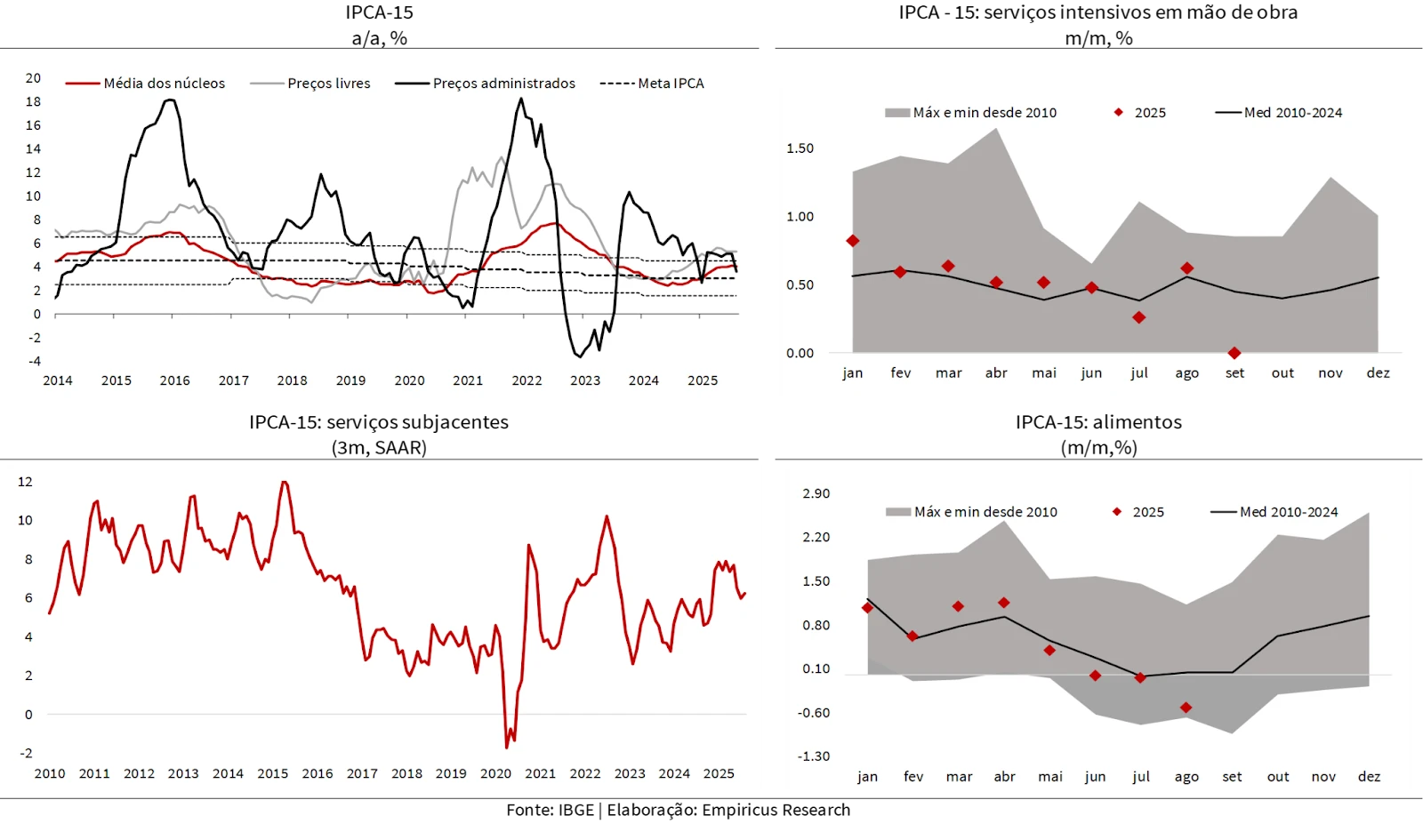

No Brasil, o IPCA-15 de agosto divulgado nesta manhã (26) ficou em -0,14% m/m, acima da expectativa do mercado, que apontava para uma queda de -0,20%. Em 12 meses, a inflação acumulada veio em 4,95% ao ano, acima da estimativa de 4,89% dos economistas de mercado.

Os preços de alimentos continuam com forte queda, em linha com as coletas de atacado. No grupo de duráveis, veículos novos mostraram a maior queda no período, seguido de aparelho telefônico.

Os preços administrados tiveram forte deflação devido ao bônus de Itaipu, que derrubou o preço de energia elétrica e pela gasolina, que continua contribuindo para a queda do indicador desde abril.

Já no grupo de serviços, tivemos surpresas de alta. As passagens aéreas ficaram próximas da estabilidade, enquanto a maioria dos economistas previam uma queda mais pronunciada. O núcleo de serviços e os serviços intensivos em mão de obra também ficaram mais pressionados do que o esperado.

Na média móvel de três meses dessazonalizada e anualizada, os serviços intensivos em mão de obra interromperam a sequência de queda, superando novamente o patamar de 6%.

De maneira geral, o qualitativo do resultado do IPCA-15 foi pior do que o esperado devido a reaceleração das medidas de núcleo. Contudo, mantida a tendência de queda do indicador, continuamos esperando o início do ciclo de corte de juros ainda neste ano.

Por isso, permanecemos otimistas com os prefixados de curto prazo.

Cardápio da semana

| Características da LCA prefixada do Banco ABC do Brasil | |

| Classificação de risco da instituição | Fitch: AAA (bra) |

| Público-alvo | Investidores em geral |

| Onde encontrar | Banco ABC Brasil |

| Aplicação mínima | R$ 1 mil |

| Aplicação máxima | – |

| Liquidação | No vencimento |

| Vencimento (prazo) | 08/09/2026 (377 dias corridos) |

| Rentabilidade líquida anual | 13,23% a.a. |

| Tributação | Isenta |

| Pagamento de juros | Não |

| Resgate | No vencimento |

| Garantias | Fundo Garantidor de Créditos (FGC) |

| Horário limite de aplicação | 17h |

| Características da LCA prefixada do BTG Pactual | |

| Classificação de risco da instituição | Fitch: AAA (bra) |

| Público-alvo | Investidores em geral |

| Onde encontrar | BTG Pactual |

| Aplicação mínima | R$ 1 mil |

| Aplicação máxima | – |

| Liquidação | D+0 |

| Vencimento (prazo) | 26/05/2026 (273 dias corridos) |

| Rentabilidade anual | 12,62% a.a. |

| Tributação | Isenta |

| Pagamento de juros | No vencimento |

| Resgate | No vencimento |

| Garantias | Fundo Garantidor de Créditos (FGC) |

| Horário limite de aplicação | 17h45 |

| Características da LCI prefixada do Banco Inter | |

| Classificação de risco da instituição | Fitch: AA+ (bra) |

| Público-alvo | Investidores em geral |

| Onde encontrar | Banco Inter |

| Aplicação mínima | R$ 50,00 |

| Aplicação máxima | – |

| Liquidação | D+0 |

| Vencimento (prazo) | 27/08/2026 (366 dias corridos) |

| Rentabilidade anual | até 13,08% a.a. |

| Tributação | Isenta |

| Pagamento de juros | No vencimento |

| Resgate | No vencimento |

| Garantias | Fundo Garantidor de Créditos (FGC) |

| Horário limite de aplicação | 21h55 |

As taxas e vencimentos do títulos indicados nas tabelas acima são referentes ao dia 26 de agosto de 2025 e, portanto, são válidos apenas para o dia de hoje (26) e podem mudar devido as oscilações de mercado.

Vale destacar que a série Super Renda Fixa tem como foco principal recomendar títulos de crédito privado com uma relação de risco e retorno atrativa, atendendo à demanda de assinantes que buscam retornos acima dos títulos públicos.

Para a sua reserva de emergência, aquele dinheiro que você pode precisar no curtíssimo prazo, recomendamos apenas o Tesouro Selic, disponível na plataforma do Tesouro Direto, ou fundos DI taxa zero.