Imagem: iStock/ Olena Koliesnik

Vieses comportamentais exercem papel central nas decisões de investimento. Entre eles, destaca-se o comportamento de manada (a tendência de seguir as ações de um grupo, muitas vezes sem avaliação crítica) e o viés de confirmação, que leva investidores a interpretar seletivamente novas informações de modo a reforçar crenças pré-existentes. Esses e outros desvios cognitivos contribuem para que os preços dos ativos se movam de forma persistente em uma mesma direção, favorecendo a formação e manutenção de tendências.

Como abordagem de investimento, o trend-following existe há pelo menos dois séculos. Já no início do século XIX, o economista David Ricardo defendia máximas como “corte suas perdas rapidamente” e “deixe seus lucros correrem”, princípios que se relacionam diretamente com trend-following. Também conhecida como time-series momentum, a estratégia parte da premissa de que ativos com desempenho recente positivo tendem a continuar subindo, enquanto aqueles com desempenho negativo tendem a continuar caindo. Em outras palavras, explora a autocorrelação dos retornos no tempo, buscando capturar movimentos persistentes de preço.

Com cerca de US$ 310 bilhões em ativos sob gestão, a indústria de Managed Futures é consolidada e amplamente dominada por trend-followers. Trata-se de uma estratégia reconhecida como elemento estrutural na construção de portfólios institucionais diversificados, assim como evidenciado pelo artigo “Building a Hedge Fund Allocation: Integrating Top-down and Bottom-up Perspectives”, publicado pelo Government of Singapore Investment Corporation (GIC) em colaboração com o JP Morgan.

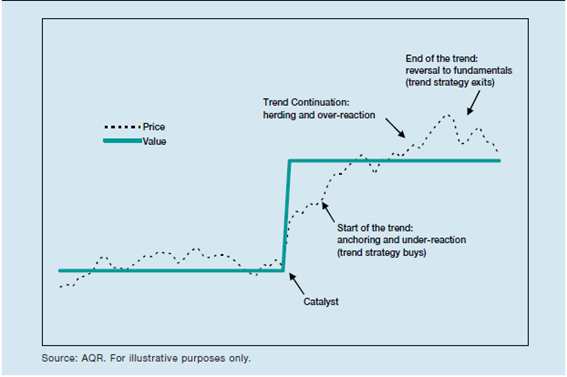

Tendências costumam surgir quando os preços demoram para incorporar novas informações relevantes, como a divulgação de resultados corporativos ou alterações no cenário macroeconômico, fenômeno amplificado pelos vieses comportamentais já mencionados. Essa sub-reação inicial cria espaço para um ajuste gradual, durante o qual o momentum se fortalece, alimentado tanto pelo comportamento de manada quanto por mecanismos de gestão de risco (como modelos baseados em VaR, que induzem compras adicionais em mercados em alta e vendas em mercados em queda). Em muitos casos há uma fase de sobre-reação tardia, até que níveis de preço percebidos como excessivos levem a uma reversão parcial do movimento. Em todo esse processo, a incerteza atua como catalisador central, pois prolonga a adaptação dos preços e sustenta a persistência das tendências.

Diferentemente dos mercados tradicionais, o universo de criptoativos carece de métricas amplamente aceitas para estimar o valor intrínseco dos ativos, o que torna os preços mais sensíveis a novas informações, sejam elas fatos concretos ou meras narrativas. Essa ausência de âncoras facilita oscilações mais amplas e persistentes, nas quais tendências se formam e se prolongam por períodos superiores aos observados em ativos tradicionais, criando ambiente extremamente propício para estratégias de trend-following.

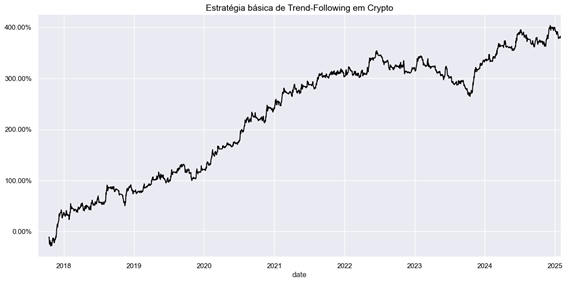

Um exemplo ilustrativo (e simples) mostra como o trend-following pode funcionar de forma eficaz no universo cripto. A estratégia seleciona os dez ativos mais líquidos negociados na Binance e fica comprada quando o ativo, nos últimos cinco dias, tiver registrado sua máxima de 20 dias; e vendida quando tiver registrado a mínima dos últimos 20 dias. Para controle de risco, é adotado um alvo de volatilidade constante de 50% ao ano. Ainda que extremamente simples, a estratégia apresentou um Sharpe ratio de 1, evidenciando que, em cripto, até implementações extremamente simples conseguem capturar tendências de forma rentável. A critério de comparação, estratégias de trend-following no mercado tradicional tem um Sharpe ratio esperado de aproximadamente 0.5.

Há diversas formas de aprimorar o perfil de risco-retorno dessa estratégia básica. Entre elas, substituir sinais binários por sinais contínuos, que capturam diferentes graus de convicção; diversificar horizontes temporais e metodologias de construção de sinais; incorporar a correlação entre ativos no processo de construção de portfólio; e definir um controle de alavancagem.

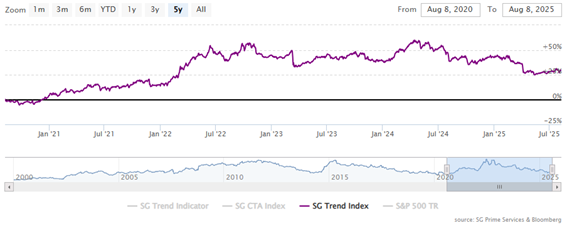

Quem acompanha a indústria de CTAs provavelmente percebeu a deterioração da performance nos últimos anos — evidenciada, por exemplo, pelo retorno acumulado dos últimos cinco anos do SG Trend Index, constituído pelos maiores trend-followers da indústria (imagem abaixo) — e pode se perguntar por que o mesmo não ocorreria ao aplicar trend-following no mercado de criptoativos. Não há consenso absoluto sobre as causas dessa underperformance, mas uma explicação recorrente é a redução acentuada da barreira de entrada: a estratégia tornou-se amplamente conhecida e implementada, a ponto de muitos a considerarem hoje mais próxima de um beta do que alpha. Inclusive, existem ETFs que implementam essa estratégia em mercados tradicionais.

Embora o mercado de criptomoedas apresente barreiras de entrada quase nulas, e ainda mais baixas do que em mercados tradicionais, ele se diferencia por carecer de parâmetros amplamente aceitos para determinar o valuation dos ativos. Sem essas âncoras, os preços exibem maior sensibilidade a novas informações, sejam elas factuais ou puramente narrativas. Essa característica não apenas favorece a formação de tendências, como frequentemente resulta em movimentos mais amplos e persistentes, criando um ambiente estruturalmente propício ao trend-following.

Variações semanais (04/08/25 a 11/08/25)

- ₿ Bitcoin (BTC): US$ 119.294 | Var. +4,45%

- ♦ Ethereum (ETH): US$ 4,250 | Var. +21,56%

- 🟠 Dominância Bitcoin: 60,48% | Var. -2,71%

- 🌐 Valor total do mercado cripto: US$ 3,93t | Var. +7,42%

- 💵 Valor de mercado de stablecoins: US$ 270,355b | Var. +0,89%

- 📊 Valor total travado (TVL) em DeFi: US$ 151,216b | Var.+11,11%

- * dados referentes ao fechamento em 11/08/25

Tópicos da semana

- Ordem de Trump permitirá ativos alternativos, como criptoativos, em planos 401(k): O presidente Trump assinará uma ordem executiva instruindo o Secretário do Trabalho a revisar a orientação fiduciária da ERISA, de modo que private equity, criptoativos, imóveis e outros ativos alternativos possam ser incluídos em planos 401(k) e outros planos de contribuição definida. A medida representa uma grande vitória para gestores de ativos alternativos, após orientações condicionais em 2020 e no governo Biden já terem permitido uma exposição limitada a mercados privados. Com US$ 8,7 trilhões em ativos de 401(k), BlackRock e Empower já estão preparando fundos que alocarão de 5% a 20% em investimentos privados.

- SEC aprova Liquid Staking e libera participação institucional: A SEC esclareceu que os receipt tokens de liquid staking não são considerados valores mobiliários quando as atividades subjacentes forem “ministeriais ou administrativas”, efetivamente dando sinal verde para plataformas de LST de protocolos. Isso abre espaço para estratégias institucionais que permitem obter rendimentos de staking entre 5% e 15% mantendo a liquidez.

Gráficos da semana

USDe supera a marca de U$ 10 bilhões em circulação

A stablecoin USDe, do protocolo Ethena, vem ganhando tração no mercado. Desde a mínima registrada em junho de 2025, o token ENA já acumula valorização superior a 200%.

A hegemonia do dólar está em risco?

Esse é o tema do novo episódio do Crypto Never Sleeps, com Theodoro Fleury. O episódio está disponível no Youtube do Market Makers e também no Spotify. Crypto Never Sleeps #16

Vale ressaltar que escrevo aqui no Radar Crypto representando o time da Empiricus Asset!

Saiba mais sobre nossos fundos de criptoativos:

Aviso obrigatório: Este conteúdo é apenas informativo e tem como objetivo compartilhar insights e análises sobre o mercado. Não constitui recomendação de investimento, e qualquer decisão financeira deve ser feita com base em sua própria análise e, preferencialmente, com o apoio de profissionais qualificados.