Imagem: iStock.com/hyejin kang

Começa hoje (16) a série de reuniões dos bancos centrais dos EUA e do Brasil para decidir os próximos passos dos juros, a serem publicados na Super Quarta.

Na Europa, o Banco Central Europeu manteve as taxas inalteradas em 2% a.a., como amplamente esperado. O comunicado foi bastante sucinto, mas trouxe revisões mais brandas (dovish). Para crescimento, houve ajuste para cima na estimativa de 2025 de 0,9% para 1,1% e para baixo de 2026 em 10 pontos base para 1%. Para 2027, a inflação foi revisada de 2% para 1,9%, indicando uma inflação de longo prazo abaixo da meta do Banco Central.

Na coletiva de imprensa, a Presidente do BCE, Christine Lagarde, reforçou a mensagem de que os juros permanecem em um patamar adequado e que os riscos para o crescimento econômico parecem mais balanceados.

Atualmente, o mercado atribui a maior probabilidade à estabilidade das taxas até o final do ano e cerca de 50% de chance de um corte de 25 pontos no final do primeiro trimestre de 2026.

- LEIA MAIS: Corte de juros? Veja o que esperar das decisões dos bancos centrais nos EUA, Brasil, Reino Unido e Japão

EUA: Mercado de trabalho e inflação apontam momento de corte de juros

Nos EUA, os dados de inflação e mercado de trabalho mais recentes apontam para direções opostas, exacerbando o dilema do Federal Reserve.

O CPI de agosto mostrou aceleração em relação a julho acima do esperado, com alta de 0,382% no mês e 2,916% em 12 meses. O núcleo do CPI, que exclui alimentos e energia, veio em linha com as estimativas e avançou 0,35% no mês, o maior patamar desde janeiro, fechando em 3,1% em doze meses.

O chamado super núcleo, que exclui também os dados de aluguéis, subiu 0,3% em agosto, desacelerando dos 0,48% em julho. Do lado mais otimista, houve uma queda de -0,1% nos serviços médicos, após uma sequência de leituras bastante altas nos dois meses anteriores. Por outro lado, o núcleo de bens subiu 0,3%, elevando a média móvel de três meses anualizada para 2,8%, mostrando o repasse dos efeitos das tarifas para os consumidores.

Ainda sobre a inflação nos EUA, o Índice de Preços ao Produtor (PPI) de agosto surpreendeu para baixo, registrando queda de 0,1% no mês, abaixo da expectativa de mercado (0,3%). O resultado também veio abaixo da leitura de julho, que foi revisada de 0,9% para 0,7%. O PPI núcleo, que exclui alimentos e energia, também recuou 0,1%, com o dado de julho revisado de 0,9% para 0,7%.

A queda no PPI indica, em alguma medida, a absorção de custos relacionados às tarifas pelos produtores, ou seja, compressão de margens das empresas.

Olhando para o mercado de trabalho, o dado de seguro-desemprego semanal divulgado semana passada apresentou um salto de 236mil para 263 mil, devido a um aumento de pedidos primordialmente no estado do Texas.

Considerando a sazonalidade do período, era esperada uma queda de cerca de 13 mil pedidos, porém, foi registrada uma alta de 7,9 mil pedidos, levando o indicador para o maior nível desde outubro de 2021.

O dado é referente à primeira semana de setembro, o que compreende o feriado de dia do trabalho (labor day), adicionando complexidade na leitura do indicador. Ainda assim, o mercado reagiu fortemente ao dado, se sobrepondo ao dado de inflação (CPI), com um rally das taxas futuras que levaram o Tesouro de 10 anos a serem negociados brevemente abaixo de 4%.

Para a decisão de política monetária de amanhã, é esperado que o Fed entregue um corte nas taxas em 25 pontos-base no Fed Funds, reduzindo os juros para o intervalor entre 4,25% e 4,00%.

São esperados, pelo menos, dois votos dissidentes, dos diretores Michelle Bowman e Christopher Waller, que devem advogar por um corte de 50. Também não será surpresa se Stephen Miran, o diretor indicado pelo Presidente Trump e confirmado pelo Senado hoje, seguir a linha mais branda (dovish).

O Federal Reserve também divulgará o Sumário de Projeções Econômicas nesta reunião. Não deve haver revisões importantes do cenário econômico projetado em junho. Sobre o mapa de pontos, que indica a projeção de corte de juros dos diretores, é provável que a mediana das respostas aponte para apenas mais um corte de juros neste ano, o que seria um cenário mais cauteloso do que o mercado precifica hoje.

- LEIA TAMBÉM: Analista recomenda 3 títulos de renda fixa que podem proteger a carteira e “surfar” o cenário atual; confira neste relatório gratuito.

Deflação em agosto no Brasil

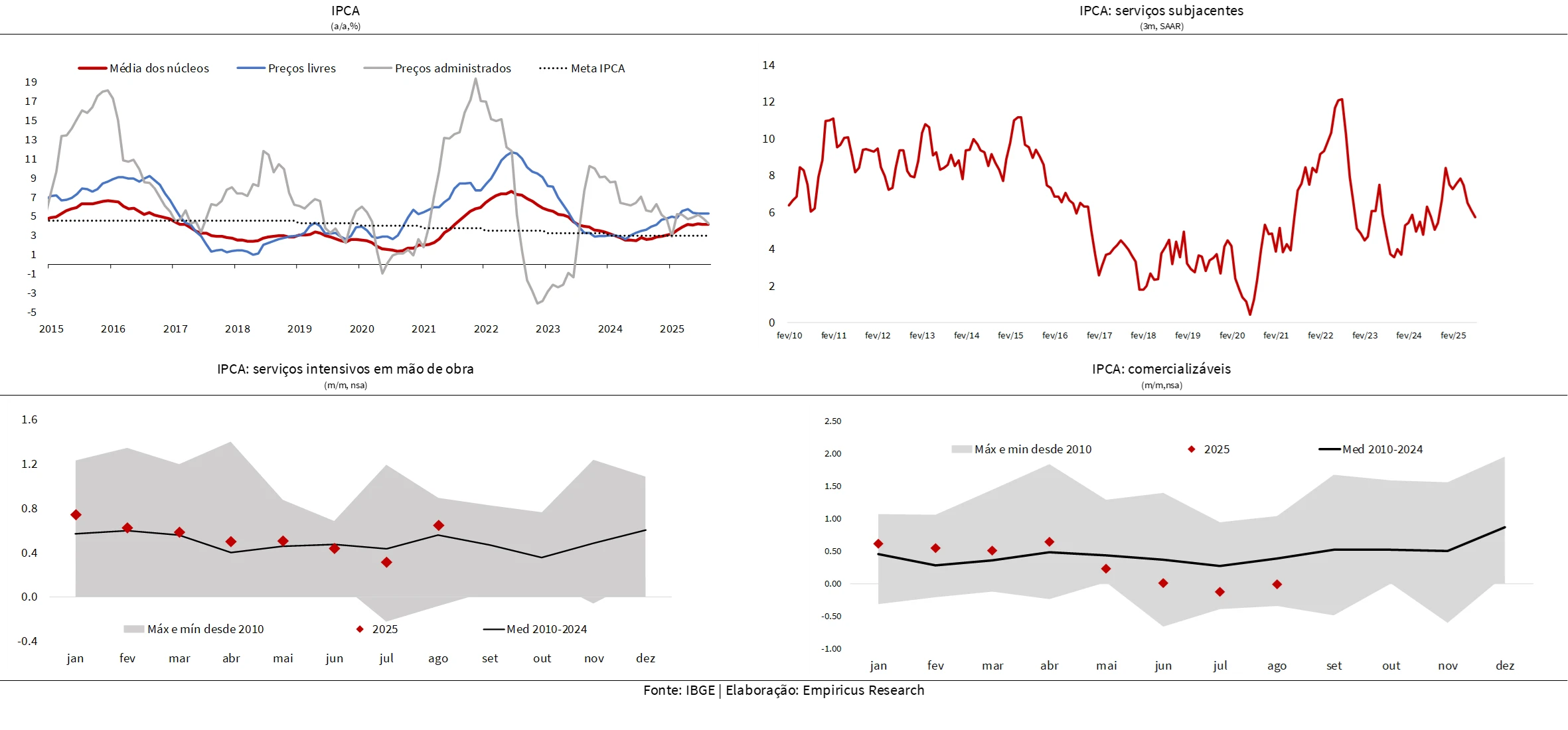

No Brasil, o IPCA de agosto mostrou deflação de 0,11% m/m, acima das expectativas de queda de 0,15%. Além do número cheio ter surpreendido para cima, o qualitativo do dado também decepcionou.

Do lado mais benigno, os preços de alimentos continuam recuando, com destaque para alimentos in natura como tomate, cebola, alface, batata e frutas. O café também contribuiu para a queda do indicador pelo segundo mês consecutivo, após uma série histórica de altas.

Os bens duráveis também tiveram mais um mês de deflação com queda principalmente dos preços de automóveis novos, televisor, refrigerador e aparelho telefônico.

Vale ainda destacar o grupo de administrados que derrubou o indicador de preços no mês primordialmente devido ao bônus de Itaipu que impactou os preços de energia elétrica no período.

Por outro lado, os serviços intensivos em mão de obra mostraram forte alta em agosto, acima da sazonalidade esperada. A média móvel de três meses dessazonalizada e anualizada superou o patamar de 6,4%.

Para política monetária brasileira, o resultado adiciona cautela ao cenário macroeconômico. Embora o afrouxamento monetário americano tenda a contribuir positivamente para a ancoragem das expectativas de inflação, principalmente pelo repasse da apreciação do câmbio nos itens comercializáveis da cesta de IPCA, o qualitativo do indicador ainda sugere a manutenção do tom mais duro (hawkish) nesta quarta-feira (17).

Olhando para frente, mantemos o nosso viés otimista com os prefixados de curto prazo.

- [Onde investir com a Selic no patamar atual?] Analista libera os títulos de renda fixa mais atrativos para o momento em relatório gratuito; clique aqui para acessar.

Cardápio da semana

| Características da LCA prefixada do Banco ABC do Brasil | |

| Classificação de risco da instituição | Fitch: AAA (bra) |

| Público-alvo | Investidores em geral |

| Onde encontrar | Banco ABC Brasil |

| Aplicação mínima | R$ 1 mil |

| Aplicação máxima | – |

| Liquidação | No vencimento |

| Vencimento (prazo) | 28/09/2026 (377 dias corridos) |

| Rentabilidade líquida anual | 13,20% a.a. |

| Tributação | Isenta |

| Pagamento de juros | Não |

| Resgate | No vencimento |

| Garantias | Fundo Garantidor de Créditos (FGC) |

| Horário limite de aplicação | 17h |

| Características da CDB prefixado do Banco Daycoval | |

| Classificação de risco da instituição | Fitch: AAA (bra) |

| Público-alvo | Investidores em geral |

| Onde encontrar | Banco Daycoval |

| Aplicação mínima | R$ 1 mil |

| Aplicação máxima | R$ 10 milhões |

| Liquidação | D+0 |

| Vencimento (prazo) | 17/09/2026 (366 dias corridos) |

| Rentabilidade anual | 14,65% a.a. |

| Tributação | 17,50% |

| Pagamento de juros | No vencimento |

| Resgate | No vencimento |

| Garantias | Fundo Garantidor de Créditos (FGC) |

| Horário limite de aplicação | 18h |

| Características da LCA prefixada do BTG Pactual | |

| Classificação de risco da instituição | Fitch: AAA (bra) |

| Público-alvo | Investidores em geral |

| Onde encontrar | BTG Pactual |

| Aplicação mínima | R$ 1 mil |

| Aplicação máxima | – |

| Liquidação | D+0 |

| Vencimento (prazo) | 17/09/2026 (366 dias corridos) |

| Rentabilidade anual | 12,63% a.a. |

| Tributação | Isenta |

| Pagamento de juros | No vencimento |

| Resgate | No vencimento |

| Garantias | Fundo Garantidor de Créditos (FGC) |

| Horário limite de aplicação | 17h45 |

As taxas e vencimentos do títulos indicados nas tabelas acima são referentes ao dia 16 de setembro de 2025 e, portanto, são válidos apenas para o dia de hoje (16) e podem mudar devido as oscilações de mercado.

Vale destacar que a série Super Renda Fixa tem como foco principal recomendar títulos de crédito privado com uma relação de risco e retorno atrativa, atendendo à demanda de assinantes que buscam retornos acima dos títulos públicos.

Para a sua reserva de emergência, aquele dinheiro que você pode precisar no curtíssimo prazo, recomendamos apenas o Tesouro Selic, disponível na plataforma do Tesouro Direto, ou fundos DI taxa zero.