Imagem: iStock.com/Max Zolotukhin

Nos EUA, a decisão de política monetária executada pelo Banco Central americano reduziu em 25 pontos-base (bps) para o intervalo de 3,75% e 3,50%, em linha com o consenso de mercado. Como esperado, a decisão foi dividida, com o diretor Stephen Miran — indicado pelo presidente Trump — votando por um corte mais agressivo, enquanto dois diretores votaram pela manutenção das taxas.

Ainda sobre o comunicado, o comitê anunciou a compra de U$ 40 bilhões de T-bills (títulos do governo de curto prazo) até meados de abril, uma reversão importante do fim do Quantitative Tightening (QT) anunciado na última reunião para uma política de manutenção de reservas técnicas.

É importante lembrar que o QT enxuga o balanço do banco central com venda de ativos. Dessa forma, a autoridade monetária reduz a liquidez dos mercados. Por outro lado, o que foi anunciado na semana passada, foi uma operação oposta ao QT. Embora a medida não seja de fato um programa de Quantitative Easing (o inverso do QT)- a medida injetará liquidez de volta nos mercados, o que adicionou um tom mais benigno à decisão, dada a magnitude das compras anunciadas.

Ademais, o Sumário de Projeções Econômicas também trouxe algumas poucas alterações no sentido levemente mais dovish. O crescimento do PIB foi revisado para cima, a taxa de desemprego e a inflação para baixo, sem alteração na mediana das estimativas de juros para frente. A combinação dessas variáveis indica um cenário pró risco.

Em sua fala, o Presidente Powell afirmou que o nível atual de juros está próximo ao neutro e, portanto, em um patamar confortável para esperar uma série de novos dados.

Em suma, a decisão indicou a interrupção do ciclo de afrouxamento monetário, confirmando a expectativa de mercado de apenas mais um corte de juros em 2026, com um cenário macroeconômico benigno de pano de fundo.

Ainda nos EUA, o payroll de novembro, principal indicador do mercado de trabalho e divulgado nesta manhã (16), registrou a abertura de 64 mil vagas, acima do esperado (50 mil), enquanto a taxa de desemprego subiu para 4,6%.

A leitura aponta para um quadro cada vez mais fraco do mercado de trabalho. Por isso, houve revisões para baixo nas leituras anteriores. Em agosto, o dado foi ajustado de -4 mil para -26 mil. Já em setembro, caiu de 119 mil para 108 mil.

- v[Onde investir com a Selic no patamar atual?] Analista libera os títulos de renda fixa mais atrativos para o momento em relatório gratuito; clique aqui para acessar.

Dados econômicos no Brasil: Selic, IPCA e IBC-Br

Já no Brasil, o Comitê de Política Monetária do Banco Central (Copom) optou por manter a Selic em 15% a.a., conforme amplamente esperado pelo mercado. Novamente, o comunicado trouxe poucas alterações, seguindo a postura conservadora que o comitê tem impresso desde a entrada do presidente Galípolo.

Entre os poucos destaques, houve uma menção à desaceleração do PIB do terceiro trimestre e um reconhecimento da continuação do arrefecimento do núcleo da inflação. Talvez mais importante, a revisão da projeção de inflação no horizonte relevante de política monetária de 3,3% para 3,2%, sugere que no próximo Relatório de Política Monetária (RPM) — que será divulgado nesta quinta-feira (18) — pode mostrar a inflação do terceiro trimestre de 2027 em 3,1%, virtualmente na meta.

Em suma, o Banco Central não deu nenhuma indicação forte sobre o início do ciclo de corte.

A ata divulgada nesta manhã seguiu a mesma linha do comunicado com tom conservador sem antecipar qualquer movimentação nas taxas.

Entre as principais alterações no documento em relação a ata anterior, o Comitê de política monetária (Copom) avaliou o cenário externo como menos incerto devido ao fim do shutdown nos EUA e a evolução nas negociações comerciais.

Sobre o cenário doméstico, o BC reforçou o entendimento do comunicado de que a atividade indica moderação e mostrou uma atenção redobrada com o mercado de trabalho, dado o nível de aperto e sinais ainda incipientes de desaquecimento.

Além disso, o Comitê deu mais detalhes sobre o estágio em que a política monetária se encontra, dividindo-o em três partes. No primeiro momento, a opção pela manutenção das taxas tinha como finalidade avaliar se o nível de juros era suficientemente restritivo. No segundo momento, confirmou-se que o patamar de aperto era adequado e no terceiro (atual), concluindo que a estratégia em curso é adequada.

Embora não haja uma indicação clara de início de um ciclo de corte, entendemos que a ata foi marginalmente mais dovish que o comunicado e que a probabilidade de redução de 25 pontos-base na Selic em janeiro se mantém acima de 50%, condicionada à continuação do arrefecimento da atividade e inflação até o final de janeiro.

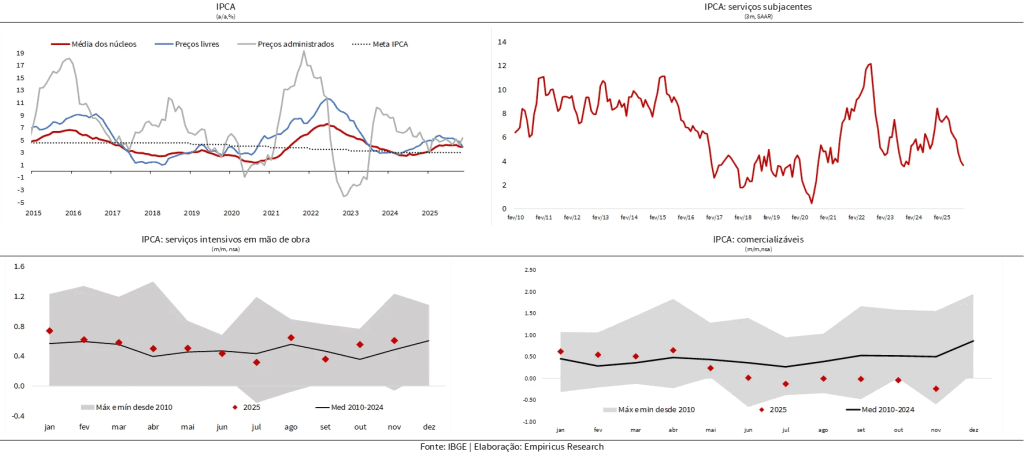

Sobre inflação, o IPCA de novembro divulgado na quarta-feira (10) veio levemente abaixo do esperado (0,18% versus 0,19% m/m). Na comparação anual, o índice arrefeceu de 4,68% para 4,46%.

Os bens não duráveis tiveram uma deflação mais acentuada com a continuação da queda dos preços de alimentos e com queda pronunciada do componente perfume. Na mesma linha, os bens duráveis também continuam em queda, com destaque para refrigerador, aparelho telefônico, televisor e carros usados.

O grupo de serviços também teve uma leitura benigna, embora o efeito da COP no Pará tenha sustentado os preços de passagens aéreas e hospedagem. Por fim, os serviços intensivos em mão de obra mostraram uma leitura menos benigna que em outubro e em patamares elevados, em linha com mercado de trabalho bastante apertado.

Sobre a desaceleração da atividade, o IBC-Br de outubro divulgado ontem (15) mostrou queda de -0,25% na comparação mensal, bem abaixo da expectativa de alta de 0,10% m/m. No anualizado, o dado fechou em 0,38%. A leitura de setembro foi revisada para cima, de 1,98% para 2,20%.

Na composição do dado, o agro foi a única contribuição positiva para o índice, o que reforça a leitura de desaceleração dos setores menos cíclicos da economia.

Em relação à estratégia de renda fixa para a pessoas física, mantemos nossa preferência por títulos indexados à inflação no meio da curva.

Cardápio da semana

| Características do CDB IPCA+ do Agibank | |

| Classificação de risco da instituição | Fitch: AA- (bra) |

| Público-alvo | Investidores em geral |

| Onde encontrar | BTG Pactual |

| Aplicação mínima | R$ 1 mil |

| Aplicação máxima | – |

| Liquidação | D+0 |

| Vencimento (prazo) | 16/12/2027 (730 dias corridos) |

| Rentabilidade anual | IPCA+ 9,00% a.a. |

| Tributação | 15% |

| Pagamento de juros | No vencimento |

| Resgate | No vencimento |

| Garantias | Fundo Garantidor de Créditos (FGC) |

| Horário limite de aplicação | 17h45 |

| Características do CDB IPCA+ do Paraná Banco | |

| Classificação de risco da instituição | Fitch: AAA (bra) |

| Público-alvo | Investidores em geral |

| Onde encontrar | Paraná Banco |

| Aplicação mínima | R$ 100,00 |

| Aplicação máxima | – |

| Liquidação | D+0 |

| Vencimento (prazo) | 07/12/2027 (721 dias corridos) |

| Rentabilidade anual | IPCA+ 8,22% a.a. |

| Tributação | 15% |

| Pagamento de juros | No vencimento |

| Resgate | No vencimento |

| Garantias | Fundo Garantidor de Créditos (FGC) |

| Horário limite de aplicação | 17h45 |

| Características do CDB IPCA+ do Banco Sofisa | |

| Classificação de risco da instituição | Fitch: AA- (bra) |

| Público-alvo | Investidores em geral |

| Onde encontrar | Banco Sofisa |

| Aplicação mínima | R$ 1,00 |

| Aplicação máxima | – |

| Liquidação | D+0 |

| Vencimento (prazo) | 12/12/2027 (726 dias corridos) |

| Rentabilidade anual | IPCA+ 8,20% a.a. |

| Tributação | 15,00% |

| Pagamento de juros | No vencimento |

| Resgate | No vencimento |

| Garantias | Fundo Garantidor de Créditos (FGC) |

| Horário limite de aplicação | 22h |

As taxas e vencimentos do títulos indicados nas tabelas acima são referentes ao dia 16 de dezembro de 2025 e, portanto, são válidos apenas para o dia de hoje (16) e podem mudar devido as oscilações de mercado.

Vale destacar que a série Super Renda Fixa tem como foco principal recomendar títulos de crédito privado com uma relação de risco e retorno atrativa, atendendo à demanda de assinantes que buscam retornos acima dos títulos públicos.

Para a sua reserva de emergência, aquele dinheiro que você pode precisar no curtíssimo prazo, recomendamos apenas o Tesouro Selic, disponível na plataforma do Tesouro Direto, ou fundos DI taxa zero.