Imagem: Divulgação/Riva

Entre as empresas que se destacaram nos últimos anos, a Direcional (DIRR3) certamente figura entre as primeiras que vêm à mente.

A combinação entre a excelência de execução do management e as recorrentes renovações dos programas habitacionais resultou em uma evolução significativa dos números da companhia — com o 2T25 sendo um exemplo emblemático.

Principais resultados da Direcional no 2T25

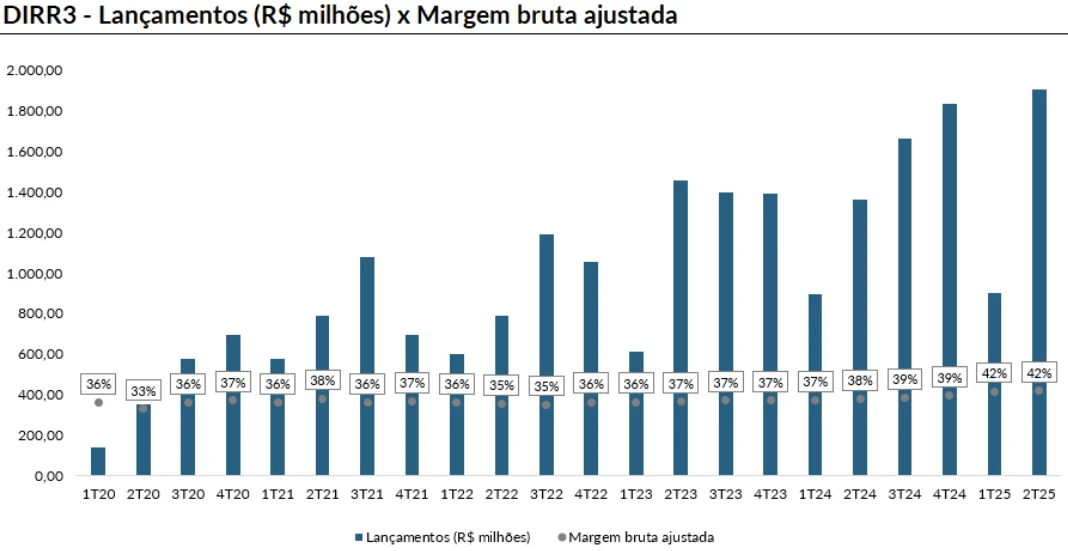

Os lançamentos cresceram 40% em relação ao 2T24, totalizando R$ 1,9 bilhão em VGV (R$ 1,4 bilhão na participação da companhia). As vendas líquidas atingiram R$ 1,7 bilhão (R$ 1,3 bilhão % Direcional), refletindo a boa absorção dos projetos, com VSO de 26% no trimestre — alta de 300 bps em relação ao 1T25. A marca Riva, voltada para o segmento econômico, manteve protagonismo, registrando VSO de 27%.

O desempenho robusto reflete não apenas a demanda resiliente por imóveis de baixa e média renda, mas também o modelo operacional da companhia — baseado em verticalização e processos construtivos padronizados, que reduzem custos e aceleram o ciclo de obras. Essa estratégia permite à Direcional competir em praças-chave com forte déficit habitacional e elevada formalização do emprego, fatores determinantes para o sucesso do programa Minha Casa Minha Vida (MCMV).

Atualmente, a companhia concentra sua atuação em Belo Horizonte (onde é líder), São Paulo e interior, Rio de Janeiro, Fortaleza, Distrito Federal (também liderança local), Manaus, além de ampliar presença em Recife e Salvador.

Em conversa com a gestão, fica claro que a liderança em praças estratégicas é um diferencial competitivo central para incorporadoras como a Direcional. A posição garante acesso privilegiado aos melhores terrenos, muitas vezes em condições mais atrativas que as disponíveis para concorrentes menores. Além disso, fortalece o poder de precificação e amplia a eficiência da rede de vendas, que se consolida com maior presença regional e reconhecimento da marca — acelerando a velocidade de absorção dos empreendimentos.

Esse conjunto de fatores cria um círculo virtuoso: a companhia lança e vende mais rápido, com preços melhores e custos controlados, o que reforça a rentabilidade e dificulta a entrada de novos competidores.

No 2T25, a margem bruta ajustada permaneceu em patamar elevado, alcançando 41,7% — avanço de 3,9 p.p. em relação ao mesmo período do ano anterior, favorecida pelo mix de projetos mais recentes. A margem REF também seguiu em expansão, chegando a 44,9%, o que sinaliza perspectivas positivas para os próximos exercícios.

Não podemos ignorar as recentes atualizações do programa Minha Casa Minha Vida (MCMV), que trouxeram impulso adicional para a performance operacional da companhia. A revisão dos tetos de preço e das faixas de renda possibilitou projetos mais robustos, enquanto a criação da Faixa 4 — destinada a famílias com renda bruta mensal de até R$ 12 mil — permitiu o enquadramento de cerca de 70% dos potenciais projetos da Riva no programa.

O ambiente competitivo também caminha para uma nova configuração. Incorporadoras menores vêm perdendo espaço, e boa parte dos entrantes mais recentes ainda não conseguiu replicar margens consistentes, diante da complexidade operacional e da necessidade de escala. Por outro lado, os grandes players já estabelecidos — MRV, Tenda e Cury — intensificaram suas atividades nas principais praças, elevando o nível de competição.

Em um eventual cenário de restrição de funding para o setor (que não consideramos no curto prazo), será interessante acompanhar a movimentação desse mercado.

- Oportunidades para investir na bolsa: Veja 10 ações recomendadas pela Empiricus Research para buscar ganhos investindo no Brasil.

O que esperar no curto prazo?

A estratégia da companhia permanece clara: acelerar a velocidade de vendas e devolver capital aos acionistas.

Enquanto o ritmo de vendas da Direcional se mantiver consistente, é razoável esperar a continuidade de lançamentos em níveis elevados nos próximos trimestres.

Para 2025, projetamos lançamentos totais de aproximadamente R$ 6,8 bilhões (+19,5% a/a), com potencial de upside caso a demanda siga aquecida. Para 2026, a expectativa é de crescimento mais moderado, em função de um cenário de menor visibilidade.

As margens devem permanecer em patamar elevado no curto prazo, com possibilidade de nova expansão no 3T25. Ainda assim, a gestão reconhece que, em bases sustentáveis de longo prazo, a tendência é de estabilização entre 35% e 36%.

Entre os principais desafios, seguem a pressão de custos com mão de obra e o aumento marginal da inadimplência em algumas praças.

A geração de caixa alcançou R$ 395 milhões no 2T25, impulsionada pela alienação parcial da Riva, o que levou a companhia a encerrar o trimestre com caixa líquido equivalente a 5,6% do patrimônio líquido. Para o segundo semestre, considerando a venda adicional de participação na Riva, a expectativa é de geração adicional entre R$ 400 milhões e R$ 450 milhões, com possibilidade de distribuir a maior parte em dividendos.

Em termos de alavancagem, o cenário permanece controlado, com Dívida Líquida sobre Patrimônio Líquido projetada entre 10% e 20%.

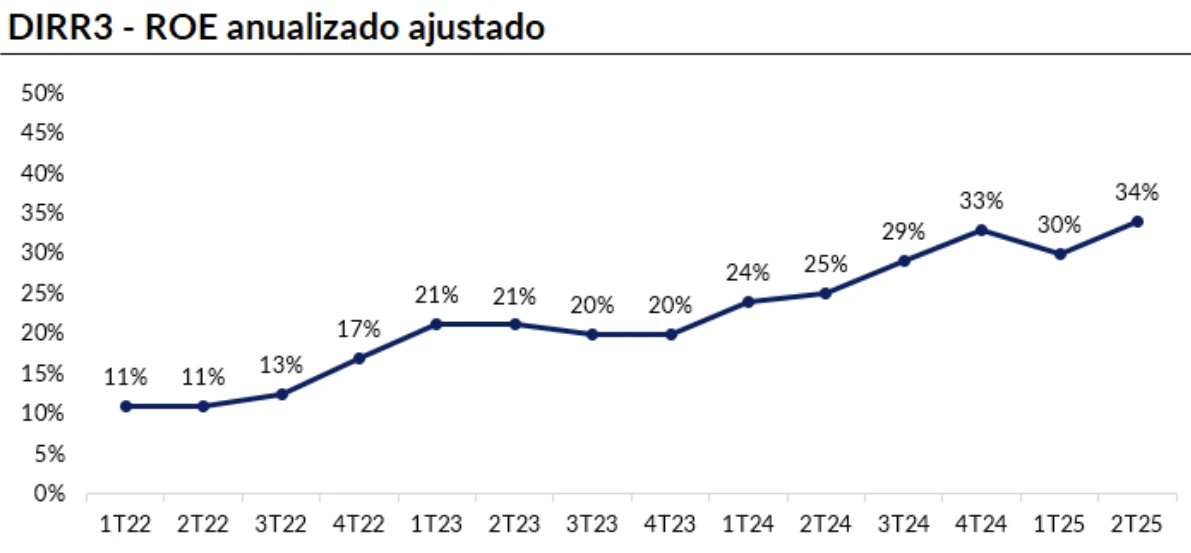

Nesse contexto, a solidez de caixa, combinada à eficiência do ciclo operacional, sustenta margens elevadas e garante retorno consistente sobre o capital investido. Com resultado financeiro favorável, o ROE anualizado ajustado atingiu 34% no 2T25 — o maior da história da companhia — e deve seguir em trajetória de crescimento.

Projeções e pontos de atratividade

Em nossas estimativas, o lucro líquido ajustado da Direcional deve superar a marca de R$ 1 bilhão em 2026, cerca de 6% acima das projeções atuais do consenso. Em nossa visão, esse descompasso sugere espaço para revisões de earnings pelo mercado.

Esse resultado implicaria em um múltiplo de Preço/Lucro de 7,6x para o próximo ano, ainda bem abaixo do patamar esperado para Cury (CURY3), de 8,9x.

No campo de dividendos da Direcional, considerando os proventos já anunciados, o dividend yield acumulado em 2025 está em torno de 7,5%. O sólido desempenho operacional e a venda de participação na Riva, porém, abrem espaço para distribuições adicionais, podendo encerrar o ano em 12,8%. Para 2026, projetamos dividend yield de 9,2%, patamar bastante atrativo.

Como opcionalidade, destacamos que as contratações da Faixa 4 ainda estão aquém das metas do governo. O período de adaptação das construtoras ao novo modelo é um dos fatores que explica esse movimento. Ainda assim, não seria surpresa a implementação de novos estímulos — como revisão de faixas de renda ou de tetos de preço — para acelerar a tração do segmento. Nesse cenário, a Direcional estaria particularmente bem posicionada para capturar valor adicional.

Mesmo após uma valorização de aproximadamente 80% no ano, as ações da Direcional (DIRR3) permanecem entre nossas recomendações.

- Por onde começar a investir? Veja 10 recomendações de ações brasileiras em diversas áreas da economia. Confira o relatório gratuito aqui.