Imagem: iStock.com/Rmcarvalho

Nos EUA, a leitura do CPI de maio trouxe uma surpresa positiva, com avanço de 0,08% m/m, abaixo das estimativas (0,2% m/m). A principal contribuição para essa desaceleração veio da queda nos preços de energia, gasolina, e de um recuo significativo em bens duráveis e serviços recreativos. No acumulado de 12 meses, o índice cheio acelerou de 2,3% a/a para 2,4% a/a.

Já o núcleo da inflação, que exclui alimentos e energia e é acompanhado mais de perto pelo Fed, também veio abaixo do esperado, com alta de 0,13% m/m, mostrando uma desaceleração mais expressiva. Em termos anuais, o core CPI manteve-se estável em 2,8% a/a. A composição do núcleo mostrou quedas relevantes em itens como passagens aéreas, veículos novos e usados e vestuário, evidenciando o efeito inflacionário ainda limitado do conjunto de tarifas imposto pelo governo Trump. Lembrando que, no primeiro mandato da atual administração, o pico do efeito das tarifas foi atingido entre dois e quatro meses da sua imposição.

Tarifas, emprego e crescimento econômico dos EUA

Sobre a transitoriedade (ou não) do choque inflacionário proveniente das tarifas, existem dois pontos importantes a serem considerados: o nível elevado da expectativa de inflação futura e o possível enfraquecimento do mercado de trabalho.

Sobre o mercado de trabalho, um indicador antecedente importante é a taxa de demissões voluntárias, que tem se afastado do seu pico pós-pandêmico. Dadas as incertezas no âmbito inflacionário e a incipiente desaceleração do mercado de trabalho americano, a composição do cenário macroeconômico hoje sugere fortemente que o Federal Reserve deve manter as taxas inalteradas na reunião de amanhã (18).

Sobre o Sumário de Projeções Econômicas que será atualizado nesta reunião, são esperadas revisões para cima das projeções de inflação e para baixo de crescimento do PIB para 2025. Nesse cenário, também deve haver uma redução da expectativa de corte de juros neste ano de dois para apenas um, contrariando o que o mercado precifica hoje.

- LEIA TAMBÉM: Analista recomenda 3 títulos de renda fixa que podem proteger a carteira e “surfar” o cenário atual; confira neste relatório gratuito.

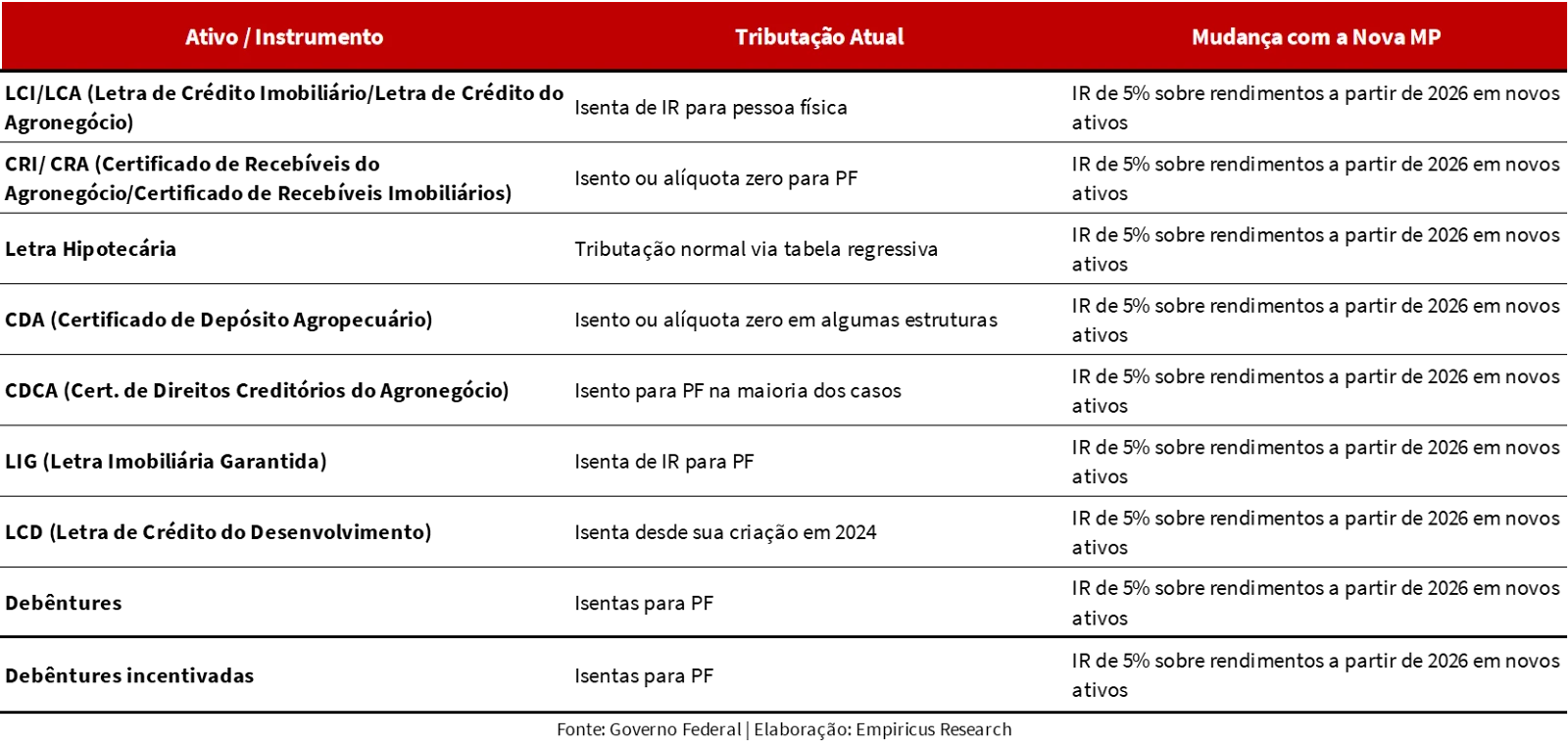

MP para fim da isenção dos títulos de renda fixa ainda está em trâmite

No Brasil, o Governo publicou, oficialmente, na quarta-feira (11) a Medida Provisória 1.303/2025, propondo o fim da isenção de imposto de renda para diversos títulos de renda fixa, como LCI, LCA, CRI, CRA e debêntures incentivadas, com a introdução de uma alíquota uniforme de 5% a partir de 2026. Na tabela abaixo, é possível ver as principais mudanças propostas pelo decreto.

Se aprovadas, as mudanças devem causar uma aceleração nas emissões de LCI e LCA nos próximos dias, à medida que emissores e investidores tentam aproveitar a janela final de isenção antes da vigência da nova regra. Contudo, o caminho de aprovação deve ser muito árduo, para dizer o mínimo.

Ontem (16), a Câmara dos Deputados aprovou o projeto que derruba o decreto do governo (apresentado na última quarta-feira) sobre aumento de IOF. O regime de urgência aprovado permite que o projeto seja analisado diretamente em plenário, acelerando assim a tramitação da proposta.

Embora ainda seja necessária a aprovação do Senado para que o decreto do governo seja derrubado, os últimos desdobramentos políticos mostram consecutivas derrotas do governo junto ao Legislativo.

Ainda no cenário doméstico, as vendas do varejo restrito de abril ficaram ligeiramente acima do esperado, com queda de -0,4% m/m versus -0,5% esperado. O resultado indicou uma expansão de 6,6% na média trimestral dessazonalizada e anualizada, em linha com o mês anterior.

Ainda sobre atividade, a Pesquisa Mensal de Serviços (PMS) de abril veio em linha com as projeções dos economistas (0,2% m/m). Ponderado pelo PIB, o resultado acelerou de 0% para 0,5% na comparação com o primeiro trimestre deste ano, com os serviços às famílias entregando um carrego positivo para o período.

Por fim, o índice de atividade econômica IBC-Br divulgado ontem (16) subiu 0,16% m/m em abril, superando as expectativas do mercado (0,10% m/m). Na comparação anual, o IBC-Br avançou 2,46%, levemente acima da estimativa de 2,35%, com o dado de março revisado de 3,49% para 3,59%. O resultado aponta para uma desaceleração (já esperada) no segundo trimestre, embora mais lenta do que o estimado no início do ano.

- Como investir para buscar dividendos? Analista recomenda 5 ações que pagam bons proventos; confira o relatório gratuito aqui.

Mercado está dividido sobre patamar da Selic

Em relação à política monetária, amanhã (18), o Copom decide sobre o patamar da taxa Selic. O mercado está dividido entre a manutenção em 14,75% ao ano ou uma alta de 0,25 ponto percentual. Esse acréscimo marginal de 25 pontos base não é suficiente para mudar drasticamente o cenário macroeconômico, porém, sinaliza diligência em meio à desancoragem das expectativas de inflação.

Embora o Banco Central tenha primado por maior flexibilidade, evitando entregar guidance (faixa de projeção esperada) sobre decisões futuras, entendemos que será necessário “fechar a porta” para novas altas para evitar que o mercado continue precificando a continuação do ciclo de aperto monetário. Há uma janela propícia para o fim do ciclo de alta de juros hoje.

Neste momento, seguimos gostando dos títulos prefixados de curto prazo.

Cardápio da semana

| Características da LCA prefixada do BTG Pactual | |

| Classificação de risco da instituição | Fitch: AAA (bra) |

| Público-alvo | Investidores em geral |

| Onde encontrar | BTG Pactual |

| Aplicação mínima | R$ 1 mil |

| Aplicação máxima | – |

| Liquidação | D+0 |

| Vencimento (prazo) | 18/06/2026 (365 dias corridos) |

| Rentabilidade anual | 12,34% a.a. |

| Tributação | Isenta |

| Pagamento de juros | Pagamento de juros mensais |

| Resgate | No vencimento |

| Garantias | Fundo Garantidor de Créditos (FGC) |

| Horário limite de aplicação | 17h45 |

| Características do CDB prefixado do Banco Daycoval | |

| Classificação de risco da instituição | Fitch: AAA (bra) |

| Público-alvo | Investidores em geral |

| Onde encontrar | Banco Daycoval |

| Aplicação mínima | R$ 1 mil |

| Aplicação máxima | R$ 2 milhões |

| Liquidação | D+0 |

| Vencimento (prazo) | 18/06/2027 (731 dias corridos) |

| Rentabilidade anual | 14,00% a.a. |

| Tributação | 15,00% |

| Pagamento de juros | No vencimento |

| Resgate | No vencimento |

| Garantias | Fundo Garantidor de Créditos (FGC) |

| Horário limite de aplicação | 18h |

| Características da LCI prefixada do Banco Inter | |

| Classificação de risco da instituição | Fitch: AA+ (bra) |

| Público-alvo | Investidores em geral |

| Onde encontrar | Banco Inter |

| Aplicação mínima | R$ 50,00 |

| Aplicação máxima | – |

| Liquidação | D+0 |

| Vencimento (prazo) | 18/06/2026 (360 dias corridos) |

| Rentabilidade anual | até 12,98% a.a. |

| Tributação | Isenta |

| Pagamento de juros | No vencimento |

| Resgate | No vencimento |

| Garantias | Fundo Garantidor de Créditos (FGC) |

| Horário limite de aplicação | 21h55 |

As taxas e vencimentos do títulos indicados nas tabelas acima são referentes ao dia 17 de junho de 2025 e, portanto, são válidos apenas para o dia de hoje (17) e podem mudar devido as oscilações de mercado.

Vale destacar que a série Super Renda Fixa tem como foco principal recomendar títulos de crédito privado com uma relação de risco e retorno atrativa, atendendo à demanda de assinantes que buscam retornos acima dos títulos públicos.

Para a sua reserva de emergência, aquele dinheiro que você pode precisar no curtíssimo prazo, recomendamos apenas o Tesouro Selic, disponível na plataforma do Tesouro Direto, ou fundos DI taxa zero.