Ponto de entrada em FIIs extremamente baratos: “Descontos se aproximam aos da crise de 2015, mas cenário agora é melhor”, diz Felipe Miranda

O CIO e estrategista-chefe da Empiricus diz que o segmento de fundos imobiliários está negociando a preços muito baixos, chegando a apenas 80% do valor patrimonial, o que não condiz com a realidade – as oportunidades estão aí e vale picking de FIIs

Está aberta uma janela para os investidores como você aproveitarem as barganhas em fundos imobiliários (FIIs) na Bolsa. O setor está negociando a níveis de preços semelhantes aos registrados em grandes crises, o que não condiz com a realidade, avalia Felipe Miranda, CIO e estrategista-chefe da Empiricus.

Ele vê uma oportunidade estrutural no mercado de FIIs de tijolos, aqueles que possuem imóveis físicos nas suas carteiras.

Então, vale a pena fazer agora o picking de FIIs – escolher ativos de qualidade extremamente baratos, para buscar ganhos no médio e longo prazo.

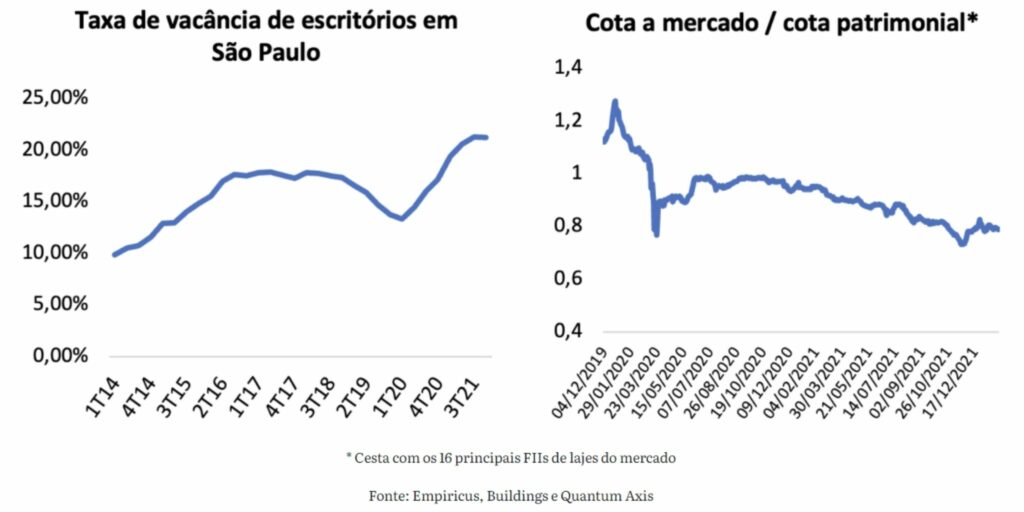

“De forma geral, em tempos ‘normais’, os fundos imobiliários negociam perto do valor patrimonial. Em períodos de euforia, com prêmios de 20% sobre o valor patrimonial. Já em crises, quando falam que ‘o mundo acabou’, negociam a apenas 80% do valor patrimonial, e agora a gente está justamente nesse patamar de preços, que é semelhante ao da crise de 2015, na era Dilma, sendo que o cenário agora é muito melhor”, comentou Felipe em sua live semanal no Instagram (ofelipe_miranda).

Vale destacar que, em 2015, o país mergulhava em recessão – naquele ano o PIB recuou 3,5%. E a dinâmica de descontos nos imóveis atualmente se aproxima justamente da época pré-impeachment de Dilma Rousseff.

“Por isso, vejo um momento interessante para fundos imobiliários. Só ao retornar ao valor patrimonial, podemos falar em cerca de 20% de alta, além de um carrego de 6% a 8% de dividendos por ano”, ressaltou sobre a possibilidade de lucros.

Por conta desse cenário de subapreçamento expressivo no setor de FIIs e das oportunidades, Felipe preparou um relatório especial em sua série Palavra do Estrategista nesta semana.

Eu aproveito para compartilhar aqui com você os principais pontos sobre o que está acontecendo em cada um dos setores da indústria de FIIs – lajes corporativas, logística, shopping centers e crédito imobiliário (fundos de papel).

FIIs de lajes corporativas

Nos últimos dois anos, o cenário se alterou no segmento de lajes corporativas e escritórios por conta da pandemia, que levou a intensificação do home office e até a própria crise financeira de diversas empresas.

Somado a isso, a elevação do estoque da área bruta locável (ABL) – imóveis que estavam em construção nos anos anteriores e ficaram prontos bem na fase de menor demanda – e a alta dos juros, fizeram com que a vacância atingisse níveis recordes, salvo raras exceções.

Assim, conforme o relatório do Felipe, o nível de desconto em relação ao valor patrimonial dos fundos imobiliários de lajes corporativas se encontra na casa dos 20%.

No entanto, já tem um ponto importante de ajuste entre a oferta e demanda ao se observar um dos principais mercados, que é a cidade de São Paulo. A projeção de empreendimentos novos em construção com previsão de entrega para 2022 é de 150 mil metros quadrados, o segundo menor estoque novo dos últimos 12 anos, representando somente 1,29% da ABL total da capital paulista.

Felipe Miranda não vê esse movimento como oportunidade para aumento dos aluguéis em um primeiro momento, mas sim, para uma redução da vacância, o que tende a levar a uma melhora operacional dos FIIs listados.

Conforme o analista, imóveis bem localizados e estruturados da cidade de São Paulo, como na Avenida Paulista e no bairro do Itaim Bibi tendem a largar na frente nesse cenário.

Galpões logísticos

Aqui o contexto é diferente. O segmento de galpões logísticos se mostrou resiliente na fase mais crítica da pandemia, teve ascensão forte, trajetória que deve prosseguir em 2022.

Grande parte desse crescimento se deve à penetração do e-commerce no país. Conforme Felipe, hoje, há baixa oferta de galpões vagos de qualidade e bem localizados.

No entanto, ao longo do ano, há uma perspectiva de entrega de pouco mais de 3 milhões de metros quadrados no país ou 11,5% da área total existente.

Apesar do risco de uma possível elevação de vacância ao longo de 2023, Felipe continua enxergando atratividade nesse segmento de FIIs, por conta do nível atual de preços e o contexto operacional favorável de médio prazo.

Shopping Centers

Para Felipe, os FIIs de shoppings oferecem descontos significativos em suas cotas desde o início da pandemia. Por conta da restrição no horário de funcionamento e circulação nos estabelecimentos, vários fundos foram obrigados a trabalhar com descontos nos aluguéis e enfrentaram aumento da inadimplência e da vacância.

Apesar de existirem muitas oportunidades em FIIs devido ao patamar de desconto em relação ao valor patrimonial – em torno de 20% para alguns fundos, o contexto macroeconômico tem um risco adicional para os shoppings que é a perda de poder de compra da população – a inflação elevada.

Em se tratando de shopping centers, o analista é mais favorável a uma exposição via ações. Há cases de companhias listadas na B3 de altíssima qualidade e gestões historicamente mais profissionais do que as de muitos FIIs desse segmento.

Recebíveis imobiliários

O segmento de FIIs de crédito imobiliário se destacou em rentabilidade na indústria em 2021.

Recentemente, o contexto macro aumentou a atratividade dos fundos de papel, visto que possuem na carteira títulos como certificados de recebíveis imobiliários (CRIs) atrelados ao IPCA, índice oficial de inflação, bem como há parcela de retornos indexadas ao CDI – e a Selic está em trajetória de alta.

“São uma posição estratégica para o momento atual. A geração de renda desses fundos tende a continuar em patamares elevados no curto prazo, com yields de dois dígitos”, destaca o analista.

Mas ele alertou que, apesar de possuírem CRIs nos portfólios, os fundos de papel são renda variável, negociados em Bolsa, e disse também não se pode desconsiderar o arrefecimento da inflação no médio prazo diante dos esforços do Banco Central para controlá-la.

Recomendações

Nesse relatório, Felipe Miranda recomendou fundos imobiliários que ele considera promissores nos segmentos de lajes corporativas, galpões logísticos e crédito imobiliário.

Por isso, te convido a conhecer a série Palavra do Estrategista. Você pode acessá-la por sete dias gratuitamente.

E se você gostar e prosseguir com a assinatura, ainda ganha um cashback de R$ 120 na Vitreo para investir como quiser.