De volta aos shoppings e escritórios: o que está por trás do excelente resultado da Syn (SYNE3), que teve salto de 18.882% no lucro no 4T21

A Syn (SYNE3) é uma microcap que está entre as líderes no segmento de propriedades comerciais. Criada em 2007 a partir de um spin-off da Cyrela Brazil Realty, a companhia é reconhecida por sua longa experiência na modalidade e por seu comportamento pioneiro, e registrou lucro líquido de R$ 1,263 bilhão no quarto trimestre de […]

A Syn (SYNE3) é uma microcap que está entre as líderes no segmento de propriedades comerciais. Criada em 2007 a partir de um spin-off da Cyrela Brazil Realty, a companhia é reconhecida por sua longa experiência na modalidade e por seu comportamento pioneiro, e registrou lucro líquido de R$ 1,263 bilhão no quarto trimestre de 2021, crescimento de 18.882% em relação ao mesmo período de 2020.

Segundo a companhia, o resultado se deve ao crescimento expressivo da receita líquida no trimestre que, impulsionada pela venda de ativos, somou R$ 1,397 bilhão no 4T2, alta de 1.546% em relação ao mesmo período do ano anterior.

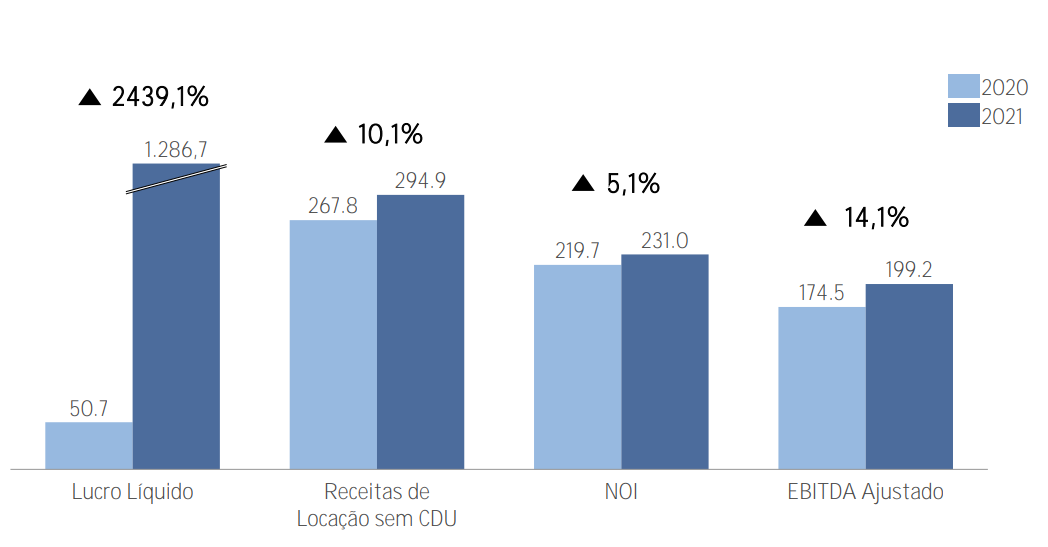

No consolidado de 2021, o resultado veio forte:

fonte: Syn

Para compreender o que levou a esses resultados, bem como as perspectivas futuras, Cristiane Fensterseifer e Reydson Matos, analistas da série Microcap Alert da Empiricus, recebem Thiago Muramatsu e Hector Carvalho Leitão, CEO e CFO da SYN Prop e Tech (SYNE3), respectivamente, para a live Cara a Cara.

Método “Syn” de agir: o que explica tamanho crescimento

De acordo com Thiago Muramatsu, CEO da Syn, a companhia tem uma correlação muito forte com a taxa de juros. “A propriedade de uma forma geral tem uma valorização grande quando a taxa de juros é baixa e o inverso também é verdade. É uma correlação alta porque, basicamente, o valor dessa propriedade é baseado no quanto ela consegue gerar de renda”.

Considerando a tendência de alta dos juros que assolou o Brasil em 2021, a companhia buscou identificar oportunidades. Dentre elas, Muramatsu constatou uma eficiência tributária que poderia haver, caso fosse feita a disposição de alguns ativos. “Enxergamos que conseguiríamos capturar um valor alto mesmo com os juros tendendo a continuar em um movimento de subida”. E esse pensamento realmente procedeu.

Ele explica, também, que o ano passado foi o período no qual foram feitas mais transações para a Syn. “Vendemos um portfólio de quase 50 mil metros quadrados de área por R$ 36 mil por metro quadrado. Basicamente, o valor dessa venda, na época que anunciamos, era um pouco maior que o market cap que tínhamos”, comentou.

A volta aos shoppings e escritórios: como o retorno do presencial influenciou o desempenho da Syn

Um ponto que foi destacado na discussão foi a transição do modelo 100% online para o híbrido. Muramatsu explica que, do começo de 2022 até o momento, está aquecida a demanda por estabelecimentos: “A retomada de preço e da demanda que temos visto nas propriedades refletem que as empresas continuam achando que o espaço físico é importante”, avalia.

Ele comenta, ainda, que a maioria das empresas tem adotado um sistema de trabalho híbrido, e que é muito improvável que o ritmo de trabalho totalmente online que predominou durante a pandemia volte a prevalecer. “Os preços que estão subindo agora na região da Faria Lima e JK são porque não tem vacância e porque as empresas sabem que se elas deixarem isso passar, elas vão se arrepender no futuro”, afirma Muramatsu.

Somado aos escritórios, vale destacar outro segmento que impulsionou o crescimento da Syn: os shoppings centers, que representam de 70% a 80% da receita. Hector Carvalho, CFO da empresa, afirma que, conforme diminuem as restrições relacionadas à pandemia, aumenta a demanda principalmente nos setores de lazer e alimentação. “O resultado financeiro já está superando 2019 desde o quarto trimestre do ano passado”, conta.

Ele explica que isso se deve a, entre outros fatores, a uma inadimplência muito menor. Isso porque os lojistas que tinham condições financeiras mais frágeis acabaram se retirando e foram substituídos ou por grandes redes ou por lojistas menores que conseguiram crescer ou manter seus negócios.

Além disso, um fator que também corroborou um melhor desempenho dos shoppings foi a reformulação dos custos, tornando-os mais eficientes. Houve uma série de reestruturações nos setores de segurança e limpeza, renegociação de contratos a longo prazo, economia de água, troca das lâmpadas normais por led, entre outras medidas.

Perspectivas para 2022: o que podemos esperar?

Em relação aos shoppings, principalmente, mas também aos estabelecimentos comerciais, as perspectivas são positivas. Carvalho reitera que a movimentação nos shoppings cresceu cerca de 13% em relação ao índice de 2019 e, a menos que haja alguma quebra de confiança ou volta das restrições pandêmicas, esse número tende a continuar crescendo.

“Nosso mercado passou por um momento de muita incerteza de como seria o futuro, seja ele do shopping, seja ele dos escritórios. Aos poucos, essa incerteza e insegurança vão se esvaindo”, conclui Muramatsu, alegando que enxerga na empresa uma grande oportunidade, referindo-se ao descolamento que existe entre o preço de sua ação – que está descontada, e o que está sendo visto na prática no dia a dia.

Assista ao vídeo completo: