“Podemos estar na última janela para aproveitar a alta das commodities”, afirma Felipe Miranda

CEO e estrategista-chefe da Empiricus detalha o cenário macro e explica por que é interessante ter algumas ações de produtoras de matérias-primas dentro de uma carteira diversificada

Reprodução: Shutterstock

O mês de abril, bem como o início de maio, se provaram muito mais difíceis do que a maioria dos investidores esperava. Em grande parte, os ativos brasileiros foram responsivos ao ambiente internacional, que não deu folga diante da influência de uma enorme quantidade de informações. Por aqui, também houve motivo para estresse doméstico, tanto político como monetário.

Para Felipe Miranda, o risco imposto pelos novos lockdowns na China sobre a oferta de suprimentos globais abre espaço para beneficiar commodities.

“No fim das contas, os nomes que se beneficiam desse contexto são aqueles dotados de características típicas de carteiras com foco em renda. Por isso, para aprimorar ainda mais a alocação, podemos estar na última janela deste ciclo para aproveitar a exuberante alta das commodities, que responde desta vez aos choques de oferta e demanda ao redor do mundo, e não à industrialização chinesa e à globalização, como vimos no começo dos anos 1990 e no início do século 21”, explica Felipe.

Conforme ele, a saída é procurar ações que geram caixa, pagam proventos e ainda surfam bem este momento, como é o caso de empresas robustas e ligadas a commodities, como Vale (VALE3) e Petrobras (PETR4).

As peças que constroem essa janela de oportunidade

Além da guerra na Ucrânia e do aperto monetário nos países desenvolvidos, a China tem apresentado novamente uma onda de casos de Covid-19, pior do que da primeira vez, em 2020. Agora mais de 400 milhões de pessoas em diversas cidades estão sob lockdown total ou parcial como parte da rígida política de “Covid zero” do Estado.

O governo de Xi Jinping já havia estabelecido uma meta de crescimento para 2022 de 5,5%, a menor em três décadas, e agora tem restringido regiões responsáveis por 40% do PIB anual do país – hoje, a segunda maior economia do mundo.

Pelo fato de os mercados ainda estarem muito focados no conflito do Leste Europeu e no aumento das taxas de juros em países desenvolvidos, Felipe acredita que o mundo possa estar subestimando o real impacto desse lockdown.

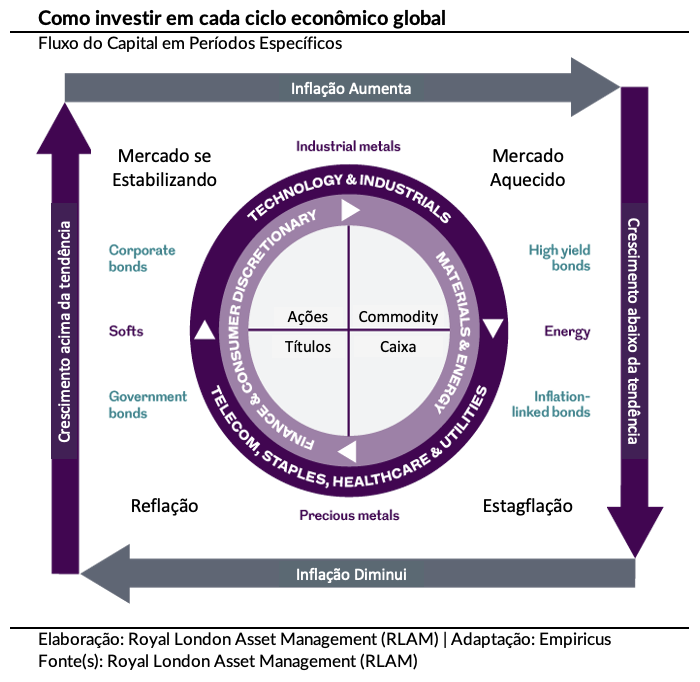

“Em nível internacional, as commodities e, consequentemente, o Brasil, são candidatos a serem afetados no curto prazo. A volatilidade por aqui acaba exacerbada pela pressão adicional dos preços e pela falta de sensibilidade para precificarmos de maneira correta as expectativas de inflação e a resposta da política monetária [como mostra o infográfico abaixo]”, complementa o analista.

Além disso, o especialista menciona a tensão fiscal no Brasil, agora rodeada por temáticas como reajuste salarial para servidores públicos federais, Projeto de Lei de Diretrizes Orçamentárias (PLDO) para 2023 e Auxílio Brasil, paralelamente às preocupações com as eleições e com o aperto monetário, que, em sua visão, pode levar a uma recessão no futuro, com tanta subida de juros.

“A hora de se posicionar é agora, antes que a onda passe”, reforça.