Estudos mostram que “empresas de donos” performam melhor no longo prazo

No mercado acionário local e global, as empresas que têm (ou tiveram até recentemente) acionistas fundadores de “referência”, apresentam melhores desempenhos ao longo do tempo. São companhias controladas por famílias criadoras dos negócios, passando de geração para geração. “Basicamente, elas se destacam no mercado por terem modelos de gestão que levam a uma solidez maior”, […]

No mercado acionário local e global, as empresas que têm (ou tiveram até recentemente) acionistas fundadores de “referência”, apresentam melhores desempenhos ao longo do tempo. São companhias controladas por famílias criadoras dos negócios, passando de geração para geração.

“Basicamente, elas se destacam no mercado por terem modelos de gestão que levam a uma solidez maior”, afirma Raphael Bueno, analista da série Vacas Leiteiras, da Empiricus.

Dentre as características consideradas diferenciais, Bueno cita a consistente geração de caixa como principal fonte de recursos para fazer frente ao crescimento orgânico das companhias (inovação, tecnologia, práticas e adaptações). “Além de essas empresas serem ótimas para quem busca boa distribuição de dividendos, raramente vemos emissões de ações [follow-on] que diluam significativamente a participação dos acionistas ‘referência’”.

E não para por aí.

Para chegar no patamar de uma empresa de valor, que se mantenha firme mesmo em momentos de tempestade, o analista conta que as dinastias de diferentes gerações (e sucessões) são experientes em evitar algumas armadilhas, como embarcar em modismos e/ou não resistir à pressão e tentações do mercado; alavancar excessivamente o balanço; ter sua gestão guiada pelos ciclos dos seus mercados; ser sensíveis à barreira do tempo.

“Companhias que construíram um histórico de sucesso durante anos ou décadas, por vezes, sobreviveram às crises econômicas ou sanitárias, choques de commodities, períodos inflacionários, tempos de volatilidade cambial e períodos eleitorais conturbados, além de, obviamente, comercializarem produtos ou serviços de tendência secular”, comenta o analista no relatório.

Quanto maior a solidez, melhor a performance

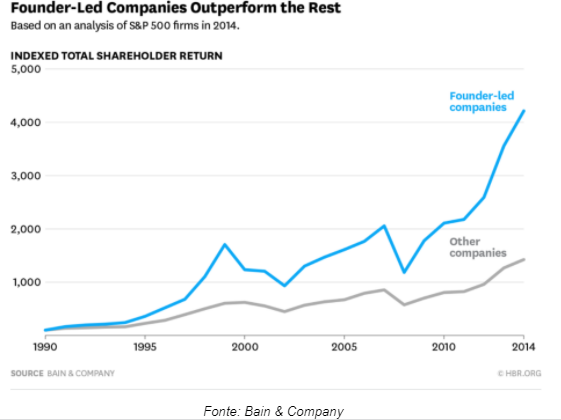

Todos esses pilares levam as ações de empresas de donos, segundo pesquisas apontam, a uma performance de longo prazo superior à do mercado como um todo e à de pares comparáveis da indústria de atuação. Um exemplo é este estudo recente realizado pela consultoria Bain & Company, que entrevistou executivos e analisou mais de 200 empresas presentes no S&P 500 (índice de ações dos EUA) e seu retorno em 25 anos.

O resultado da pesquisa aponta que companhias listadas que mantêm a “mentalidade” dos fundadores são 4 a 5 vezes mais propensas a estarem entre as ações com maior retorno, como demonstra o gráfico abaixo.

E com as empresas de dono do Ibovespa não é diferente.

O estudo com companhias brasileiras

A equipe da série Vacas Leiteiras fez um levantamento semelhante ao da Bain & Company, mas a respeito de empresas brasileiras.

“Basicamente, avaliamos a performance de longo prazo das ações de empresas privadas brasileiras listadas em Bolsa com acionistas de referência, considerando a valorização mais os proventos. Para isso, filtramos uma cesta de aproximadamente cem companhias e, dentre elas, selecionamos as principais empresas de dono cujo histórico é relevante, ordenando pela taxa de crescimento anual composta [CAGR]”, explica Bueno. E como algumas empresas não têm histórico de dez anos, foi ajustado o CAGR de acordo com o período em que as ações são negociadas, para ser uma comparação mais justa.

Depois de filtrar os ativos, chegou-se a um total de 53 ações de empresas de dono – as quais, segundo o estudo, teriam um retorno médio de 181,2% no prazo médio de 9,5 anos e um CAGR de 11,4%; contra uma performance do Ibovespa, em dez anos, de 60,8% e um CAGR de 4,9%.

Dentre as ações que compõem a carteira da série Vacas Leiteiras, com exceção de uma, todas superaram o principal índice de referência.

Seis ações do portfólio apresentaram um retorno médio da ordem de 205,4%, acima da média geral da amostra, para um CAGR de 12,24% (para conferir a carteira completa da série que garimpa as melhores pagadoras de dividendos e para acompanhar relatórios semanais sobre essas empresas, clique aqui).

“O que pudemos concluir com este estudo é que existe uma direção favorável às empresas que conservam os princípios dos fundadores”, comenta Bueno.

Mas o analista também faz um adendo: “Obviamente, isso não significa que as empresas de dono sejam invencíveis e blindadas do fracasso. Várias ficam pelo caminho, são compradas, ou a família fundadora abandona o barco por ‘N’ motivos. Fora as empresas que não conseguem se adaptar às mudanças do seu mercado de atuação, seja do ponto de vista tecnológico ou em relação aos hábitos dos consumidores”.