Renda fixa: confira o cardápio com os melhores investimentos da semana

Analistas Lais Costa e Diego Bleinroth indicam títulos de renda fixa atrelados à inflação e isentos de IR, como a recomendação de participação na oferta pública de CRA da Cocal

Na última quarta-feira (3), o Comitê de Política Monetária (Copom) definiu a taxa Selic em 13,75% ao ano. Os analistas da série da Empiricus Super Renda Fixa, Lais Costa e Diego Bleinroth, acreditam que esta pode ser a última alta do ciclo de aperto monetário.

“Nossa expectativa é de que o Banco Central deixe pouco espaço para altas adicionais neste ano”.

Enquanto isso, nos Estados Unidos, o FED divulgou no dia 27 mais uma elevação nas taxas de juros. Em linha com a expectativa do mercado, o aumento foi de 75 pontos-base.

Os analistas também comentaram a redução da transparência por parte do FED em relação aos próximos passos.

“Dessa forma, o mercado fica mais sensível aos dados de inflação e atividade divulgados no ínterim de cada reunião da autoridade monetária. Se no início do ano estava claro que seria necessário apertar fortemente as condições financeiras, o cenário agora parece menos óbvio. Pouco há a ganhar em se comprometer de antemão.”

Até o momento, o mercado precifica uma alta de mais 50 pontos-base para a próxima reunião, em 21 de setembro, elevando a banda superior do intervalo de juros para 3% ao ano.

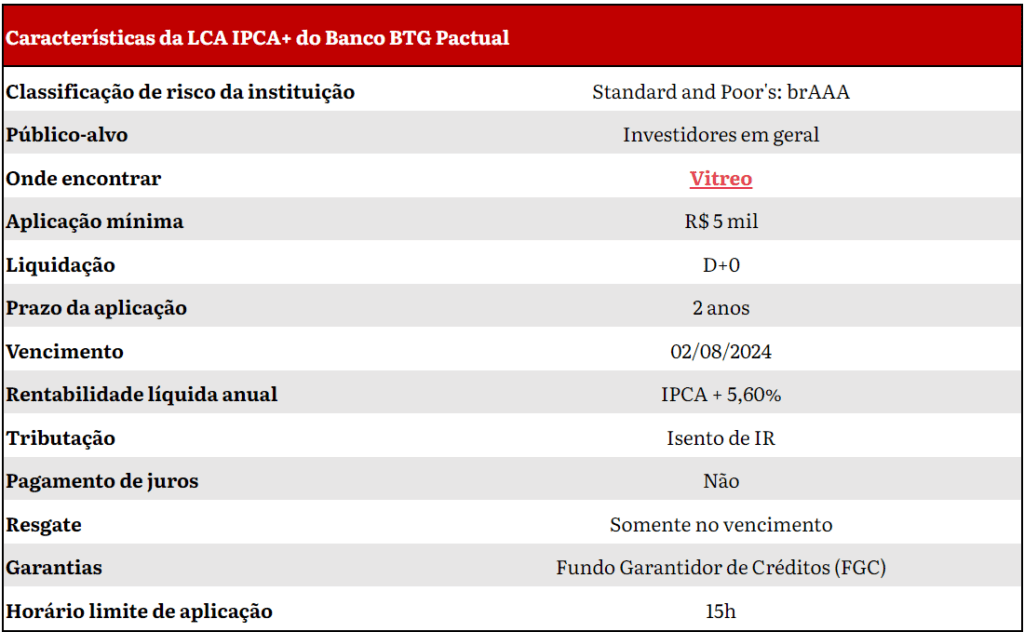

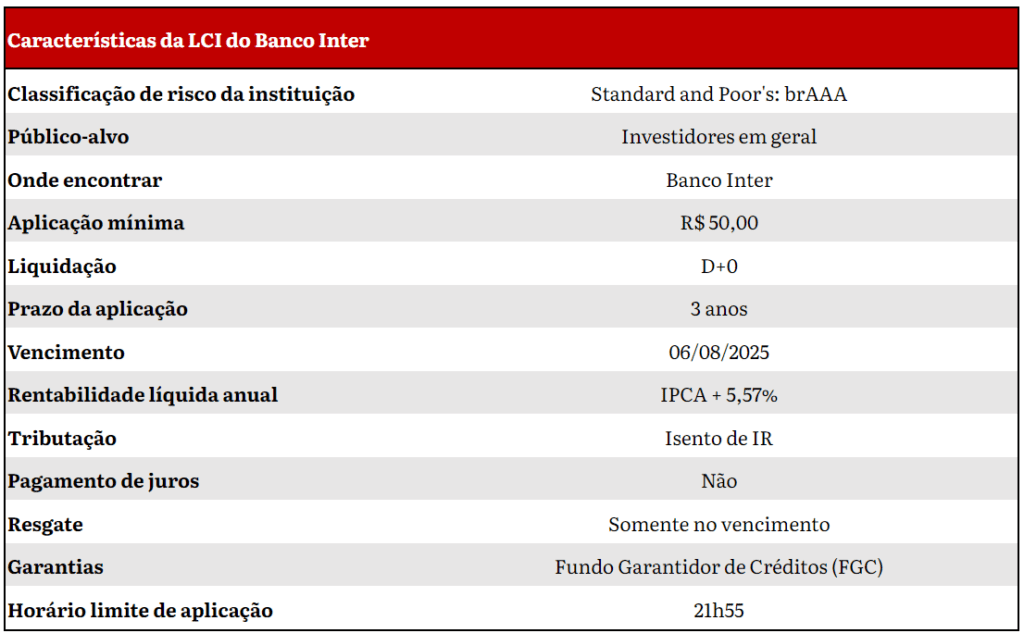

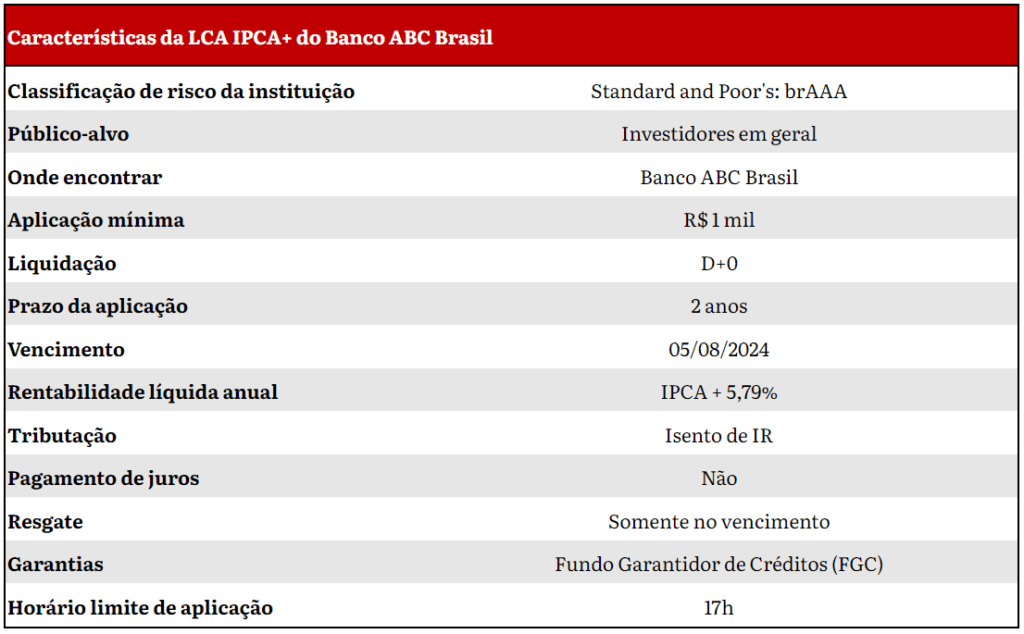

Confira as recomendações dos analistas para a semana, com títulos de renda fixa atrelados à inflação e isentos de IR:

O investimento na taxa líquida indicada no título de renda fixa do Banco BTG Pactual equivale a uma aplicação com taxa bruta aproximada de IPCA + 7,61% ao ano.

O investimento na taxa líquida indicada do título de renda fixa do Banco Inter equivale a uma aplicação com taxa bruta aproximada de IPCA + 7,57% ao ano.

O investimento na taxa líquida indicada do título de renda fixa do Banco ABC Brasil equivale a uma aplicação com taxa bruta aproximada de IPCA + 7,83% ao ano.

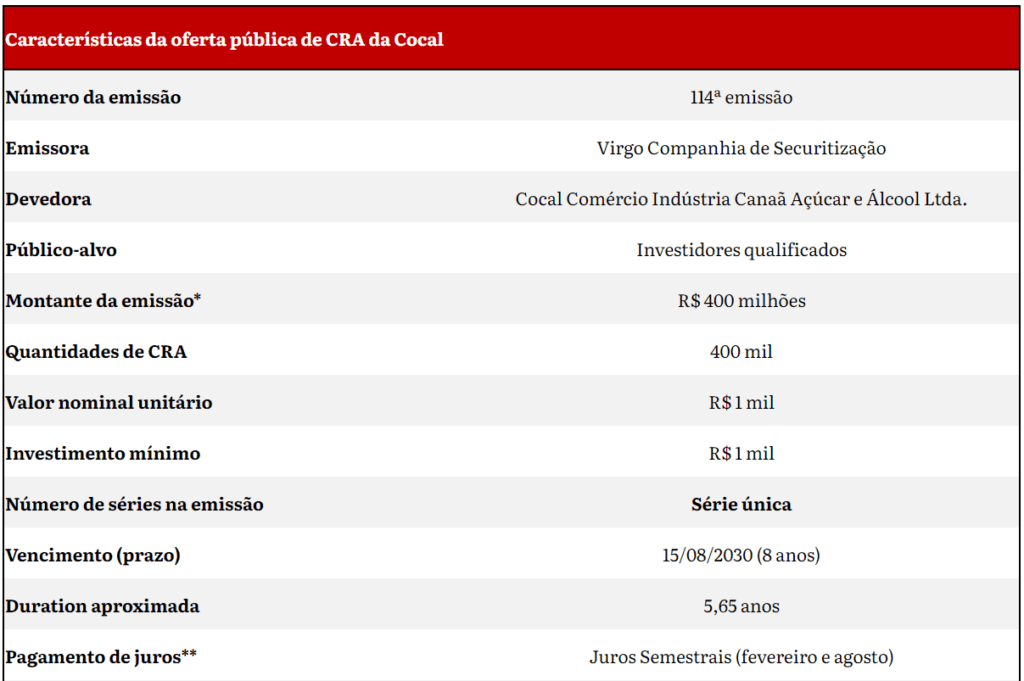

Renda Fixa: Oferta pública de CRA da Cocal

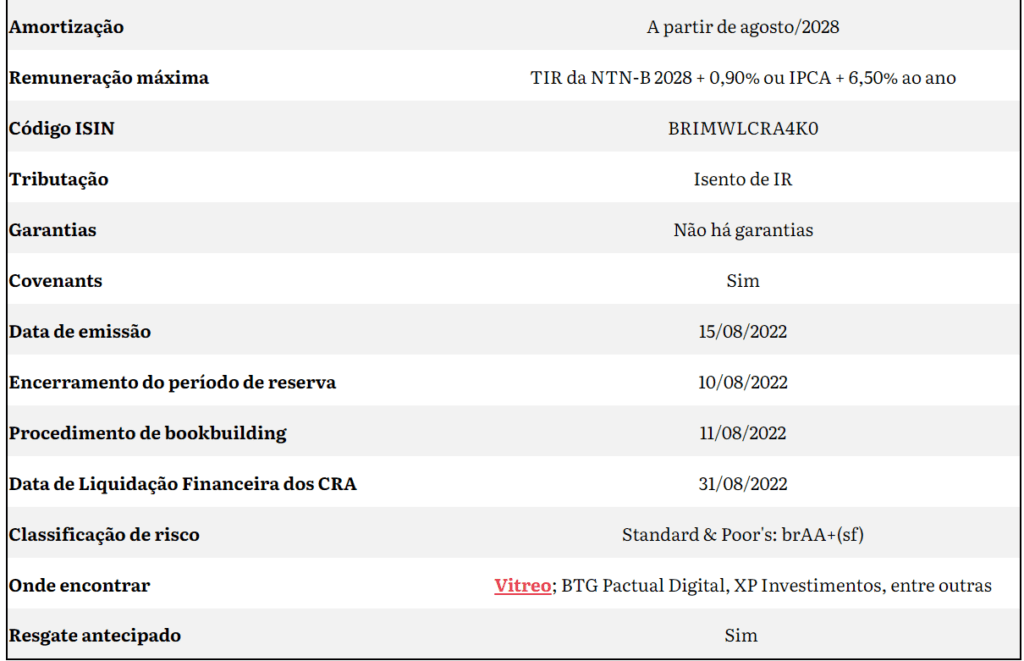

A Usina Cocal participa de uma oferta pública de distribuição de CRA na qual figura como devedora. A emissão será realizada em série única totalizando R$ 400 milhões, disponível somente para investidores qualificados e terá vencimento para 15 de agosto 2030 (duration aproximada de 5,65 anos).

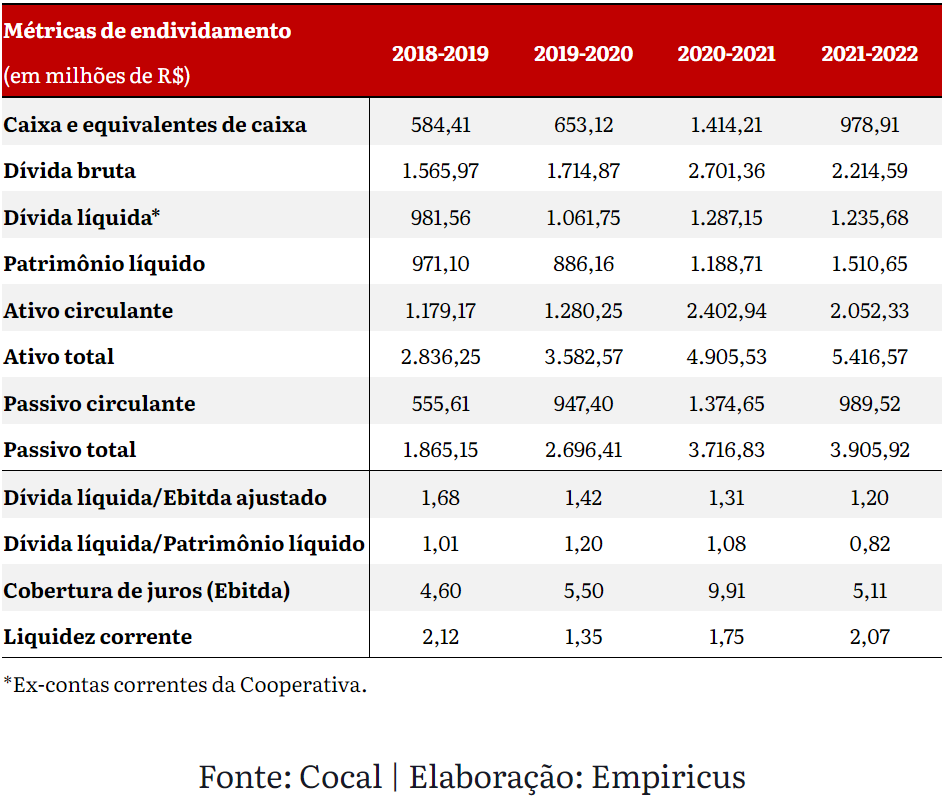

Não haverá garantias relacionadas ao título de renda fixa e o seu lastro. Contudo, a emissão contará com os seguintes covenants financeiros: dívida líquida/Ebitda inferior a 3,0 vezes e dívida líquida/patrimônio líquido inferior a 1,5 vezes.

Vale lembrar que os rendimentos do investimento em CRAs são isentos de pagamento de Imposto de Renda (IR) para pessoas físicas.

Segue a tabela com as principais características da oferta.

**O primeiro pagamento ocorrerá no dia 15/02/2023.

Mais sobre a Cocal

A Cocal (Comércio Indústria Canaã Açúcar e Álcool) é uma companhia do setor sucroenergético cujo controle pertence integralmente à família Garms. Com origem em 1980, a Cocal atua em diversos subsetores do setor sucroalcooleiro como produção de etanol, fabricação de açúcar, cogeração de energia e biogás. Atualmente a companhia tem suas operações baseadas em duas usinas, a de Paraguaçu Paulista (local de fundação e sede atual da empresa) e a de Narandiba, ambas localizadas a oeste do estado de São Paulo. As lavouras da Cocal estão situadas estrategicamente entre as duas unidades de processamento, algo que, segundo a companhia, permite ganhos de produtividade na atividade de colheita da cana de-açúcar e na produção de açúcar e etanol.

Vista aérea das usinas Cocal (Paraguaçu Paulista à esquerda e Narandiba à direita)

Em termos de capacidade instalada, a companhia tem: i) potencial de moagem em torno de 8,7 milhões de toneladas ao ano; ii) produção de 400 milhões de litros de etanol; iii) fabricação de 720 mil toneladas de açúcar e iv) capacidade de gerar 470 mil MWh de energia elétrica. A companhia também comporta uma capacidade de estocagem de 150 milhões de litros de etanol e 350 mil toneladas de açúcar.

Desde 2006, a Cocal é uma das cooperadas da Copersucar, maior empresa brasileira exportadora de açúcar e etanol. No contrato entre as partes, a Cocal transfere toda a produção de açúcar e etanol para comercialização por meio da cooperativa, sendo que as receitas e despesas decorrentes da comercialização dos produtos e as operações da Copersucar são rateadas para cada cooperado, na proporção da produção entregue. Ao ser membro da Copersucar, a Cocal garante vantagens interessantes como maior liquidez e menor susceptibilidade a problemas logísticos, por outro lado, sua flexibilidade comercial é reduzida.

Como estratégia de otimização do ciclo de produção de açúcar e etanol, a companhia tem realizado investimentos em novas tecnologias. Um dos exemplos mais recentes é o seu novo produto denominado CO2food grade, que consiste no aproveitamento do gás carbônico gerado no processo de fermentação do etanol para ser utilizado (vendido), sobretudo, para a indústria de bebidas.

Performance operacional

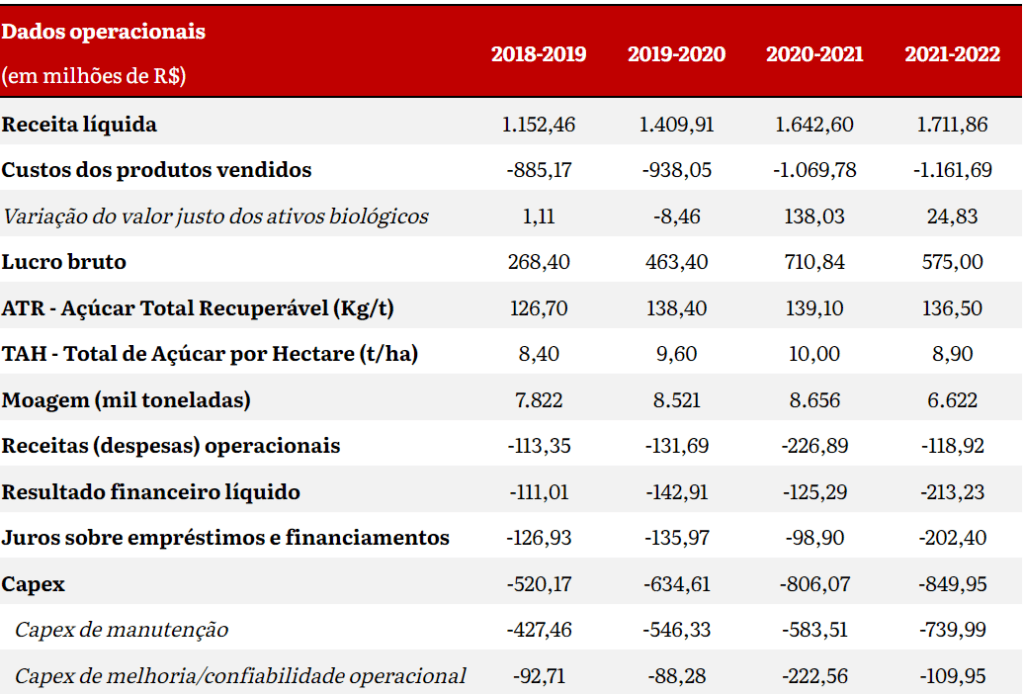

Abaixo, destacamos os principais dados operacionais reportados pela companhia nos últimos 4 anos-safra.

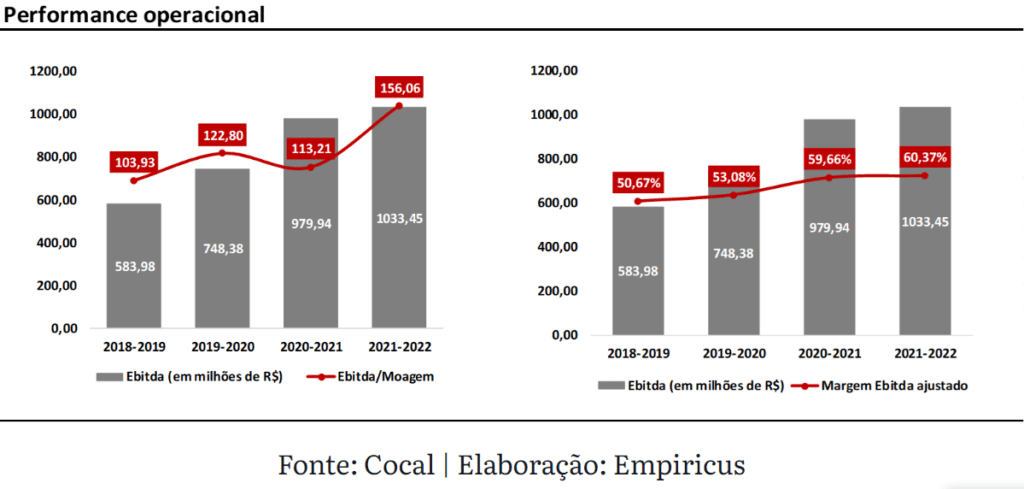

A Cocal encerrou a última safra com receita líquida recorde de R$ 1,71 bilhões, 4,21% acima do registrado no ano-safra 2020-2021. O último ano-safra foi bastante desafiador em virtude das condições climáticas adversas na região centro-sul. A estiagem, presente desde o início da safra, e as geadas, no período mais rígido de inverno, contribuíram para uma menor produtividade. Isso fez a companhia mudar os seus planos e prorrogar a moagem do último trimestre-safra de 2022 (de março) para abril, acarretando assim em moagem zero no último trimestre da safra 2021-2022. Entretanto, a Cocal conseguiu elevar consideravelmente a sua eficiência medida pelo índice Ebitda/moagem. A métrica finalizou o 4T22 em 156,06, ou seja, a Cocal agregou, na média, R$ 156,06 de Ebitda a cada tonelada de cana moída.

A geração de Ebitda e suas margens operacionais também vêm em evolução nos últimos anos-safra. O CAGR (Taxa de crescimento anual composta) do Ebitda é de 20,96% de 2019 a 2022, e sua margem saltou cerca de 10 pontos percentuais, finalizando o último ano-safra em 60,37%, uma das maiores do setor. As altas margens operacionais e a consistência na geração de Ebitda podem ser explicadas pela estratégia da Cocal em produzir a sua própria cana-de-açúcar o que acaba por reduzir a sua exposição ao mercado de cana.

Além disso, os preços das commodities mais negociadas pela usina (açúcar e etanol) se valorizaram ao longo do último ano-safra e contribuíram para impulsionar o faturamento e geração de Ebitda.

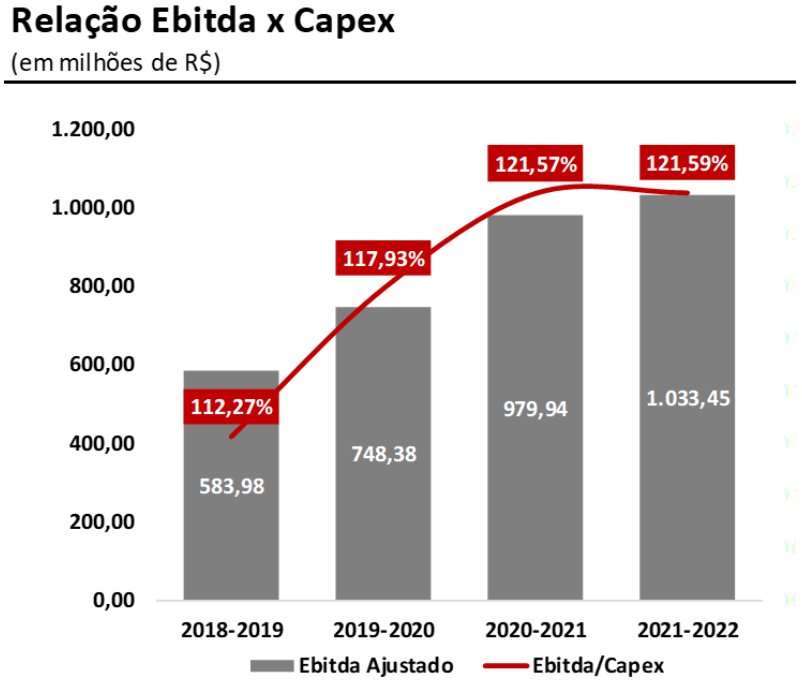

Ao mesmo tempo que o foco na produção da própria matéria prima contribui para obter margens maiores e sustentar maior qualidade da cana-de-açúcar, o gasto para manutenção e preparo das lavouras (Capex de manutenção) costuma ser elevado.

Adicionalmente, desde o período-safra 2018-2019, a Cocal vem investindo de forma relevante na renovação do seu canavial e em tratos culturais, com destaque para o Projeto Aumento de TAH (Toneladas de Açúcar por Hectare), que tem por objetivo aplicar novas tecnologias voltadas para o aumento da produtividade agrícola.

A proporção do Capex de manutenção (gastos necessários para manter o negócio rodando) em relação ao Ebitda tem permanecido em níveis muito acima dos pares, o que é natural frente a sucroenergéticas que optam por comprar a própria cana em vez de produzi-la. No entanto, é fundamental que os resultados operacionais da companhia façam jus aos seus investimentos.

Até o momento, a elevação no Capex da companhia tem sido mais do que compensada pela maior geração de caixa operacional como podemos conferir no gráfico abaixo.

Qualidade da matéria-prima

Além da produtividade sob a ótica da quantidade de cana colhida por hectare, a qualidade da cana-de-açúcar extraída é outro ponto a ser considerado. Entre os índices para medir o nível de qualidade da matéria-prima temos o índice ATR, sigla para Açúcar Total Recuperável, que se traduz na capacidade da cana colhida ser transformada em açúcar ou álcool. Quanto maior o índice ATR mais açúcar (sacarose) pode ser extraída de uma mesma quantidade de cana.

Novamente, mesmo em condições desfavoráveis de clima, a Cocal conseguiu manter o ATR no mesmo patamar frente ao observado no ano-safra 2020-2021, o que permitiu que a companhia garantisse bons números no processamento da cana.

Prescrição futura para a safra 2022-2023

Em abril foi dada a largada para o ano safra 2022/2023. A Cocal tem como expectativa uma elevação na moagem de, pelo menos, 21,38% na comparação entre safras. Nas perspectivas da companhia, o ATR Cana (Kg/ton) médio deve se manter constante em 136,50.

As projeções mais otimistas consideram a recuperação da lavoura frente aos impactos climáticos do último ano-safra e o alto nível de investimento para renovação e manejo do canavial.

Tendo em vista o as coordenadas da empresa, a previsão de faturamento da Cocal para o próximo ano-safra gira em torno de R$ 2,5 bilhões com produção estimada de: 720 mil toneladas de açúcar, 400 milhões de litros de etanol, 9 mil m³ de biometano, 505 MWh de energia elétrica, 16 mil toneladas de CO2 food grade e 6,5 mil toneladas de levedura seca. A moagem prevista é de 8,2 milhões de toneladas de cana-de-açúcar, pouco menos de sua capacidade instalada total.

Endividamento

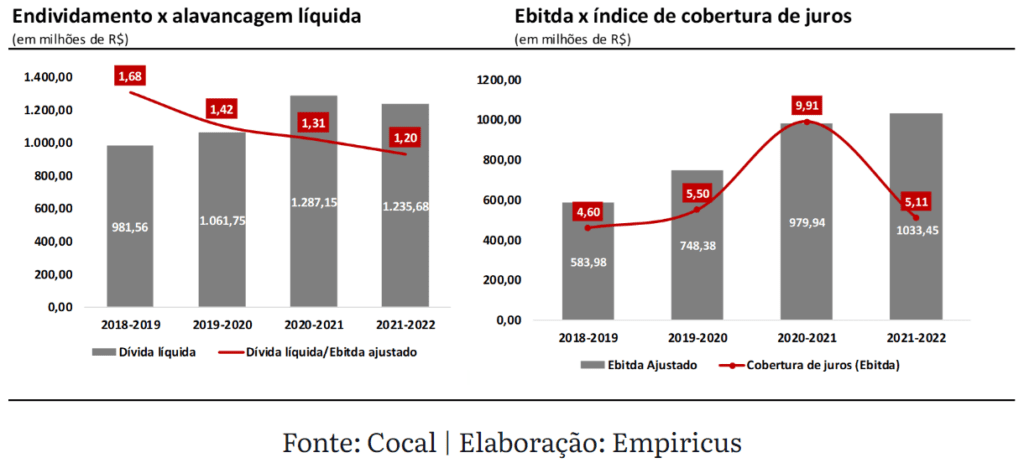

A dívida líquida da Cocal encerrou março de 2022 em R$ 1,24 bilhões, 4% inferior comparada ao fim do último ano safra (2020-2021).

Sua alavancagem líquida (ex-contas correntes da Cooperativa) mostrou queda na comparação ano contra ano, mesmo após a difícil temporada climática na região centro-sul, que foram determinantes para os resultados mais fracos em comparação com os obtidos no ano-safra 2020-2021. O histórico da cobertura de juros da Cocal, quando calculado com base em seu Ebitda ajustado, também se situa em níveis aceitáveis, mantendo-se acima de 4,60 vezes desde o ano-safra 2018-2019.

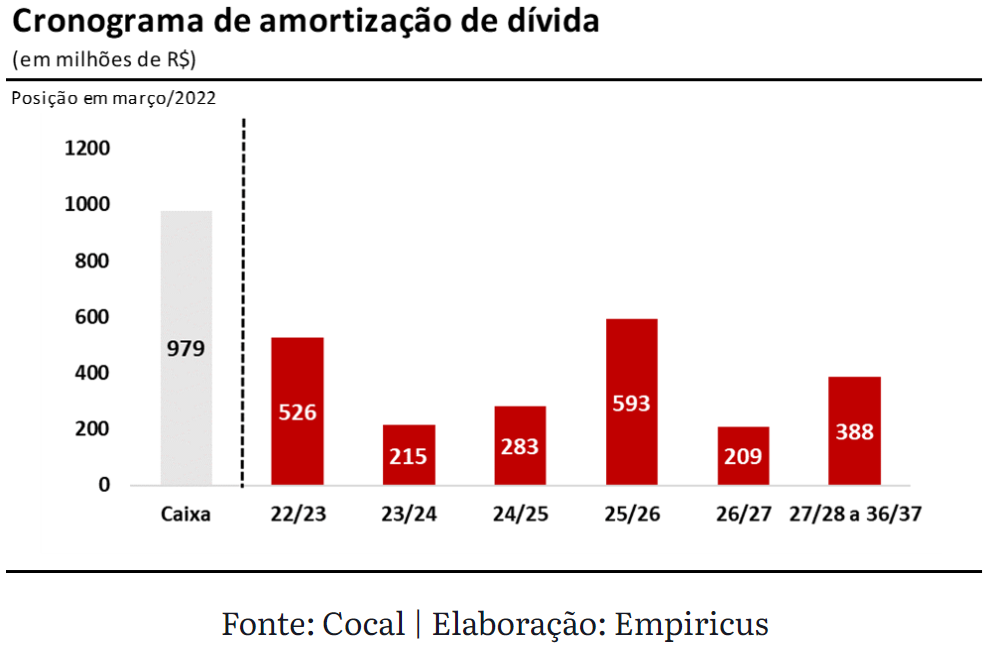

Ao entrarmos no detalhe do cronograma de amortização de dívida da companhia, podemos conferir que a Cocal possui uma posição sólida em caixa que a permite amortizar toda a sua dívida bruta vincenda até o fim do ano safra 2023-2024, ou seja, até março de 2024, além de contar com sobras para honrar 84% dos compromissos financeiros no período safra 2024-2025.

Por fim, a companhia tem mostrado sucesso na gestão da sua dívida e mantido grande parte do seu endividamento no longo prazo, fato esse corroborado pela proporção dívida longo prazo/dívida curto prazo, que fica acima de 66% desde o início do período analisado. Destacamos que a Cocal possui fácil acesso ao mercado de capitais o que a auxilia no reperfilamento do endividamento caso necessário.

Pontos de atenção

O setor agro é muito dependente de condições climáticas favoráveis para o desenrolar de suas operações. Em caso de eventos extremos, as companhias podem ter perdas consideráveis de produtividade e queda de eficiência operacional, o que impacta diretamente a geração de caixa e, a depender da situação financeira da instituição, demanda novos financiamentos além do previsto.

Além disso, os principais insumos utilizados para produção da cana-de-açúcar são cotados em dólar, portanto, a alta volatilidade da moeda americana em relação ao real pode resultar em forte compressão das margens brutas da empresa. Além disso, por se tratar de uma commodity, as receitas da Cocal são dependentes dos preços de açúcar e álcool negociados no mercado internacional.

Renda fixa: Devo participar da oferta?

Apesar das complexidades do setor, a Cocal tem um histórico consistente de geração de caixa e tem mostrado bom gerenciamento do seu endividamento, portanto, optamos por inseri-la em nossa lista de emissores positivados.

Considerando os riscos presentes no mercado, sugerimos a entrada na oferta na taxa máxima, ou seja, NTN-B 2028 + 0,90% ao ano.

Considerando a TIR da NTN-B 2028 e a inflação implícita de mesma duration do CRA, consultadas no site da Anbima hoje e referentes à ontem (1), caso o investidor seja bem sucedido em entrar na oferta, sua taxa líquida será equivalente a IPCA + 6,95% ao ano, configurando um prêmio de 322 pontos-base sobre a NTN-B de duration equivalente.

Leia mais:

- Carteiras da Empiricus apresentam ótimo retorno ao investidor em julho; veja aqui os números do mês

- Intenções do Copom são mais relevantes do que a definição da taxa Selic; entenda

- Agosto deve trazer a melhor rentabilidade dos últimos anos para a renda fixa; saiba mais

Disclosure

A Empiricus é uma plataforma digital que produz e entrega publicações periódicas sobre economia, finanças e investimentos e está regularmente constituída e credenciada perante CVM e APIMEC. Todos os profissionais cumprem as regras, as diretrizes e os procedimentos estabelecidos pela Comissão de Valores Mobiliários em sua Resolução n.º 20, bem como as Políticas Institucionais estabelecidas pelos Departamentos Jurídico e de Compliance da Empiricus. A responsabilidade técnica pelas publicações que contenham análises de valores mobiliários é atribuída a Rodolfo Amstalden, profissional certificado e credenciado perante a APIMEC. Nossas funções são desempenhadas com absoluta independência, não sendo dotadas de quaisquer conflitos de interesse e sempre comprometidas na busca por informações idôneas e fidedignas, com o objetivo de fomentar o debate e a educação financeira de nossos destinatários.

O conteúdo da Empiricus não representa quaisquer ofertas de negociação de valores mobiliários e/ou outros instrumentos financeiros. Os destinatários devem, portanto, desenvolver as suas próprias avaliações. Embora a Empiricus forneça sugestões pontuais de investimento, fundamentadas pela avaliação criteriosa de especialistas certificados, não se pode antecipar o comportamento dos mercados com exatidão. Padrões, histórico e análise de retornos passados não garantem rentabilidade futura. Todo investimento financeiro, em maior ou menor grau, embute riscos, que podem ser mitigados, mas não eliminados. A Empiricus alerta para que nunca sejam alocados em renda variável aqueles recursos destinados às despesas imediatas ou de emergência, bem como valores que comprometam o patrimônio do assinante. Todo o material está protegido pela Lei de Direitos Autorais e é de uso exclusivo de seu destinatário, sendo vedada a sua reprodução ou distribuição, seja no todo ou em parte, sem prévia e expressa autorização da Empiricus, sob pena de sanções nas esferas cível e criminal.